出品 | 虎嗅汽车组

作者 | 梓楠法师

芯片荒的大浪打翻了所有车企。

一辆汽车有超过1万个零部件,任意一个零部件的缺失,都会导致车辆无法交付。现在,我们可以看到零部件的短缺,对汽车产业链的影响究竟有多大。当蝴蝶扇动翅膀,坏消息沿着如蛛网般细密的汽车供应链传递,最终影响到产业链里的每一个环节。

“公司里一个50多岁的前辈和我说,从业多年,第一次见芯片缺到这个程度”,日本半导体从业者康帅说。

从北美西海岸的通用汽车奥克兰工厂,到日本岛根县出云市的爱信变速箱工厂。一切开始慢下来,然后是漫长的等待,等待芯片。

因意法半导体在马来西亚封测厂的停工,李博的工时从三班制变为一班制。李博所在的工厂是丰田汽车变速箱齿轮的供应商。一个月前,丰田宣布9月减产40%。据一位行业观察人士透露,丰田缺的零部件是ESP转向系统。当一辆车连转向系统都出问题时,有没有变速箱齿轮已经不重要了。

为日本本土汽车行业提供半导体解决方案的康帅,并未因芯片荒受到太多负面影响。芯片需求旺盛,且汽车芯片的整体价格比往年有所增长。但此时,产业链的话语权正逐渐向台积电等大型晶圆制造企业集中。芯片荒中,大型晶圆制造企业是最大的受益者。

比起丰田等跨国巨头车企,造车新势力的处境更危险。涨价20%,对造车新势力员工马慧来说已是个遥远的数字。国内的财经新闻告诉她,去年只卖10块钱的芯片,现在涨到了400块,20%多加个零都买不到。

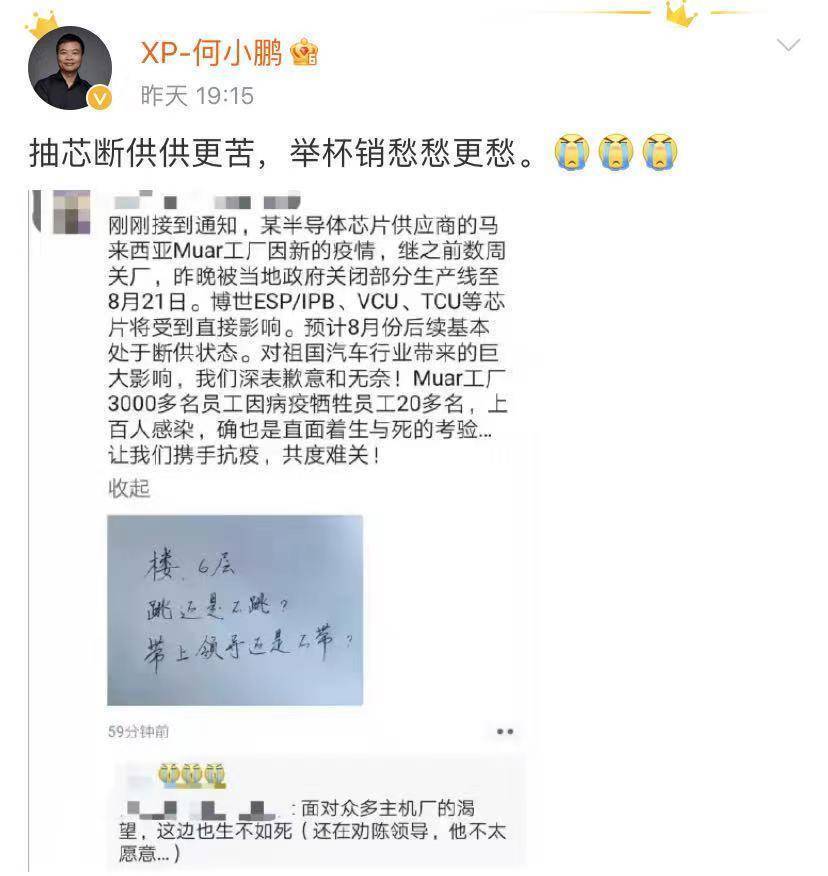

“特斯拉采购量大,他们是大爷,我们不是,供应商是我们的'爸爸'”,芯片荒后,马慧对公司地位的“卑微”有了更具体的认识。供应商开始时不时发邮件暗示零部件断供,老板开始在微博哭诉缺芯片。

但强如特斯拉,面对芯片荒也只能点名批评博世、瑞萨电子等供应商。

对于车企的“讨伐”,供应商毫无办法。一个月前,博世(中国)投资有限公司执行副总裁徐大全在朋友圈宣告博世部分芯片零部件处于断供状态,并配图询问:“跳楼带不带领导”?随后,博世中国总裁在下面评论:“跳!否则9月没机会了”。

而一位博世内部人士对虎嗅的表态则是:麻了。“客户一开始还骂我们,催我们,但现在他们也peace了,都知道什么结果,催了也没用”,他说。

研究机构Auto Forecast Solutions给出了一个宏观的数字。截至8月29日,全球汽车因芯片短缺累计减产688.7万辆,Auto Forecast Solutions预测2021年全球汽车最终将减产810.7万辆。按照全球汽车每年约产8000万辆的数据计算,今年全球车市将萎缩约10%。

面对芯片荒,部分车企的高管开始在朋友圈求购芯片。更着急的,开始去华强北找芯片贩子,或者去芯片厂门口蹲着。

这些都没有用,汽车芯片没有因为车企出价更高,而变得更多。但芯片价格的上涨,会让车企的财报越来越难看。

“企业采购负责人现场排队,现金支付高价都拿不到,神仙难救”,一位行业观察人士对虎嗅表示。而另一位传统车企内部人士则打趣道:“我开始羡慕比亚迪了”。

这一切是怎么发生的?

“芯片短缺的苗头从华为被制裁后就出现了,因芯片断供华为等被制裁的公司开始大批量囤积芯片,消费类芯片开始短缺,芯片制造商将部分预留给车企的芯片产能都拿去造消费芯片了”,盖世汽车研究院负责人王显斌对虎嗅表示。而随后到来的疫情,进一步加重了芯片的供应压力。

某自主品牌底盘工程师王凯用“悲壮和神奇”向我描述了过去的2020年。悲壮的是受疫情影响而遭受打击的车企,神奇的是2020年下半年急速反弹的国内车市。

去年Q1,受疫情影响后,王凯所在的车企大幅缩减了年度产销目标。在供应链稳定的前提下,车企对产销数据都会按时间跨度做出预算,并根据预算来管理零部件的库存。 疫情到来,让所有车企和零部件供应商都乱套了。

当疫情稳定,国内汽车业开始复苏时,汽车芯片的供需错配就已开始。“当时公司的判断是汽车消费萎缩,所以砍掉了很多芯片的订单”,王凯表示,彼时少有人想到下半年的车市反弹。

据王凯介绍,汽车使用的芯片属于车规级芯片,安全性要求比消费级芯片更高,这意味着更长的生产周期,一般是2-3个月,芯片荒后,供应时间变成3-6个月。当车市开始反弹时,再去增加芯片订单的公司只能排队拿货。

据彭博社报道,8月,芯片匮乏的公司完成订单所需的时间延长至 21 周,这表明导致汽车生产瘫痪并阻碍电子行业增长的短缺正在恶化。

根据Susquehanna Financial Group 的研究,8月芯片交货时间,即从订购半导体到交货之间的差距,比上个月增加了6天,达到约21周。这一差距已经是该公司自2017年开始跟踪数据以来最长的等待时间。

王凯事后回想,即使彼时车企战略没有误判,芯片短缺也是必然发生的事情。“芯片设计、制造、封测集中度都降低了,然后汽车的零部件还要过博世这些一级供应商这一关,链条这么长,本土疫情稳定了也没用,其他任意一个地方出问题满盘皆输”,他说。

在这之后,汽车业芯片缺货几乎是一个垂直跌落的过程,没有缓冲。而在这个必然发生的过程中,诸多偶然性也在加重整个产业链的压力。

2020年10月,日本旭化成微电子株式会社(简称“AKM”)芯片厂起火。据王显斌观察,在AKM的起火事件后,部分芯片经销商开始涨价。

“那时候企业看见涨价就毫不犹豫接受了,大家都怕以后买不到这个价位的芯片了,然后经销商发现涨价也不愁卖,价格就越喊越高”,一位芯片企业内部人士认为,彼时芯片涨价已成定局,而车企为了囤积芯片进一步推高了芯片的价格。最终的结果是,越买越贵,越贵越买。

随后的2021年,先是美国德州的暴雪天气导致当地电力供应失效,三星、英飞凌等半导体巨头在当地的工厂停产。然后是拥有全球接近三分之二半导体产能的台湾省,因为遇到半个世纪以来最严重的旱灾,导致半导体工厂生产用水短缺。当地官员甚至还去庙里求雨了。最后是德国的洪灾,击垮了欧洲车企最后的倔强。

“一开始芯片我预计芯片断供会到今年年底,但没想到各地的芯片厂接连出问题,目前行业的态度很悲观,芯片荒至少持续到2022年底”,王显斌表示。

接连的天灾导致的结果是,ESP等汽车芯片价格暴涨数十倍,而部分芯片涨价也买不到。“在这种时候,车企选择切换供应商已经来不及了,所有人都没货”,王凯说。

在上个月的博世ESP芯片断供事件中,芯片缺货对车企的影响暴露无遗。因为马来西亚疫情告急,意法半导体在马来西亚的工厂在多次停产后,又被当地政府要求关闭部分生产线,这直接导致博世ESP/IPB、VCU、TCU等芯片受到直接影响,在整个8月处于断供状态。而据前述业内人士透露,目前博世的ESP芯片等产品产能仍未恢复至饱和水平。

“从目前形势来看,我们估计中国车市下半年会减产30%-40%,部分车企可能因此退出市场”,王凯说。

而从部分车企的8月销量已能看出缺芯的影响。8月,广汽丰田销量同比下滑26.2%、吉利汽车销量同比下滑22%、蔚来汽车销量则环比下跌至5880辆,跌出新势力排名前三。一位行业人士对虎嗅表示,车企2021年Q4的成绩会比8月份更差,往年的“金九银十”不会再现。

“据我了解,现在只有两家车企日子相对好一点,比亚迪和长安,长安之前囤了很多芯片,够用一年多,比亚迪能自己造芯片”,前述人士说。

没有核心竞争力的人才会急

在整体供应链出现危机的情况下,有趣的事情自然就发生了。

比如,遥控钥匙缺货,厂商交车时只给一把机械钥匙。此前,一份疑似奥迪给特许经销商的公告曝光,其中提到:“受全球疫情影响,奥迪遥控钥匙芯片产能不足,自2021年7月5日起,下列国产奥迪车型在交付时,仅提供一把遥控钥匙和一把机械钥匙齿,受影响车辆可通过新设备号"SOP"识别。待产能恢复后,一汽大众奥迪销售事业部将及时补发遥控钥匙行动通知,由经销商为用户交付第2把遥控钥匙。”

奥迪还算好的,起码车有,隔壁吉利已经没车卖了。8月18日,吉利汽车集团CEO淦家阅在中期业绩发布会上表示,因芯片供应问题,旗下几何品牌有1万台订单无法交付,部分绝望的经销商甚至把展车都卖了。

“在这次危机中,车企什么都做不了,芯片生产的流程很长,不是说今天投一个产线明天就发货了,车企现在能做的就是争取留住消费者,剩下的只能等”,据王凯透露,目前多数车企的选择都是把芯片优先供给利润高的车型,并对部分车型做出减配并降价。而新势力等车企,由于车型较少没有调配空间,只能硬着头皮加价买芯片。

面对挑战时,不同的决策将企业变成了不同的样子。

特斯拉选择靠软件能力对冲。在特斯拉此前的财报会上,马斯克曾表示特斯拉正在使用“替代芯片”,在切换成替代芯片前,特斯拉花了几周时间重新编写相关软件。但用软件能力去替代芯片是一件高门槛的事情,不是所有车企都有特斯拉这样的软件能力。此外,用软件替代部分硬件的做法是否安全靠谱,仍需时间去印证。

因日本汽车供应链多是垂直多层的,在芯片供应正常时企业会尽量缩短库存时间,以降低芯片在流 通时产生的多余成本。

但据康帅推测,部分日本汽车相关企业适当放宽了芯片的库存管理制度。“日企对库存管理向来非常严格,他们对部分零部件的控制甚至会严格到数周之内,但迫于芯片紧缺,日本汽车相关企业不得不放款库存管理要求,并比以往更提早预订明年的芯片, 从自己的角度看,日本车厂的Just in time 管理模式,也受到芯片荒的严峻挑战”,他说。

但从客观环境来看,部分国内车企并没有丰田等日本车企的供应链管控能力。“丰田和日本电装、瑞萨电子都有很多年的定点协议,而且丰田需求大,瑞萨这类公司肯定是优先供给丰田”,前述汽车行业人士说。

而据王显斌观察,面对芯片缺货,国内部分自主品牌车企的选择是去深圳华强北等市场加价扫货。

而这恰是汽车芯片内卷的开始。据第一财经报道,博世ESP芯片当前给是价格约为4000元/只,正常供货情况下博世ESP芯片价格为13元/只,黑市价格比正常价格高出近300倍。

“现在汽车芯片已脱离正常的供需关系,很多人把这个当作金融产品去炒作”,康帅说。

对于车企来说,去黑市扫货也是一步险棋。据王显斌介绍,汽车芯片都需要有博世等供应商的条形码认证,而部分黑市上的芯片来源于芯片工厂或者旧片翻新,这类芯片没有条形码认证,车企在买到这类芯片的时候,仍需送到供应商的工厂确认才能装车。而这类芯片的质量、安全性无法得到保障,一旦买到假货或者车辆出问题,车企只能吃哑巴亏。

另一个风险是,车企需要承担暴涨数十倍后的芯片价格,而芯片贩子赚的钱,最终还是由终端的消费者买单。此外,汽车芯片市场何时回归正常的供给状态仍未可知。车企在当下大量囤货后,等到供需关系颠倒,车企高价购入的芯片就会成为过度产能。

“我们不建议市场哄抢芯片,因为这会让整条产业链的利益受损,目前部分巨头车企应该还是盈利的,芯片短缺是否影响利润,还需继续观察芯片荒的持续时间”,在康帅看来,应对芯片短缺问题,还是要看车企硬实力。部分日本车企的观念是, 芯片荒后自己仍然有能力保持市占率,核心技术与长期的市场影响力,才是车厂长期发展的根基。

另一方面,国内的芯片供应环境也与日本不同。

康帅表示,从目前掌握的信息来看,日本的半导体市场,并未像国内那样巨幅上涨。 除却日本日本巨头车企在供应链的话语权外,日本车企的经营理念也导致芯片价格波 动幅度可控。“日本人经历过一次泡沫破裂,知道野蛮生长的后果,他们明白在芯片荒这种事情上也要保持冷静的头脑,不能为了眼前的机会,过度准备库存,从而无法应对未来需求衰退造成的萧条”,康帅说。

“最好的情况是,大家都排队买票排队上车,但现在有人插队,你就让他插队,插队的都是没有核心竞争力想赚快钱的,现在不死以后也难说”,前述人士表示。

但现在的情况是,国内汽车产业链的焦虑程度还在上升。而汽车芯片的泡沫何时破灭仍未可知。

国产化替代还需时间

由于海外疫情的不确定性及地缘政治导致国际贸易日趋紧张,业内认为加速汽车芯片国产化替代才是芯片荒的终极解决方案。

此外,由于国内半导体产业链的不完善,类似MCU等主流汽车芯片90%以上要靠进口。据某自主品牌车企内部人士透露,目前国产汽车芯片可上车使用的仅有5-6种,但一辆整车上涉及到的芯片至少达50多种,国产汽车芯片的应用占比仍然非常低。

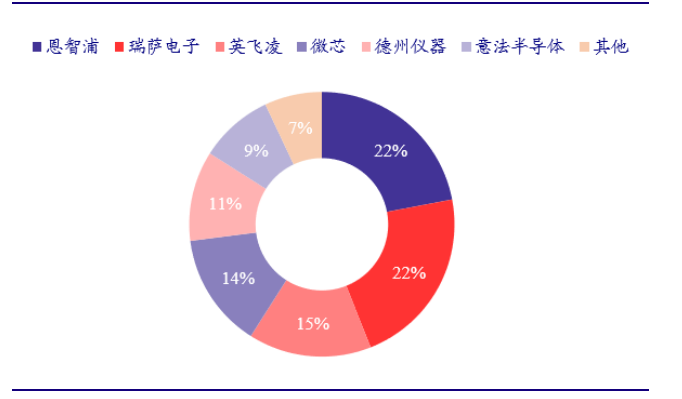

而车企使用的部分芯片供应商单一,如ESP芯片,博世一家供应商就占据了国内70%的市场。车企与供应商深度绑定的机制,在过去为双方缩减了诸多成本,但在当下车企只能被迫与供应商共进退。

“如果国内能有完整流程的芯片设计、生产、封测产业链,那这次芯片危机对中国车企的影响会小很多,至少可控”,王凯说。

不过好消息是,汽车芯片供应链的国产化替代已经开始。

今年以来,吉利开始在半导体上布局。据科创板日报报道,吉利汽车旗下威睿电动汽车与芯聚能半导体、芯合科技投资合资成立广东芯粤能半导体有限公司,注册资本为4亿元。

今年3月,无锡华芯半导体合伙企业成立,在股东名单中也出现东风汽车全资子公司的身影。

而在供应商层面,博世等供应商也开始接触部分国产半导体企业。“现在博世开始转向国内的一些企业,比如线控、转向系统等零部件都开始找国产公司去做适配和测试,不过装车还需时间”,前述半导体人士透露。

不过远水止不了近渴。前述人士表示,半导体产能建立需要1-2两年时间,而产品达到质量标准也需1年左右时间。此外,吉利和东风都算是比较有钱的车企,而像造车新势力这类企业,除了加价买芯片、在社交媒体上抱怨一下之外,毫无办法。

在芯片国产化替代进程前,国内的车企将会付出惨痛的代价。“芯片荒教会我们两个道理,不要选择单一供应商;那些习惯靠资本腾挪的财技崛起的车企,该意识到自己在制造业,而不是互联网”,前述人士表示。

“芯片荒就像一堆躺在岸上的人忽然被海浪卷走,会游泳的能自救,不会游泳的只能去抢救生圈,有钱的可以弄条船,没钱的只能花钱上船”,一位行业观察人士对虎嗅说。

(应受访者要求,文中除王显斌外均为化名)