本文来自微信公众号:半导体行业观察(ID:icbank),作者:疯狂的芯片,原文标题:《晶圆代工市场即将迎来历史性时刻》,题图来自:unsplash

当下,晶圆代工厂的日子过得非常舒服,而这种状态还将持续下去,至少会延续到2025年。

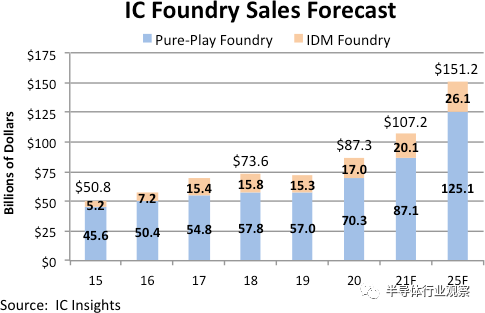

本周,IC Insights发布了最新市场研究报告,预计2021年晶圆代工市场总销售额将首次突破1000亿美元大关,达到1072亿美元,增长23%,与2017年的创纪录增长率相媲美(见图1)。

预计到2025年,全球晶圆代工市场将以11.6%的年均增长率增长,届时代工厂总销售额将达到1512亿美元。

预计今年的纯晶圆代工市场将强劲增长24%,达到871亿美元,超过2020年的23%。到2025年,纯晶圆代工市场将增长到1251亿美元,5年(2020-2025年)复合年均增长率为12.2%,占2025年晶圆代工厂总销售额的82.7%,而2021年为81.2%。台积电、联电和多家专业晶圆代工厂预计今年销售额将保持健康增长。这些供应商也在大量投资新产能,以支持预测期内对晶圆代工产能的预期需求。

三星的外部销售主要受高通等客户的推动,占IDM代工市场的大部分。IC Insights 预计 IDM晶圆代工市场今年将增长18%,达到 201 亿美元。预计到 2025 年,IDM 代工市场将增至 261 亿美元,5 年复合年均增长率为 9.0%。

无论是晶圆代工厂,还是IDM,从2020下半年开始,就进入了疯狂扩产模式,而且是12英寸和8英寸齐头并进,一改早些年12英寸厂盛、8英寸厂衰的态势,市场需求呈现全面旺盛的状态。

在全球范围内,纯晶圆代工厂的代表是台积电、联电、格芯和中芯国际,而做代工业务的IDM代表企业则是三星和英特尔。下面看一下这几家的表现和动作。

台积电

台积电宣布2021年资本支出由之前预估的250亿~280亿美元提升至300亿美元,其中逾8成用于先进制程投资,而7nm、5nm、3nm、2nm这些制程产线都采用12英寸晶圆。

不久前,台积电还宣布3年投资1000亿美元扩建晶圆厂,并确认将投资28.87亿美元扩充南京厂28nm制程工艺产能,每月增加4万片晶圆产量,主要用于生产汽车芯片。

台积电指出,目前台湾地区的晶圆厂已经没有洁尘室空间,只有南京厂有现成空间可用,可以直接设置生产线,有利于快速形成产能。按照计划,台积电南京厂的28nm制程产能将于2022年下半年量产,2023年中达到4万片晶圆/月的满载产能目标。目前,台积电的南京工厂主要生产16nm芯片,月产能约为2万片晶圆。

台积电要在5nm及更先进制程保持领先,EUV光刻机是重要一环,近年来,该公司不断购入EUV设备,以维持先进制程产能优势。台积电于日前召开技术论坛,指出其EUV设备累计装机数量到2020年已占全球总数的50%,到2020年为止,采用台积电EUV技术生产的晶圆,占全球EUV光刻晶圆数的65%。而随着制程推进至5nm,每片晶圆采用EUV掩模层大幅拉升,台积电预估2021年EUV掩模产能将是2019年的20倍。

3nm方面,将增加EUV的使用量,效能将比5nm提升10-15%,功耗减少25-30%,逻辑密度增加1.7倍,SRAM密度提升1.2倍、模拟密度则提升1.1倍。

随着以上最先进制程晶圆厂在未来1~3年内逐步完成建设并投入量产,以及美国亚利桑那州12英寸厂第一期在2024年后进入量产,采用台积电EUV技术的晶圆数将快速增长,其在EUV设备上的投资将越来越大。

作为全球晶圆代工的龙头,台积电的营收水平处于绝对的优势地位。与此同时,台积电的毛利率也长期处于高位(50%左右)。实际上,从2005年开始,该公司的平均毛利率就稳定在45%以上,而且一直保持一定速度的增长,当时,台积电正处于90nm制程工艺营收高速增长的阶段,也正是从那时起,相应芯片制造开始从8英寸晶圆向12英寸转变,到今天,这种转变基本完成(这里当然是指先进制程,成熟制程芯片向12英寸晶圆转变是从最近几年开始的)。

联电

就纯晶圆代工厂商来看,联电仅次于台积电,排第二。可以说,联电近一年多以来的强劲表现,主要得益于这一波以CMOS图像传感器和TWS蓝牙芯片为代表的“爆品”市场井喷,以及疫情引起的全球性芯片短缺。

2020下半年,联电拿下了高通和英伟达的成熟制程大单,加上德州仪器、意法半导体及索尼等IDM巨头持续扩大下单,主要采用28nm、40nm或55nm等成熟制程,产品大多为模拟芯片。

另外,由于5G手机的电源管理IC用量增加3-4成,以及笔记本电脑对MOSFET及电源管理IC用量增加2-3成,加上大尺寸面板驱动IC及低像素监控CMOS图像传感器供不应求,包括台积电、联电及其他8英寸晶圆代工产能在2020下半年都供不应求。

由于驱动IC、PMIC(电源管理IC)、RF、IoT应用等代工订单持续涌入,联电8英寸晶圆产能满载,加上28nm制程持续完成客户的设计定案,后续稳定下线生产,去年第四季度28nm及以下制程营收同比增长达60%,整体营收同比增长为13%。

这使得联电产能处于满负荷状态,其2021上半年的产能也已经全面满载,实际上,联电8英寸晶圆代工产能已满载到2021年下半年。随之而来的就是涨价。

为了调配产能,联电宣布2020年第四季度起开始涨价,到目前为止,该公司已经向大部分客户提价两次。据台湾媒体报道,预计联电将再次上调晶圆代工价格,包括8英寸和12英寸的,涨幅至少10%起。至于下半年的行情,虽然现在还没有定论,但该公司的客户大多预测联电会逐季涨价。

联电遇上了行业发展的巨大红利期,市场和相关产品对成熟制程芯片的需求量暴增。而这种状况还在持续,今后几年,作为纯晶圆代工业二哥的联电,向上势头还将继续。

联电2021年第二季度财报显示,营收为509.1亿元新台币,较上季增长8.1%,同比增长幅度为14.7%,毛利率为31.3%。联电毛利率突破30%,是一个很重要的指标,因为该公司上一次逼近这一数字的时间点,要追溯到2011年第4季的29.16%,10年来,其毛利率多在15%~20%之间徘徊,2020全年达到22.1%。

解构联电产能策略,仍然是旧产线、新建厂,两路分进。旧产线透过去瓶颈化的积极动作,2021年产能可增加3%,2022年再增加6%,以28nm为主。联电董事会同步通过的318.95亿元新台币资本预算执行案,都将用于增加产能,预计今年资本支出将维持调高后的23亿美元。

新建厂部分,年初公告的1000亿元新台币南科新建厂计划,将布建28nm制程,月产能2.75万片,预计2023年第二季生产,资本支出预估将落在明、后年。

格芯

近期,格芯动作频频。上周,格芯宣布,今年将提高车用芯片产量,并将斥资60亿美元扩产。

格芯车用事业部高级副总裁霍根(Mike Hogan)表示:“我们2021年在提高更多车用产能方面大有进展,向汽车领域出货的晶圆将比2020年增加逾一倍,预期2022年和之后将进一步扩大产能。格芯正在全球投资逾60亿美元以提高产能,其中40亿美元用于扩展格芯在新加坡的工厂,10亿美元则用于在美国和德国的扩产。所有这些晶圆产能都可用于汽车。”

在各大客户催货之下,晶圆代工厂的扩产大赛已从先进制程一路蔓延至成熟制程,近期在车用电子大厂要求下各大厂都拉高扩产幅度。

此外,格芯已经根据欧洲共同利益重要项目(IPCEI)第二版申请了微电子项目的资金,希望从2024年起扩大其本地生产能力。格芯首席执行官汤姆·考菲尔德(Caulfiled)表示,该公司将在未来两年内在德累斯顿投资10亿美元,以达到目前晶圆厂的最大生产能力。制程工艺方面,涵盖从55nm到22nm的FDSOI等。

中芯国际

一周前,中芯国际宣布已于2021年9月2日和中国(上海)自由贸易试验区临港新片区管理委员会签署了合作框架协议,共同成立合资公司,规划建设产能为10万片/月的12英寸晶圆代工生产线项目,聚焦于提供28nm及以上技术节点的晶圆厂。该项目计划投资约88.7亿美元。

而在今年的3月17日,中芯国际公告称,公司和深圳政府(透过深圳重投集团)拟以建议出资的方式经由中芯深圳进行项目发展和营运。依照计划,中芯深圳将开展项目的发展和营运,重点生产28nm及以上的集成电路并提供技术服务,旨在实现最终每月约40,000片12英寸晶圆的产能。预期将于2022年开始生产。

中芯国际还于2020年8月在北京成立了一家合资公司,专注于28nm,投资76亿美元。

可见,中芯国际将大力拓展28nm制程相关产能。

营收方面,中芯国际2021年第二季毛利为405.0百万美元,相较于2021年第一季的250.1百万美元增加61.9%,相较于2020年第二季的248.6百万美元增加62.9%。2021年第二季毛利率为30.1%,2021年第一季为22.7%,2020年第二季为26.5%。中芯国际的毛利率突破30%,也是一个历史性时刻。

三星

三星一直在先进制程方面追赶台积电。7nm制程方面,有统计显示,在2020年,三星每月的产能约为2.5万片晶圆,5nm方面,三星每月约为5000片晶圆。

5nm方面,三星的低功耗版本5LPE性能比7nm的提升了10%,而在相同的时钟和复杂度下,功耗可降低20%。据悉,5LPE在原始工艺中增加了几个新模块,包括具有智能扩散中断(Smart Diffusion Break:SDB)隔离结构的FinFET,以提供额外的性能,第一代灵活的触点设置(三星的技术类似于英特尔的COAG,有源栅上的触点),可用于低功耗的鳍式器件。

三星表示,5LPE在很大程度上与7LPP兼容,这样,5LPE设计可以重新使用至少一些为原始工艺设计的IP,从而降低了成本并加快了上市时间。但是,对于可以充分利用SDB等优势的IP,三星建议重新设计。

另外,三星代工负责人表示,该公司已完成第二代5nm和第一代4nm产品的设计。

客户方面,2020年,三星将其晶圆代工厂产能的60%用于其公司内部使用,主要用于智能手机的Exynos芯片。其余产能分给客户,包括高通(20%),另外20%由英伟达、IBM和英特尔瓜分。而随着三星在2021年增加7nm、5nm等制程的产能,其自用比例将会下降,可能降至50%,更多满足客户需求。

另外,三星也在韩国和美国积极投资建设新晶圆代工厂,主要用于5nm和3nm制程。

英特尔

本周,英特尔将开始在美国亚利桑那州新建两座12英寸晶圆厂,主要用于将来的晶圆代工业务。

随着英特尔新任CEO上任,点燃了该公司大规模扩建晶圆厂的热情,特别是在美国本土,由于其要大力发展晶圆代工业务,所以决定投资200亿美元在亚利桑那州新建两座晶圆厂,计划于2024年投入生产,新晶圆厂将采用先进制程工艺技术。增加的工厂将在该公司的Ocotillo园区(亚利桑那州,钱德勒),这样,他们在当地的工厂数量将从4个增加到6个。

另外,英特尔宣布计划投资200亿美元,在欧洲建设新的晶圆厂,并在多个欧盟成员国同时进行投资。该公司表示希望能够获得欧盟更多资金和政策支持,还希望欧盟能够提供一块周边基础设施完备、占地超过4平方公里的土地,以便建设8座晶圆厂。英特尔与德国巴伐利亚州就慕尼黑附近可能建立一家晶圆厂进行谈判。巴伐利亚州已提议在慕尼黑以西,彭辛-兰德斯贝格的一个废弃空军基地,作为该工厂的可能地点。

这些动作都是为了发展代工业务。

早些年,IDM产能有余量的时候,会向外提供晶圆代工服务,但最近这些年,随着产能需求的大幅增长,以及创新应用、芯片、工艺的涌现,传统IDM产能外包服务几乎无法满足市场需求了,而专业的晶圆代工服务在市场上的地位愈加突出,这也是英特尔下定决心大举进攻Foundry业的根本原因。实际上,该公司多年前就开始涉足Foundry业务了,但一直没有真正给予重视和投入,使其在市场上几乎没有竞争力。今年,IDM 2.0的推出,体现出了该公司发展代工业务的决心。

结语

晶圆代工的火热局面还在延续,全球晶圆厂建设也是如火如荼,半导体业进入了史上少有的疯狂周期。

本文来自微信公众号:半导体行业观察(ID:icbank),作者:疯狂的芯片