本文来自微信公众号:进深News(ID:leju-sydcsxh),作者:张文静、吕秀伦,题图来自视觉中国

前段时间,平安银行副行长郭世邦在中期业绩说明会上忍不住发出“怨言”,“上半年房地产业不良贷款增加,主要就是因为一个户出了12亿元不良;如果不是这个户,我们这个行业的不良率就只有0.2%。”

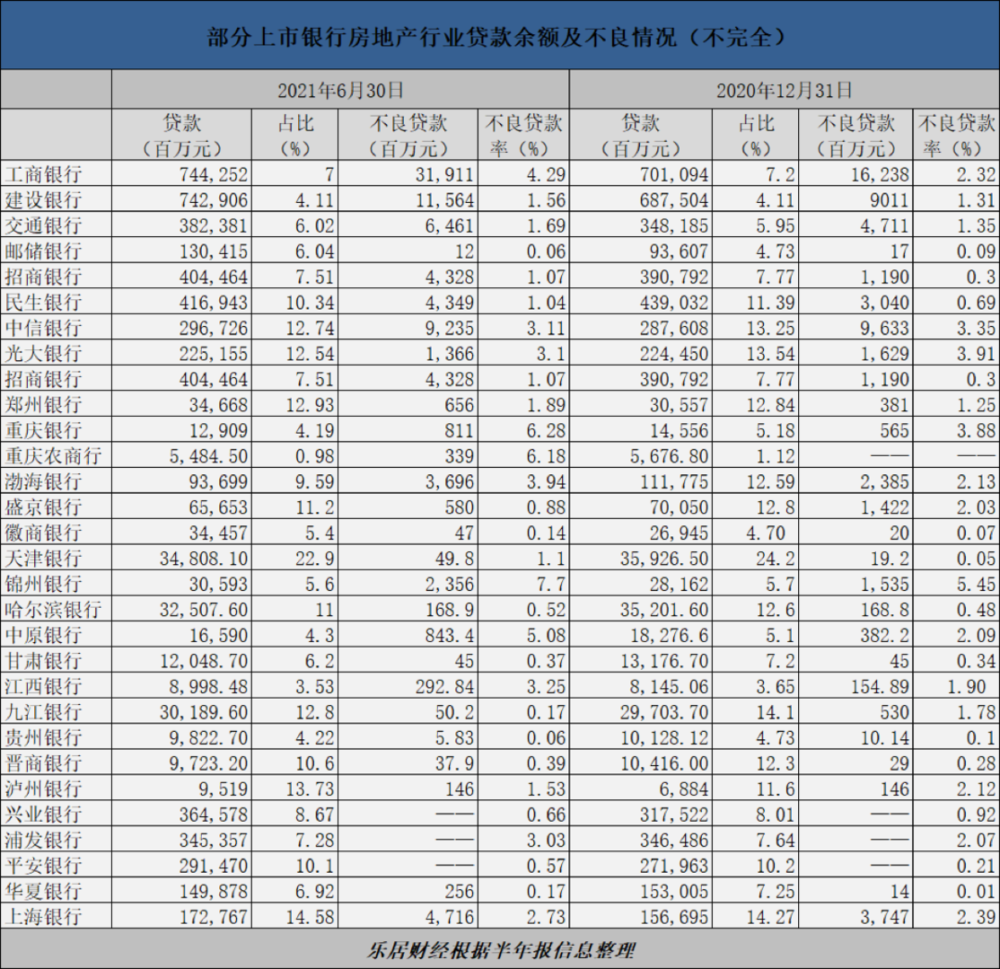

房地产已经开始“拖累”银行了。乐居财经梳理上市银行半年报发现,今年上半年,银行房地产业贷款不良率呈全线上升态势。一些银行也不再念旧情,与房企公开决裂、对峙法庭的消息频频见诸报端。

当然,这不能怨银行机构翻脸无情。房企一个接一个“暴雷”,违约成为常态,风险传导至银行。倘若再睁一只眼闭一睁眼,继续向房地产“开闸放水”,银行自己都将被拖下水。

监管部门对于资金进入房地产行业的管控也空前严格,针对房地产金融领域的违规处罚接连不断。九月以来,各地银保监局已开出17张罚单,例如9月18日,中国建设银行云南省分行因违规向房企提供融资等原因被罚215万。

眼下,无论是主动还是被动,银行已经开始“捂紧”自己的钱袋子。

受地产“拖累”

不止是平安银行,招商银行风险管理部负责人也称,“个别过去杠杆率比较高、过度扩张的房企在现金流上遇到了比较大的压力,重点涉及华夏幸福、四川蓝光两个客户。”

蓝光“不发光了”,华夏幸福“不幸福了”,倒下的岂止是“个别”房企,房企违约越来越频繁。

近一年地产板块,不论是违约主体数量,还是违约债券金额,都远超历史同期水平,且违约逐渐从边缘小型房企蔓延至Top 50房企,乃至头部企业。

去年至今,已有多家大型房企出现违约情况,包括泰禾、三盛、福晟、华夏幸福、协信远创、泛海、蓝光发展等。其中,泰禾、华夏幸福、蓝光都曾位居TOP30,都是千亿规模房企。

一家房企的违约、暴雷,背后受牵连的必然是房地产行业重要的资金供给侧,例如银行、信托等机构。

一个月前,“零售之王”招商银行公告称,由其代销的一只集合信托计划——“君睿15号”,已出现实质性违约。

该信托计划由大业信托于2020年8月成立,信托资金用于向九通基业投资有限公司提供融资5亿元,华夏幸福提供了不可撤销的连带责任保证担保。

然而华夏幸福“暴雷”,业内皆知。信托违约的背后,大业信托和招商银行受牵连是不可避免的。招商银行代销产品,投资人均为私人银行高净值自然人客户和家族信托客户,是其代销的信托首次面向自然人违约。

这还仅仅是华夏幸福债务的余波。今年2月初,华夏幸福发布《关于公司及下属子公司部分债务未能如期偿还的公告》,显示截至当时,华夏幸福及下属子公司发生债务逾期涉及的本息金额为52.55亿元,踩雷多家银行、信托等机构。

工行给华夏幸福授信高达139亿元,使用额度最高。此外,中国农业银行、邮政储蓄银行、中信银行、兴业银行、中国银行、渤海银行、广州银行、交通银行、民生银行、浦发银行等均给予华夏幸福授信信贷。

地产不良贷款“抬头”

受累房地产,上半年多家上市银行房地产业不良贷款率出现攀升。

截至今年6月末,工商银行、建设银行、交通银行等大型银行房地产贷款不良率分别较年初增长1.97%、0.25%、0.34%。民生银行、浦发银行等股份制银行贷款不良率也分别由0.69%、2.07%上升至1.04%、3.03%。

招商银行增加幅度最为明显,到6月末,其房地产业不良贷款余额为43.3亿元,是年初的3.6倍。中小上市银行的房地产贷款不良率也在攀升,重庆银行房地产贷款不良率甚至高达6.28%。

在此背景下,“捂紧钱袋子”成为降风险的重要举措。

去年底,中国人民银行、银保监会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》规定,将金融机构分为5档,针对每档分别设置房地产贷款占比上限和个人住房贷款占比上限。简单来说,就是严控银行资金投向房地产业务。

相比去年末,多数超标银行的两项贷款余额占比均有所压降。例如,北京银行和招商银行房地产贷款余额占比分别下降1.8%和0.9%。而在个人住房贷款余额占比方面,中国建设银行和北京银行均压降1.1%,兴业银行和招商银行也分别下调0.7%和0.6%。

报告显示,自年初以来,住户部门新增中长期贷款占比呈现出波动下行趋势,上半年基本保持在30%以内。

银保监会数据显示,截至今年6月底,房地产贷款同比增长9.8%,增速创8年来新低。此外,房地产贷款集中度已经连续10个月下降。显然,政策成效已经显现了。

今年4月,准备结婚的小吴(化名)在广州买下一套二手房,签了合同,办了手续,房本压在了银行,但迟迟没等来贷款。

贷款发放需要排队。银行工作人员告诉他,可能还要等半年到一年时间,目前没有确定音讯。没见到房款的房东不肯腾房,眼见婚期临近,小吴头疼不已,但除了等什么法子也没有。

小吴不是一个人。连日来,“房贷荒”登上热搜。在一些房地产市场较热的城市,“房贷荒”成为普遍现象。

克而瑞数据显示,在其监控的30个重点城市中,半数以上城市新房放贷额度紧张,放款周期较上半年持续拉长,且七成以上城市房贷利率上调;二手房方面,监控的23座城市贷款放款周期在3-6个月,六成以上城市近乎“停贷”。

与此同时,房企从银行等金融机构融资也受到限制。2021年上半年,流向房地产领域的银行信贷资金额增速呈现明显的下滑趋势。

据中国人民银行统计,截止2021年第二季度末,房地产贷款余额50.78万亿元,同比增长9.5%,低于各项贷款增速2.8个百分点,比上年末增速低2.2个百分点。

银行“追债”房企

事实上,银行与房企间的恩怨纠葛,除了你侬我侬的关系,还有彼此间的“相杀”。其中,银行追债房企则是其中的典型,而颇具影响力的当属广发银行与恒大间的“撕破脸皮”。

今年7月7日,广发银行对恒大的一纸起诉得到了法院予以支持,冻结恒大地产集团及恒誉置业银行存款人民币1.3201亿元或查封、扣押其他等值财产。

12天后,恒大一纸公告的严正声明将二者矛盾推向公开化。其中,公告提及依法起诉广发宜兴支行滥用诉前保全的行为。“滥用”二字背后透露出的不满,溢于言表。

然而,事件并未后续并未继续发酵,而是以双方“握手言和”结束了这场纠纷。

几天后的7月22日,恒大和广发银行双双发布声明称:长期以来,广发银行与恒大集团一直保持良好的业务合作关系。针对近期诉前财产保全民事裁定事宜,双方经过充分沟通已妥善解决。

不过,虽掀起舆论风波的广发银行与恒大诉前财产保全事件最终以和解方式尘埃落定,但这仅是地产商和资本方之间利益发生冲突时的一个缩影。

在风调雨顺时,你好我好大家好,房企可借助财务杠杆冲规模。但一旦遇到环境突变,金融机构则最先把“伞”收回来,迅速切割风险。然而,银根的收紧,进而引发羊群效应,发生金融机构“挤兑”,波及企业平稳经营。

眼下,银行作为债主,“追债”房企已不是新鲜事。例如,7月末,新华联发布涉及诉讼的公告。其内容涉及中信银行银川分行状告新华联,案由系金融借款合同纠纷,最终中信银行获得法院支持,涉及金额约3.52亿元;8月,光大银行、中国银行状告福晟集团,案由均系金融借款合同纠纷。

本文来自微信公众号:进深News(ID:leju-sydcsxh),作者:张文静 吕秀伦