中秋节前,A股碳中和大板块出现了回调,原因也很简单,一是今年的A股每逢节日必出现调整,大资金在节前买入了医药消费等避险股;二是上周监管部门提出公募基金不能“挂羊头,卖狗肉”,一些基金撤出新能源车板块,开始收敛。

虽然市场不温不火,但在消息面上,仍然出现了积极的信号:世界新能源汽车大会在海南如期举行,主题是“全面推进市场化、加速跨产业融合、携手实现碳中和”,欧美的相关政府领导和企业均有参与,马斯克也在会上作了视频演讲,这一切并非偶然。

继欧盟之后,美国在今年也宣布全力发展新能源车,很多研究员判断,未来的新能源车将从中国领跑发展到中、美、欧三足鼎立的局面。

今天老李和大家一起聊聊,国际视角下的新能源车为何是战略产物?国际资本如何看待新能源车?国际新能源车的大热对A股有何影响?

国际视角的新能源车

新能源车不仅仅是一个生活产物,更是一个地区之间博弈的战略产物。为何新能源车会成为战略产物?原因有两点,一是新能源车的本质是能源变革,二是新能源车重塑了产业链,能源和产业链是一切战略的制高点,老李在此不展开讲。

这一轮的新能源车变革是从中国开始的,从2009年的“十城千辆”到全面补贴,再到今天的市场驱动,新能源车经历了从不被接受到世界引领,这个发展历程值得大家深思,除了政府引导,资本也起到了重要的助推作用。

早些年,世界各国并不关心新能源车的发展,但是中国出现市场驱动信号后,欧美国家敏锐捕捉到了中国的先发优势,而后全力跟进,从胡萝卜(补贴)到大棒(碳中和),崇尚市场化经济的欧美国家也在以政策推动产业,在这个过程中,新能源车还被赋予了新的历史使命——碳中和先锋。

在碳排放和碳中和的问题上,欧盟一直占据主导地位, 2018年11月,欧盟提出了到2050年实现碳中和的目标。本质上,碳中和不是环境问题,而是国家之间的经济、战略问题和地区间的博弈,地区间博弈的先锋正是新能源车。

2020年是欧盟发展新能源车的标志性年份,在政策和市场双重驱动下,根据相关数据显示,欧盟新能源乘用车销量高达136.7万,同比增长142%,渗透率为11%,其中纯电车型占比6.2%,插电混动车型占比4.8%。

今年伊始,美国也在积极推进碳中和,新能源车自然也成了排头兵,不得不承认,美国这一轮的推进速度非常快:

2月19日,拜登正式就任第一天,宣布美国重新加入“巴黎气候协定”;3月31日,宣布了1740亿美元的电动车行业发展扶持计划,其中包括1000亿美元的消费者购车优惠、耗资150亿美元的充电桩建设、耗资450亿美元的校车和公交车电气化计划以及为在美国新建电池工厂提供补贴,并为已关闭的汽车工厂改造成电动车整车和零部件工厂提供140亿美元补贴。8月5日,拜登提出了美国电动车行业发展目标:计划到2030年把电动车占美国新车总销量的比重提高到50%。

新能源车是美国碳中和主题下打出的第一波组合拳,包括摩根士丹利在内的巨头都认为,拜登提出的目标标志着美国把新能源车提高到了国家战略的高度。 而在聚焦新能源车之前,拜登也在推进太阳能和风能发电,布局再生能源建设。

美国三大巨头表示,只有通过政府数十亿美元的激励措施,包括消费者补贴、充电网络与研发投资,还有刺激扩大美国电动车制造与供应链,才能实现拜登提出的电动车销售目标。

很多研究员对美国新能源车市场持中性偏乐观的态度,虽然政府在推动,市场有刚需,但美国一级资本对新能源车的态度可能没有中国那么过热,没有资本助推,新能源车只能看传统巨头们表演。

与此同时,美股近期的表现也值得观望,短期而言,美联储有议息会议,中期而言,美国国债规模已近上限,10月中旬,政府波动风险提高,弱化了全球投资者对美股的风险偏好。随着Q4不确定性上升,投资者将提前减仓避险,造成市场回调。

国际资本眼中的新能源车

国际市场(确切说是美股)短期的走弱不代表长期走弱。

在美国,华尔街资本对产业的嗅觉比政府要敏锐,政府也在跟着华尔街的风向走,两年前,拉动全球新能源车的先锋资本正是来自华尔街,未来,拉动美股增长的源动力一定还是来自华尔街。

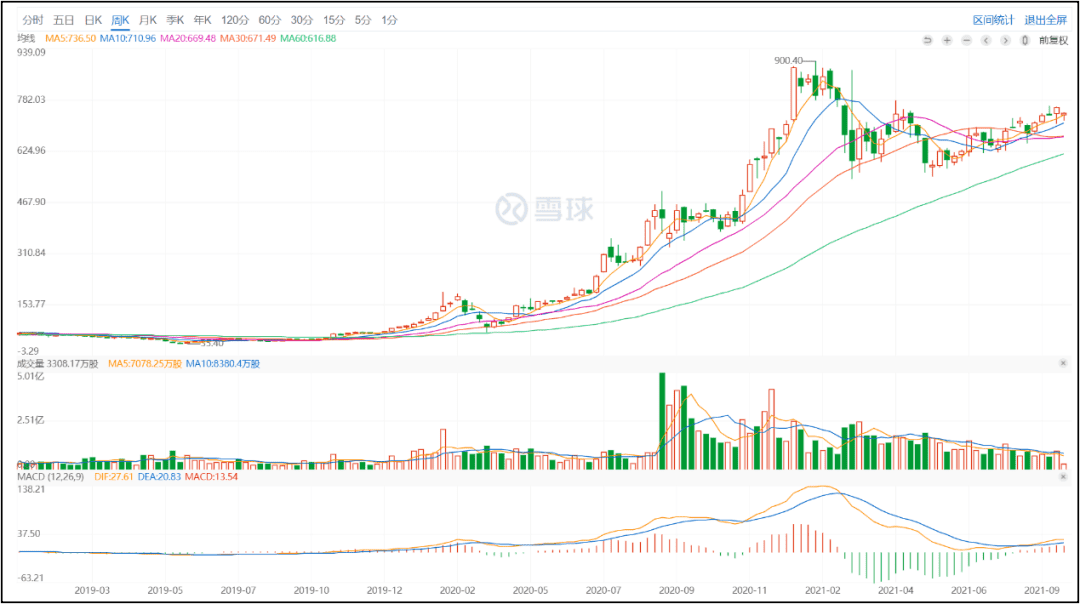

2019年底,特斯拉在美国市场掀起了第一波浪潮,随后中国市场跟进,特斯拉产业链开始跃入中资眼球;2020年,中概股蔚来、小鹏和理想得到了资本市场的青睐,而后,A股的比亚迪、长城汽车等企业在新能源车概念+市场景气度的双重叠加下开始上涨。

特斯拉周K线

一直到现在,美股都是全球市场的风向标,过去有句玩笑话:美股不好,A股一定不好,美股好,A股也不一定好。

简单几个字,表明了美股在全球市场的地位,尽管当前A股和美股的协同效应在减弱,但落地到产业链,仍有很强的关联,比如2020年之前,特斯拉和宁德时代的股价经常出现呼应关系,本质就是内资跟随国际资本的风向走。

从目前的风向看,尽管市场不景气,但华尔街资本也在聚焦新能源车板块,从Q3开始,不少大基金先后买入了新能源车概念股,一些知名基金公司也加速了中国产业链调研。

在老李看来,国内资本和国际资本在中期会出现一定的分歧:过去的1年多,国内资本对新能源车的炒作已经到了高位,在碳中和的背景下,内资将从“新能源车”逐步转向“新能源”,而华尔街资本则是从“新能源”聚焦“新能源车”。

美国SPDR能源ETF 月K线

从长线角度看,国际资本可炒作的新能源车题材和A股如出一辙,也是上游材料、中游电池、下游整车三大环节,这三大环节,环环相扣,老李在Q4也将重点关注美股的情况,在此和大家一起分享一些参考的信息或市场波动信号。

首先是上游材料,过去的十年,锂资源出现了三次需求高峰,这一轮的需求要比前两次峰值更高,也更持久。作为锂电池最核心的资源,在技术没有革命性变化的情况下,锂的价格值得持续关注,原因是供给跟不上需求。

美国锂矿龙头雅宝 月K线

虽然全球锂资源储备丰富,但具备经济开采价值的锂资源有限,根据全球锂矿巨头SQM统计,2020年,全球锂的供给量约为40万吨LCE(碳酸锂当量),其中75%用于锂电池生产,基本能满足当前的需求。如果未来1年,全球新能源汽车销量提升1倍,则全球的锂的需求量将增加0.75倍,当前的锂供应量远远达不到需求量,锂的价格也将继续保持高位。

尽管锂概念已经上涨较多,但未来还是要持续关注锂的价格变化,关注锂电产业链相关公司,尤其是上游的矿业公司。

相比上游材料,国际市场中游电池格局则清晰很多,2020年全球动力电池装机量达136GWh,其中中国市场64GWh,海外市场73GWh,有一个很好的信号,即市场在加速集中化趋势,2020年CR3达69%(宁德时代26.1%、LG22.7%、松下20.2%)。

聚焦到美国市场,其动力电池后起之秀是SKI,作为福特、现代起亚、戴姆勒、大众在美国市场的主要供应商,SKI是美国市场扩产速度最快的电池企业,也是资本市场最关注的企业,从明年开始,欧美电池供应商的格局将影响华尔街资本的走向。

整车方面,老李认为美国市场可能比想象中更乐观,国内很多研究员认为,在新政策周期下,从2022年开始,美国新能源汽车市场将迎来爆发式增长,预计销量达150万辆左右,复刻欧洲2020年销量表现,排名全球第三(前两名是中国和欧洲)。

国际浪潮再次带动A股上涨?

尽管美国出台了各种利好,但无奈短期美股市场景气度太差,面对Q4的不确定性,近期美股的回调释放了一定风险,但还不够,从短期看,美股仍然有走弱的迹象,但从长期看,新能源车将是美股景气度二次启动的关键因素。

与美股不同,国内市场可能是另一番情况,尽管国内市场新能源车近期景气度不佳,房地产龙头公司也出现了一定风险,但A股仍然是向好的状态。

从市场成交额看,A股成交额仍在万亿以上,市场流动性中性偏乐观,存在结构性的机会,尽管经济有下行压力,但“政策进”的正向推动在逐月提升,老李认为机会将来自两个方向,一是政策支持的概念股,二是估值中枢以下的概念股。

其中,政策支持的概念股将发生一些变化:Q4行情将从“新能源车”逐步走向“新能源”,新能源车的概念股主要是以比亚迪为代表的整车产业链,而“新能源”概念股不仅包含了整车,还包括宁德时代为代表的锂电产业链以及光伏和风电为代表的碳中和企业。

新四化推动到今天,“车”的定义有所变化,过去,“车”的定义是陆地上有轮子的运输工具,未来的“车”的定义是集成了能源、智能、自动驾驶的移动终端。如果从前者定义看,新能源车的行情基本到头了,因为整车企业的行情在Q4可能到头了,但从后者的定义看,新能源车的行情才刚刚开始,新能源车的概念股不仅是整车,还包括了新能源、智能化和自动驾驶。

仔细梳理下来,围绕“新能源车”新定义,会发现其产业链涉及的环节非常多,比如能源端的光伏、风电和特高压,消费端的整车、电池、充电桩等等。过去,我们把太多的精力聚焦到了整车环节和电池环节,没有延伸,但问题是,市场资金总量有限,当一个环节出现高估值后,市场必然要挖掘低估值机会。

2020年,光伏和新能源整车是两条非常明显的产业链,资本非常青睐,2021年之后,新能源整车因为业绩较好已经达到了较高的估值,尽管未来还有上涨空间,但风险也大大提升。光伏在近期的表现不佳,核心原因是上游硅料涨价和海运价格上涨,但如同之前的新能源整车,随着行业核心驱动拐点的到来,市场将出现二次拉升。

现在,越来越多的机构抛弃原来的高碳行业,将投资转向碳中和的相关产业链,开始构建“碳中和组合”。

有朋友会说,在可再生能源大力发展的情况下,近期传统周期行业为何有复苏势头?这是一个好问题,产业的升级是相对的,可再生能源的发展不代表传统能源被消灭,在碳中和目标下,传统行业中,没有完成碳排放的企业将被淘汰,投资者也会剔除对应标的,所以对应行业的龙头企业的市场份额将持续增加,进而在二级市场受益。

这个逻辑类似于疫情开始后,各行各业龙头企业市占率激增的情况,去年是疫情帮助龙头企业打击了中小企业,今年则是碳排放对违规企业提出了更高要求。

深证光伏ETF日K线

碳中和是一个长期目标,放眼到未来十年,中国二级市场的碳中和概念股估值仍然在山脚下,但短期看,市场每个月都在发生波动,我们要做的未必是调仓,而是在波动中,寻找变化趋势和长期持有的信心。