9月21日中秋节,一封许家印写给恒大全体员工的“家书”曝光。在信中,许家印深情感谢员工的辛苦付出,向员工家属致敬,并坚信恒大一定能尽快走出至暗时刻,加快推进全面复工复产,实现“保交楼”目标,向购房者、投资者、合作伙伴和金融机构交出一份敢担当、负责任的答卷。

附:许家印“家书”全文

各级领导、各位同事:

值此中秋佳节,我衷心祝愿你们及家人节日快乐、阖家安康!向仍然奋战在复工复产第一线的全体员工致以最诚挚的问候!

当前,公司遇到了前所未有的巨大困难,全体恒大员工都经受着从未有过的严峻挑战。各级领导排除万难、身先士卒、没日没夜,是保障公司大局稳定的中流砥柱。在这里,我向大家致以最真诚的感谢,向支持你们、默默承受了巨大牺牲的家人致以最崇高的敬意!

一直以来,我为公司拥有一支忠心耿耿、任劳任怨、不计得失的恒大铁军,感到无比自豪。我坚信,恒大人永不服输、越挫越强的精神,是我们战胜一切困难的力量之源!我更加坚信,通过各级领导和全体员工的共同努力、艰苦奋斗,恒大一定能尽快走出至暗时刻,一定能加快推进全面复工复产,一定能实现"保交楼"的重大目标,向购房者、投资者、合作伙伴和金融机构交出一份敢担当、负责任的答卷。

人心齐,泰山移!同事们,让我们更加紧密团结起来,以百折不挠的勇气,坚韧不拔的精神,全力以赴履行好我们的社会责任,共同创造美好的未来!

许家印

2021年9月21日

|

银行财眼丨恒大漩涡里的20家银行

核心提示:

1、恒大年报中公布了19家主要往来的国内银行,加上曾申请冻结恒大财产的广发银行,这20家银行或受恒大事件影响较大。

3、恒大减持盛京银行1.9%的股份。据联合资信评级报告,盛京银行最大单家非同业单一客户(匿名客户)风险暴露程度高,且非同业集团客户风险暴露占一级资本的比重亦处在较高水平,已突破监管限制。截至去年底,盛京银行最大单一、集团非同业客户规模分别接近约900亿元、250亿元。

4、银行对恒大的表外放款或许早已经超过表内。

---------------------------------------

眼看他起高楼,眼见他宴宾客,眼见他楼塌了……随着近年来无数的企业暴雷,这句《桃花扇》中的台词已经成为了网友最耳熟能详的句子。可这一次,怕没有人能再以事不关己的心态发出如此感叹。因为这次,摇摇欲坠的摩天大厦是:恒大!

1.97万亿负债总额,其中流动负债占比几近80%,高达1.57万亿,比2020年广东的一般公共预算收入1.29万亿还高20%多。

这之中,包括有息负债约5717.75亿元,其中一年内到期的负债为人民币2400.49亿元;但恒大的银行存款余额仅为1616.27亿元,受限制现金748.55亿元。

这引发了市场的严重担忧,特别是对引发金融风险的担忧。

日前,有消息称,恒大集团已经通知两家银行暂停支付9月21日就到期的贷款利息——对银行说,恒大的财务不会同意签字支付利息。而且要银行等待恒大的新策略和方案。

9月14日,恒大在港交所发布公告就近期事件进行了正式回应。

据公告显示:恒大承认目前确实遇到了前所未有的困难,且为缓解流动性问题采取的相关措施未取得预期效果。

恒大表示,无法保证继续履行有关融资及其他合同下的财务义务。如果公司未能履行担保或其他到期债务的义务,且无法与投资人或债权人达成延期还款或其他替代方案,可能导致现有融资安排下的交叉违约,并可能导致相关债权人要求债务加速到期。这将对本集团业务、前景、财务状况及运营结果造成重大不利影响。

受此影响,恒大继续大跌。9月20日收盘,恒大大跌10.24%,报收2.28港元,市值只剩302.1亿港元。市值仅占负债总额的1.27%。

港股银行股也全线受挫,招商银行大跌9.38%,民生银行跌5.94%,中信银行跌5.08%,农业银行跌4.09%。

·1· 恒大事件主要影响哪些银行?

根据去年那份被恒大辟谣的求援文件显示,截至2020年6月30日末,恒大集团负债涉及128家银行类金融机构和逾121家信托、城投、资管、小贷等非银行机构。

其中,境内银行类金融机构借款余额2163亿元,排名前五的分别为民生银行293亿元、农业银行242亿元、浙商银行113亿元、光大银行105亿元、工商银行103亿元;境内非银行金融机构借款余额3684亿元,排名前五的分别为外经贸信托241亿元、中航信托191亿元、山东信托176亿元、光大兴陇信托164亿元、渤海信托125亿元。

而据恒大2020年年报显示,其主要往来银行包括:民生银行、农业银行、工商银行、农业发展银行、浙商银行、浦发银行、光大银行、建设银行、盛京银行、南洋商业银行(中国)、吉林银行、渤海银行、上海银行、龙江银行、兴业银行、洛阳银行、中信银行、广州农商行、汉口银行、九江银行等20家银行。

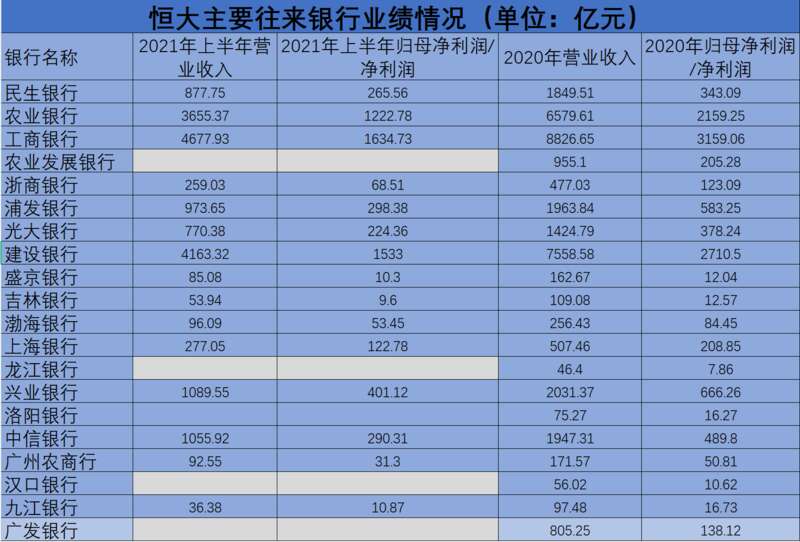

凤凰网财经《银行财眼》据万得数据制表

据凤凰网财经《银行财眼》统计,恒大主要往来的19家国内银行中,有12家2020年净利润超过100亿元,有10家净利润超过200亿元,有8家净利润超过300亿元。

去年那份被辟谣的救援文件中,民生银行的借款余额是293亿元,略低于该行2020年343.09亿元的净利润。依照上半年265.56亿元的净利润来看,今年的净利情况应也足以覆盖相关风险敞口。

该份文件中,农业银行的借款余额242亿元,只占农行去年净利润的 11.2%;工行借款余额103亿元,只占工行去年净利的3.26%;浙商银行113亿元,光大银行105亿元,这两家银行去年的净利润也足以覆盖相关风险敞口。

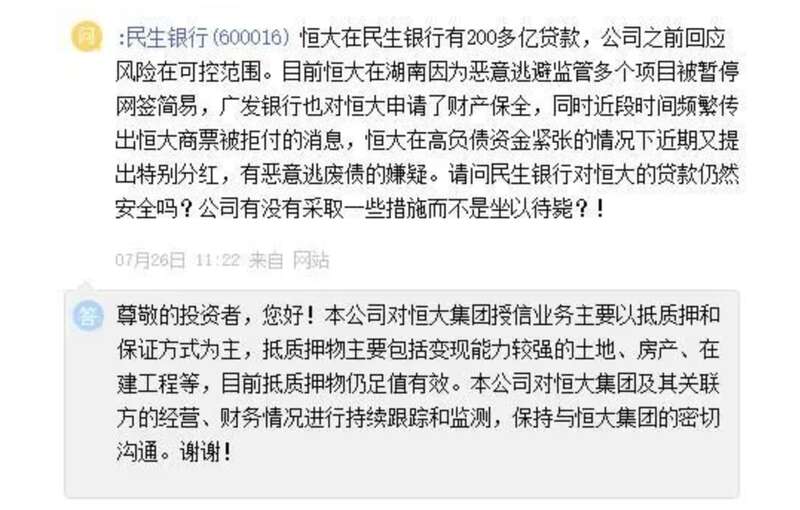

传闻中贷款余额最高的民生银行就投资者的担忧做出了公开回应。表示,民生银行对恒大的授信业务主要以抵质押和保证方式为主,抵质押物主要包括变现能力较强的土地、房产、在建工程等,目前抵质押物仍足值有效。民生银行对恒大集团及其关联方的经营、财务情况进行持续跟踪和监测,保持与恒大集团的密切沟通。

同样,浦发银行董秘也就恒大问题向投资者做出了公开回答,表示,浦发与恒大业务合作规模较小,风险可控。

上海银行也在投资者互动平台回应了关于恒大的合作。上海银行董秘表示,“目前公司与恒大集团合作正常,抵质押较为充分。公司将密切关注企业经营情况,强化风险防控。”

·2· 广发银行曾申请冻结恒大项目公司财产

可是,从市场走势来看,抵质押物充足有效似乎并不足以打消投资者的担忧。9月20日,民生银行港股收盘大跌5.94%;9月14日到9月20日的5个工作日间大跌19.94%。A股9月14日到9月17日的4个交易日也跌了3.64%。

而前不久,一则冲上热搜的新闻似乎也印证了抵质押物并不足以保证没有风险。

7月19日,一则涉及中国恒大的民事裁定书引发市场对恒大债务问题的广泛关注——广发银行宜兴支行申请冻结恒大旗下项目公司1.32亿元财产。

根据无锡市中级人民法院的民事裁定书显示,广发银行近日请求冻结被申请人宜兴市恒誉置业有限公司、恒大地产集团有限公司银行存款1.32亿元,或查封、扣押其他等值财产。

根据恒大方面的回应,该笔贷款还并没有到期,而且离到期日尚远。“我司江苏省公司旗下项目公司宜兴市恒誉置业有限公司与广发银行宜兴支行项目贷款1.32亿元到期日为2022年3月27日。对于宜兴支行滥用诉讼前保全的行为,我司将依法起诉。”

据悉,本次诉前保全,申请人广发银行宜兴支行是以情况紧急、不立即申请保全将会使其合法权益受到难以弥补的损害为由,向法院提出的。无锡中院最终支持了这一请求。

该事件最终,“双方经过充分沟通已经妥善解决。”但也充分反映了,银行对于恒大未来风险的担忧并没有因为有抵质押物而降低。

不过,据媒体报道,除了7月份和广发银行的财产保全纠纷,中国恒大已经获得了至少三家银行贷款展期。有知情人士表示,民生银行、浙商银行和浦发银行近日通过了中国恒大房地产项目的贷款展期申请。其中一位知情人士称,浙商银行已经将中国恒大两笔应该在7月和8月到期的两笔贷款展期至年底。

另有报道称,农业银行已经对恒大部分信贷风险敞口计提了损失准备金。

·3· 盛京银行隐秘的千亿风险暴露

恒大主要往来的20家银行中,盛京银行是比较特殊的一家,恒大是盛京银行第一大股东。

盛京银行8月17日披露,沈阳国资委下属的东北制药集团有限责任公司、沈阳盛京金控投资集团有限公司,以每股6元的价格,受让恒大集团(南昌)有限公司(下称“恒大南昌”)持有的该行合计1.9%的内资股,交易作价约10亿元。

2021年上半年,盛京银行实现营业收入85.08亿元,同比下降13.5%;实现归母净利润10.3亿元,同比减少17.99亿元,降幅达63.6%是今年上半年A股、H股全部上市银行中,降幅最大的一家银行。

但盛京银行不良贷款率却明显下降,而且该行的房地产贷款质量大幅好转。截至6月底,房地产贷款不良余额约为5.8亿元,不良率0.88%,比去年底大幅减少8.4亿元、下降1.15个百分点,降幅均接近60%。资产质量改善的同时,该行的房地产贷款规模也出现下降。截至6月底,该行房地产行业贷款余额656.5亿元,比去年底减少46亿元左右。

与此同时,盛京银行遭遇了评级下调,7月30日,联合资信将盛京银行的主体信用评级,从AAA降至AA+。

联合资信在评级报告中表示,盛京银行最大单家非同业单一客户(匿名客户)风险暴露程度高,且非同业集团客户风险暴露占一级资本的比重亦处在较高水平,已突破监管限制,需持续关注其大额风险集中暴露情况及相关风险。按照最大单一、集团非同业客户的风险暴露规模与该行一级资本净额的比重测算,截至去年底,盛京银行最大单一、集团非同业客户规模分别接近约900亿元、250亿元。

但这千亿元匿名客户的风险情况如何暂时不得而知。

不过,据媒体报道,盛京银行与直接股东的关联交易很少,且以小额存款、利息支出为主,基本没有贷款方面的业务往来。不过,近两年来,中国恒大子公司恒大地产集团,多次将发行债券募集资金账户开立在盛京银行。根据募集说明书,“19恒大01”发行规模达200亿元,募集资金专户开户行即包括盛京银行北京分行;“20恒大01”募集资金45亿元,资金开户行是盛京银行上海分行。

据盛京银行年报显示,除了存款,该行还对其他关联方发放了大量贷款、进行金融投资、接受担保等。不过,这些“其他关联方”包括哪些企业、单家交易金额是多少、资产质量如何,并没有披露,是否与上述风险暴露客户、前十大客户存在交叉,也有待进一步披露。

·4· 难以估量的表外风险

市场之所以如此担忧恒大事件会引发金融风险,不只是因为其巨额的表内银行贷款。与之相比,更令市场担忧的可能是无法准确估量的表外放款。

据财新报道,过去几年,中信银行对恒大的支持有上千亿的风险敞口,但据2020年中报,中信银行和中信信托在恒大的投放加起来不超过200亿元,说明表外放款可能早就超过了表内数据。

这或许才是市场担忧恒大会重蹈雷曼覆辙的主要原因。

恒大若真的破产对金融机构特别是银行体系的冲击无疑是巨大的。影响最直接的,或许就是年报中,恒大官方公布的主要往来的19家国内银行,还有曾申请冻结恒大财产的广发银行。当然,根据此前流传的文件,受影响的银行不只这20家,凤凰网财经《银行财眼》也将持续关注恒大事件对银行领域的冲击。