据中汽协数据显示,截至8月我国汽车产销量已连续四个月同比下滑,造成这一原因除去年销量基数较高外,芯片供应短缺导致的车企产能受限,无新车可卖是主因。

甚至不少二手车的市场价格也水涨船高,更是出现了4S店以开票价格回收二手车的情况。

不仅是中国市场,截至8月底,缺芯影响导致全球车企减产688.7万辆,丰田、通用、大众等都遭受重创,有机构预测今年全球车企减产会超800万辆。

那汽车产业目前缺的是什么芯片,是何种原因造成的,何时又能缓解呢?

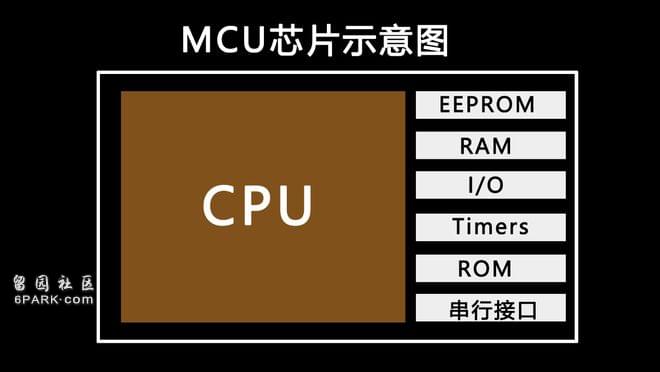

汽车芯片按照功能属性可划分为四类,MCU单片机、功率芯片、传感器芯片和高性能Soc芯片。

目前最短缺的是最基础的MCU芯片,此类芯片是汽车ECU、VCU、TCU、ESP等电控单元的核心部件,技术含量虽然不高,但需求量非常大。

实际上,MCU正式的名字是微控制单元,又称为单片机,理工科的同学都知道,可以将MCU看作是一个微型计算机,主要负责数据量较小的计算与控制工作,当然性能通常也比较低。

虽然性能一般,但MCU芯片数量在车内可并不少,汽车发展早期,电子电气架构控制功能比较少,一个功能通常对应一个电控单元,因此形成了分布式架构的格局。

但伴随汽车电子功能和配置的增加,汽车上ECU数量持续增长,每个ECU控制不同功能,MCU芯片就成为嵌入在ECU中作为运算大脑。

当前汽车应用中,从雨刷、车窗到座椅,从安全系统到车载娱乐系统,再到车身控制和引擎控制,几乎都离不开MCU芯片。

传统汽车的芯片数量大约在500个左右,随着电动化、智能驾驶等功能的增加,目前一台智能电动汽车的芯片数量已上升到1000个左右。

去年底,南北大众部分停产的主要原因就是博世和大陆供应的ESP (电子稳定系统) 和ECU(发动机电控系统) 两大模块短缺,直接的原因就是这些模块中主控芯片MCU的缺货。

上个月,博世中国副总裁徐大全发了一条朋友圈,表示因为缺芯片他们压力非常大,甚至调侃想带着领导一起去跳楼。

随后,博世中国总裁陈玉东回复称,跳!否则九月没机会跳了。

博世的两位领导略带调侃的话术,正是当前中国乃至全球汽车产业的现状。

市场之前都好好地,为啥会突然缺芯呢?

造成汽车芯片供应危机主要有3个原因,全球疫情、消费电子品抢占产能和天灾人祸。

首先,去年新冠疫情发生后,全球主流车企基本都调低了销量目标,连带着上游芯片企业和晶圆厂家也跟着调低了备货量。

疫情基本控制后,全球汽车市场开启增长趋势,上游晶圆厂却无法在短期内扩大产能,导致芯片供不应求,一些车企和渠道商又趁机线下扫货,导致供需不足加剧芯片短缺。

近期,两位博世老总相约”跳楼”背后的原因,就是7月至今马来西亚经历两次疫情爆发,不得不关停了部分芯片工厂生产线。

马来西亚是半导体制造大国,意法半导体,英飞凌、恩智浦、瑞萨、德州仪器等全球50多家芯片公司都在当地设有芯片封测工厂,而马来西亚的封测产能约占全球的13%。

此次,马来西亚意法半导体工厂的停产,直接导致了无法给博世供货,这就让本就缺芯的全球汽车产业雪上加霜。

其次、疫情居家也带动了笔记本电脑、平板、手机等消费产品销量大增,从而拉动相关芯片需求上涨。

各大芯片代工厂为了全力生产消费电子芯片,进一步下调了汽车芯片的产能。此消彼长之后,留给汽车芯片的产能出现大幅下滑。

第三个原因是天灾人祸,去年底欧洲意法半导体曾遭遇短暂罢工引发芯片供应紧张。接着美国得州遭遇了恶劣暴风雪,奥斯汀能源公司停电,导致恩智浦、英飞凌、三星等芯片巨头的当地工厂停工。

那目前全球汽车芯片格局是什么呢,能否依靠提升产能解决?

当前全球汽车MCU市场一直被恩智浦、德州仪器、瑞萨半导体等汽车芯片巨头所垄断,这些头部企业的市场集中度较高。

2020年收入数据显示,英飞凌占全球汽车芯片市场的比重最大,恩智浦和瑞萨紧随其后。

之所以汽车芯片外来者鲜有机会入局的原因是,车规级芯片就像一道分水岭,划分着低端和髙端玩家。

与消费类芯片相比,汽车芯片的要求更为严格,消费类芯片出问题,最多是死机重启,车载芯片,尤其车控类芯片出问题,影响的将是生命安全。

人命关天的事,就要求汽车芯片从架构设计开始就要把功能安全作为最重要的一部分,需要采用独立的安全岛的设计,在关键模块、计算模块、总线、内存等也都需要校验。

因此,车规类芯片在环境温度、运营稳定性、可靠性、一致性等方面比消费电子芯片严格的多。

例如,一般消费类电子芯片的交付不良率要求在万分之一左右,而车载芯片的不良率需要控制在百万分之一。

工业级芯片的工作温度范围是-40摄氏度至85摄氏度,而车规级芯片工作温度范围是-40摄氏度至125摄氏度。

手机的生命周期在3年,最多不超过5年,而汽车设计寿命普遍都在15年或20万 公里左右,远大于消费电子产品寿命要求。

即便是一款芯片车规级的认证,通常也需要3-5年时间,对芯片厂商而言是极大的技术、生产、时间成本的考验。

既然如此,让既有芯片企业扩产能不就好了吗?

扩产这事,还真不那么简单。

了解半导体行业的朋友都清楚,芯片供应商一般分为两大类,一类是IDM,通俗理解就是集芯片设计、制造、封装和测试等多个产业链环节于一身的企业,有些甚至有自己的下游整机环节,比如Intel、三星。

另一类是Fabless,就是没有芯片加工厂的芯片供应商,Fabless自己设计开发和推广销售芯片。与生产相关的业务外包给专业生产制造厂商,如高通、华为海思、博通、联发科等等。

与Fabless相对应的是晶圆代工厂和封测厂,主要承接Fabless的生产和封装测试任务,如台积电、中芯国际等,封测厂比如日月光,江苏长电等。

在往产业上游看,近期缺MCU本质原因是缺少8英寸和12英寸晶圆材料。

8英寸晶圆的应用涵盖了汽车、消费电子等各个领域。12英寸晶圆主要应用在存储器、高性能通讯芯片等。

相比存储芯片、功率器件等更具有互换性的芯片,此次汽车紧缺MCU芯片具有专属架构,如果MCU供应不足,只能增加产能应对,但产能的提升需要时间。

更为重要的是,汽车类的MCU芯片本身就利润较低,投资又大,如果这两年突击扩产能,未来供需平衡后,对很多企业面临的投入产出比未必划算。

例如,台积电汽车MCU出货量约占全球出货量的70%,但这部业务在台积电去年收入占比只有占3%,很多企业主动扩产意愿并不高。

但为应对汽车芯片紧缺局面及各方压力,全球主流芯片工厂提升产能是必然。

作为国内芯片代工行业龙头的中芯国际,过去一年中,中芯国际启动了三次重大产能扩张计划。

台积电作为车用芯片制造规模最大的晶圆代工厂,当前除了已经确定的位于美国的5nm新厂和中国的南京厂28nm扩产计划以外,也在积极规划位于日本的28nm新厂和德国的12nm新厂。

作为博世、恩智浦和英飞凌等汽车供应商的主要芯片生产合作伙伴,芯片代工厂格芯也已经表示,今年将其汽车芯片产量至少增加一倍,并再投资60亿美元扩大整体产能。

不过格芯也表示,扩产计划要到2023年才会见到成果,而汽车产业直到明年都将持续面临芯片短缺情况。

今年6月,博世耗时3年在德国萨克森州德累斯顿建设的新晶圆厂正式落成,这也是博世有史以来规模最大的投资,该工厂预计7月开始生产电动工具芯片,并从9月开始生产汽车芯片。

我们要知道,半导体生产基地仅是芯片生产环节中的一环,芯片产品的推出需要经过多个环节。

芯片这种全球化分工的产业链,要想维护供应链畅通,就要加大国际合作,稳定国内外供应渠道。

面对如此现状,全球主要国家和地区逐渐意识到芯片自主可控的重要性,欧盟将筹集数百亿欧元,推动半导体相关技术发展。

我国工信部则明确表示,加大力度扶持芯片产业,力求让中国芯片自给率在2025年达到70%。

针对目前供需矛盾紧张的突出问题,工信部等有关部门组建了汽车半导体推广应用工作组,以专门协调机制来解决当前的供需矛盾突出问题。

但现实是,短期内芯片短缺仍旧是顶在汽车产业头上的阴云。

那么,芯片危机何时能缓解呢?

2020年第一轮缺芯危机爆发时,市场预计2021年三季度就能缓解,此次马来疫情爆发,行业普遍预计芯片紧缺至少到2022年下半年。