本文来自微信公众号:半导体行业观察(ID:icbank),作者:畅秋,原文标题:《哑铃型半导体厂商排名,谁更值得期待?》,题图来自:视觉中国

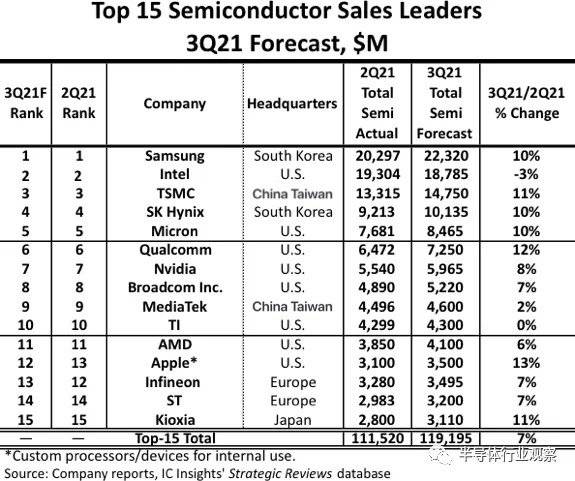

近期,IC Insights发布了全球前15名半导体供应商的第三季度(截至 9 月)销售增长预期汇编。如下图所示,在即将到来的5G智能手机预期需求激增情况下,高通和苹果预计在2021年第三季度的半导体销售额将显着增长。

此外,三大存储芯片供应商——三星、SK 海力士和美光——预计将分别增长 10%,而铠侠预计第三季度销售额将增长 11%,因为数据中心服务器、企业计算,以及 5G 智能手机和相关基础设施对存储芯片的需求仍然强劲。

总体来看,IC Insights预计前15家公司将在今年第三季度实现7%的增长。半导体销售预计到年底仍将保持强劲,这支持 IC Insights 目前对今年全球半导体销售增长 24% 的预测。

下面看一下这些公司的表现。

三星

三星再次超越了英特尔,排在了第一的位置。这首先就是得益于其存储芯片业务的强劲表现,于英特尔CPU的销售表现形成了鲜明的对比,前者一直保持向上的增长势头,而后者表现堪忧,还陷入了与AMD的价格战。

今年第二季度,三星的主要收入来源就是半导体业务,该业务占三星当季营业利润的一半以上,占营业收入的近35%。半导体部门合并营收为22.74万亿韩元(约合197.68亿美元),较去年同期增加24.7%;营业利润为6.93万亿韩元(约合60.24亿美元),较去年同期增加24.7%。与第一季度相比,该部门营收增长了19.6%,营业利润增涨逾两倍。

在良好的业绩表现基础上,三星还在不断加强其存储业务。以中国市场为例,三星的投资力度非常大,主要表现在西安的存储器厂。之前,三星决定向其西安工厂投资150亿美元,这是该公司唯一的海外存储器生产基地。2017年8月一期投资70亿美元后,2019年二期投资80亿美元,一期投资建成的一条生产线已于2020年3月开始投产。近期,第二家工厂也将投产,且三期工程也在投资规划当中。三星西安厂二期投资完成后,二厂的NAND闪存产能将达到每月13万片晶圆。第一工厂的产能为每月120,000片。每月 25 万片晶圆的总产量约为三星2020 年NAND 闪存产量的一半。

三星的晶圆代工虽然没有其存储器业务那么风光,但也一直都备受关注,毕竟在这一板块全球排名第二,且赶超台积电的愿望很强烈。

英特尔

英特尔在最近的收益报告中将其2021年第三季度的销售指导定为 -3%,并将全年销售指导定为-1%。在预计半导体总销售额将增长24% 的一年中,这对于这家处理器巨头来说将是一个特别疲软的表现。

英特尔在2020年第一季度及之前的毛利率保持在60%左右,但从2020年第二季度开始,该公司的毛利率就开始小幅震荡下滑,而到了2021年第一季度,由于数据中心事业营收为56亿美元,比去年同期下降20%,这原本是英特尔最赚钱的业务,其营收下降削弱了整体毛利,毛利率降到了55.2%,比2020年同期下降了5个百分点以上。

可见,英特尔的毛利率有小幅下降的态势,原因在于,无论是芯片设计端,还是制造端,英特尔这这几年都是麻烦不断,特别是14nm及更先进制程的研发和量产,迟迟不能形成市场竞争力。

近几年,英特尔一直受困于产能问题,导致其新产品的发展速度落后于AMD。

英特尔的Q2财报显示,尽管总营收和PC业务营收增长了,但数据中心部门营收65亿美元,同比下滑9%,处理器ASP均价跌了7%,运营利润则从31亿美元下滑到了19亿美元,运营利润率从44%跌到了现在的30%。也就是越来越便宜了,价格战已经拉开帷幕。这也证实了之前英特尔的表态,那就是在数据中心市场上,该公司可以为了保住份额而打价格战。

此前,英特尔CEO Pat Gelsinger认为,在服务器CPU市场上,采用竞争性定价也是合适的,虽然会影响公司业绩,但可以保住甚至增加市场份额。

考虑到英特尔的14nm工艺已经足够成熟、最近10nm工艺成本大幅降低45%,采取价格战的策略还是有底气的,毕竟AMD的7nm工艺到现在为止依然成本很高,台积电的代工价格不便宜,7nm芯片代工报价上万美元,5nm更是高达1.7万美元,今年可能还要涨价。

对于友商降价、开打价格战的做法,苏姿丰表示,在数据中心处理器市场上,性能和总的拥有成本才是最重要的,价格因素是次要的。

从AMD的立场来看,他们现在的优势主要还是超多核心,单插槽做到了64核128线程,5nm Zen4预计会进一步提升到96核192线程,算下来单位成本更低。

由于自家产能跟不上市场需求,过去一年,英特尔已有部分测试晶圆项目在台积电展开,包括今年上半年预计推出采用6nm制程的GPU,以及预估今年下半年量产并应用在移动平台、采用5nm制程的Atom处理器。有机构预估,今年大约有5%应用在笔电的英特尔处理器将交由台积电代工生产。

台积电

IC Insights 预测台积电今年第三季度销售额将增长 11%。其销售额将在第四季度再增长 4%。IC Insights 认为,台积电下半年的销售额将比上半年的销售额增长 14%,全年增长 24%。如果实现,这将标志着这家代工厂巨头连续多年收入增长超过 20%。台积电 2020 年的年销售额增长了 31%。

台积电第二季营收 132.9 亿美元,季增 2.9%,年增 28%,新台币营收 3721.5 亿元新台币,季增 2.7%,年增 19.8%,毛利率 50%,季减 2.4 个百分点,年减 3 个百分点,税后纯益 1343.6 亿元,季减 3.8%,年增 11.2%。

台积电上半年营收 262.08 亿美元,新台币营收 7345.55 亿元,年增 18.2%,毛利率 51.2%,年减 1.2 个百分点,税后纯益 2740.49 亿元新台币,年增 15.2%。

可见,最近一季,台积电的利润同比依然呈现增长态势,环比有所下降,主要受淡旺季交替影响所致。毛利率方面,台积电一直都是业界最高的,本季出现同比和环比下降,并不影响其营收和利润的优秀表现。之所以有所下降,与其成本压力有很大关系,因为该公司在5nm和3nm制程上投资巨大,而短期内回报与投入难以呈现正比关系;另外,失去了华为海思这个一个最先进制程的优质大客户,对其在7nm和5nm方面的利润率肯定会有影响;再者,面对行业普遍的涨价态势,台积电对原有客户合同几个变化幅度很小,这在一定程度上也会对毛利率产生影响。

下半年,台积电进入传统旺季,增长动能来自于5nm新订单陆续进入量产。其中,苹果M1X及后续推出的M2等都将在下半年采用5nm量产,iPhone 13搭载的A15应用处理器6月开始以台积电加强版5nm量产投片,下半年逐月拉高投片量到第四季。

再者,台积电下半年5G手机芯片接单强劲,高通采用台积电6nm量产新款5G手机芯片在第三季放量出货,还有3款5G手机芯片将扩大采用台积电7nm或6nm制程投片,明年初将推出的新一代Snapdragon 895+传出会在第四季采用台积电5nm量产,至于联发科新一代天玑2000系列亦会在下半年导入5nm量产投片。

SK海力士

排名第四的SK海力士业绩主要依靠其存储芯片业务,在此基础上,该公司这些年在晶圆代工业务上的投入力度也很大。SK海力士CEO曾表示,将针对晶圆代工业务加大投资,因为这是该公司业务转型的关键。

从2016下半年到2018上半年,全球存储器市场出现了大规模的缺货和涨价状况,因此,全球三大存储器厂商三星、SK海力士和美光赚的盆满钵满。但从2018下半年开始,行情开始出现变化,DRAM和NAND Flash的价格一路下滑,因此,三星、SK海力士和美光的营收在一年多的时间内,从大起,转为大落。

在这样的情势下,SK海力士对外宣布,要在今后几年加大对非存储业务的投入,重点关注晶圆代工和逻辑芯片,以降低风险,减小单一领域大起大落对公司营收的影响。

目前,晶圆代工业务仅占SK海力士营收的5%,还有很大的发展空间。该公司通过SK Hynix System IC子公司提供代工服务,该子公司将其工厂从韩国清州迁到了中国无锡。

2020年,SK海力士还购买了Key Foundry公司49.8%的股份,Key Foundry是一家从Magnachip剥离出来的晶圆代工厂。

SK Hynix System IC子公司和Key Foundry主要生产8英寸晶圆成熟制程芯片,从其CEO的表态来看,SK海力士希望能够在先进制程方面有所突破。

2018年2月,SK海力士宣布,将投资1070亿美元建设4座晶圆厂,以巩固其存储芯片的行业地位。

英伟达紧逼高通

排名第七的英伟达紧追第六名高通。

最近这些年,全球IC设计厂商榜单的前两名一直是高通和博通,且高通长期处于龙头位置,博通只是偶尔会超越,大部分时间都是第二名。今年,英伟达凭借其强劲的表现,来到了第二的位置,紧追高通,这也从一个侧面体现出近几年产业在技术、应用方面的变化与变革对市场产生了较大的影响,从而使设计相应芯片的产商实现了逆袭。

博通代表的是传统技术和势力,特别是网络通信方面,是博通的强项,另外就是射频芯片和模块,也是其业务的重头。但这些都偏传统,相对而言,英伟达的GPU在高性能计算与AI结合方面如鱼得水,而这正是近些年最大的市场增长点。另外,英伟达消费类GPU产品在游戏机应用方面,赶上了疫情后的市场大爆发期,收入可观。

总之,博通更像是传统技术和应用势力的代表,而英伟达则是新兴技术和应用的代表,势头越来越猛,要不是高通擅长的智能手机主战场规模广大,估计英伟达用不了多长时间就会实现对其的超越。

联发科

联发科的排名已经超过了德州仪器,排在了第九位。

在过去的一年里,联发科不仅营收创新高、成为全球第三大IC设计公司,净利润较2019年大幅成长8成。近期还传出打入苹果供应链,为旗下品牌耳机供应芯片。

去年第3季度,联发科成立23年来,第一次成为全球手机芯片市占率第一,超越稳居此王位多年的巨头高通,这一成绩也保持到了最近一季。

过去一年,联发科股价增长1.4倍,屡创新高,行业机构纷纷调升其目标价。

取得这一切成绩的背后,是该公司产品研发路线图,以及发展策略顺势而为的结果。同时,产业环境和外部力量的助攻也是恰逢其时,主要体现在2019年5月中美贸易战爆发,华为被美国制裁后,中国大陆手机品牌为分散芯片供应来源风险,从高通转单联发科。据统计,2020下半年,联发科在中国大陆市占率从17%攀升到31.7%。

德州仪器

作为模拟芯片领域的绝对霸主,德州仪器(TI)2020年的模拟销售额与 2019 年相比增长了约6%,该公司2020年的模拟收入占到了其 IC 销售额136 亿美元的 80%,占其半导体总收入145亿美元的 75%。

TI如此亮眼的业绩,很大程度上是得益于模拟IC自身及其市场的特点,即模拟IC的差异性显著,生命周期长。

模拟IC的技术来源于采集捕捉现实世界的信息,因为现实世界的复杂和异质性,用于捕捉这一特性的产品设计同样具有复杂异质性特征。模拟IC的差异性非常显著,体现在公司的IP格外重要。同时,模拟IC强调的是高信噪比、低耗电、高可靠性和稳定性,生命周期较长,价格较低,这一点同数字IC有显著差别(数字IC遵循摩尔定律,通常1~2年后就面临被更高工艺产品的淘汰)。

此外,从供给端来看,模拟IC行业研究能力供给是有限的。而在设计过程中,人力资源难以被复制。模拟IC的设计过程相比于数字IC,更多依赖于经验,而更少依赖计算机模型。设计的过程中有更多的试错性质,好的工程师具有10年以上的经验,因此,模拟IC公司构建了强大的进入壁垒。

再者,产品的差异性和研究能力供给有限降低了市场竞争,同时终端市场的分散化特征继续放大模拟IC行业战略优势。模拟IC的终端市场非常分散,产品线数以万计,而平均订单数量减少。行业龙头在横向品类上具有优势,新进入者很难进行有效竞争。市场竞争格局稳定,龙头在定价能力上具有话语权。

AMD

AMD能排在第11位,充分体现出了该公司近些年的窜升速度之快。

AMD在2021年第二季度的营业额为38.5亿美元,经营收入为8.31亿美元,净收入为7.1亿美元。营业额、经营毛利同比增长一倍,盈利同比增长超过两倍,毛利润为48%,同比增长4个百分点,环比增长2个百分点。

预计AMD销售额将在今年第三季度增长6%。2021全年,AMD 预计销售额将大幅增长 60%。自 2020 年第二季度以来,AMD 的销售额一直在快速增长。预计该公司今年第三和第四季度的销售额将分别达到 41 亿美元和 42.3 亿美元,下半年销售额将比 1H21 增长 14%。

虽然英特尔依然是CPU霸主,但在AMD猛烈的进攻态势下,英特尔的形势显得越来越紧迫,特别是在PC用CPU方面,AMD摧城拔寨,势如破竹。

过去这些年,作为半导体行业霸主,英特尔的年营收一直在700亿美元上下,变化不大。然而,就在6年前,AMD年营收还徘徊在20亿美元左右,而到了2020年,该公司实现营收约98亿美元,犹如坐上了火箭。

SeekingAlpha上有人根据调研公司Mercury Research的数据,汇总了AMD近三年来的市场份额变化,2018年Q3,该公司在整个x86处理器市场上的份额恢复到了10.6%,突破了两位数大关。之后一直稳步上涨,2020年Q3最高达到了22.4%的份额,不过,去年底到今年Q1份额有所下滑,但目前还有20.7%的份额。AMD份额下滑是有原因的,跟去年底到现在的全球半导体产能紧张有关,AMD的处理器也处于缺货状态,而AMD选择优先照顾高端处理器市场,比如EPYC服务器,低端CPU有所牺牲,所以总份额有所下滑,但AMD的业绩增长很快。

AMD的成功与台积电密不可分。近一年来,对台积电产能需求增长最快的非AMD莫属了,特别是7nm订单,由于AMD的ZEN 2 和即将推出的ZEN 3架构CPU都是基于7nm制程的,而该公司在CPU市场的增长势头非常猛。另外,AMD的GPU也由台积电代工生产,且依然是以7nm制程为主。由于AMD的CPU和GPU在索尼和微软新一代游戏机中占有非常重要的位置,而疫情使得市场对这些新游戏机的需求量大涨,这为AMD提供了绝佳的商机。据悉,无论是索尼的PlayStation 5,还是微软的XBOX Series X,都采用了AMD定制的8核Zen 2架构CPU,GPU则采用了AMD的RDNA 2架构产品。

AMD即将推出的新一代处理器将采用5nm制程,也已经在台积电那里排好队了。目前来看,在最先进制程方面,AMD很有希望成为台积电的第二大客户,仅次于苹果。

结语

在这份15强榜单中,有13家都将实现正增长,可见全球芯片消费市场之繁荣。另外,仅有的两家未实现正增长的企业——英特尔和德州仪器——都是老牌的IDM企业,而正当“中年”、以处理器(CPU或GPU)为主打产品的英伟达、联发科和AMD,则是优秀的Fabless代表,它们的上升势头最为迅猛,与榜单中的传统IDM企业形成了鲜明对比。

另外,在这15强中,排名前五和排名后五的,都是偏制造型的企业,而排名中间五位的则是偏设计型的企业,形成了一个哑铃型的上升通道。而从联发科、AMD和苹果这些年的发展情况来看,一直处于向上的势头。综合来看,Fabless的活力要更胜一筹,未来增长空间更值得期待。

本文来自微信公众号:半导体行业观察(ID:icbank),作者:畅秋