本文来自微信公众号:城市进化论(ID:urban_evolution),作者:吴林静,原文标题:《A股半年报透视区域活力:粤苏浙强者恒强,后继者谁掉队了?》,题图来自:视觉中国

A股上市公司半年报的披露落下帷幕,透过这些当地代表性企业的经营状况,把脉地方经济运行情况,已经成了城叔的常规动作。

今年上半年,广东、江苏、浙江这些经济强省,无论是数量还是市值都继续处于龙头地位。城市方面,除了北京、上海、深圳,苏州在科创板上表现突出,杭州则在市值方面备受追捧。

整体来看,全国4367家上市公司的业绩整体恢复至疫情前的水平,各项减税降费政策的成效也在合并报表中有所体现。

但也有差强人意的地方,比如青海已经连续四年半没有新增上市企业,甘肃不仅没有新增还有退市,科创板“开闸”两年后重庆依旧没有突破……这些数据透着地区分化愈加严重的迹象。

前几天,北交所横空出世,科创型的中小企业开始跃跃欲试。当资本市场愈加成熟,城市们是否能够把握趋势,使其成为助推地方企业和产业发展的重要力量?

总数量:广西、甘肃、黑龙江,不增反减

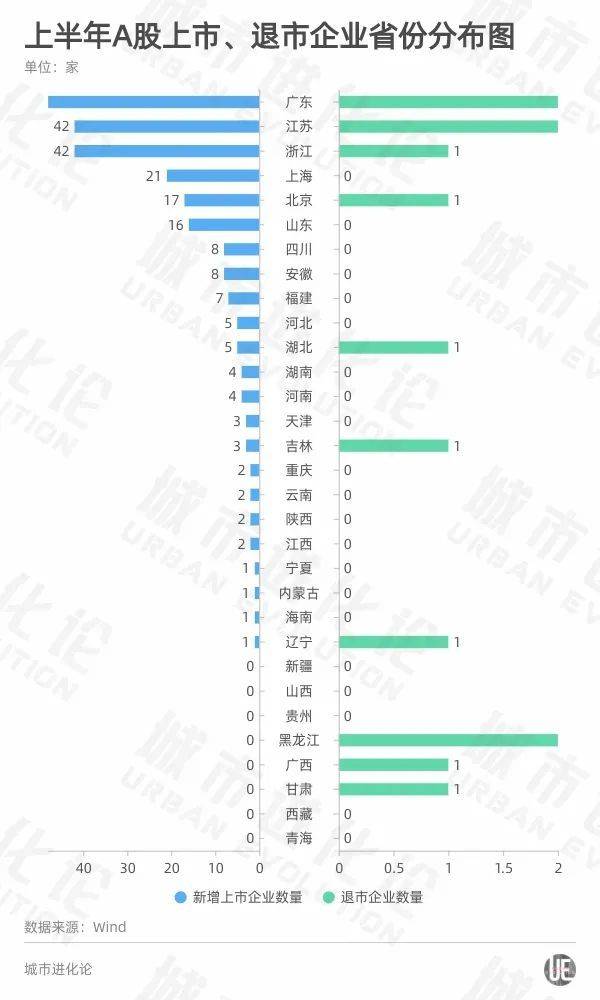

截至2021年6月30日,A股上市公司总量达到4367家。今年上半年,新增245家,退市13家。去年堪称“IPO大年”,照今年上半年这个IPO速度,已经完成了去年全年62%的进度。其中,科创板新增86家、创业板新增85家、主板新增74家。

从省级层面来看,上半年有23个省(市、区)的企业登陆资本市场,广东、江苏、浙江毫无悬念地成为新增上市企业最多的三个省,达到48、42、42家。上海、北京、山东分别有21、17、16家新增。

从总量来看,截至2021年6月30日,广东总上市公司数量达到719家,占所有上市公司总量16.5%;浙江位居第二,559家;江苏排名第三,520家。

今年5月,铁矿石储量和产量在国内具备一定优势的大中矿业登陆A股。内蒙古则迎来了自2013以来的首家上市公司。

有优等生,就有差等生。截至6月30日,青海已连续四年半没有新增上市企业,甘肃也连续三年半没有新增,广西则是自去年以来一直无新增。而且,广西、甘肃、黑龙江这三省,不仅没有新增,还有企业退市。

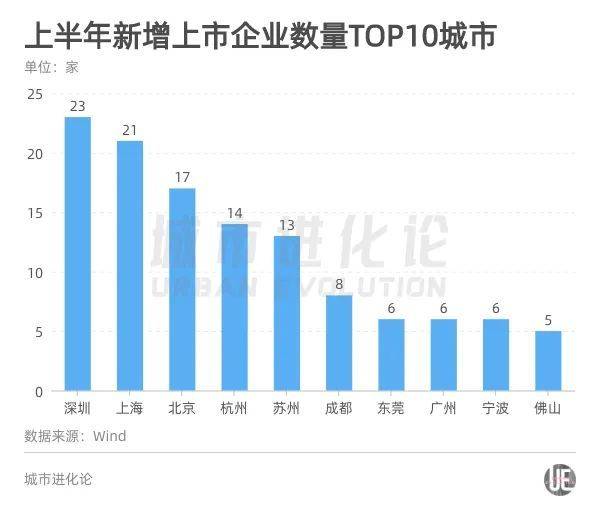

从城市层面来看(注:本文所说城市按wind所属行政区划(地级)分类,下同),深圳新增上市公司数量最多,为23家,上海、北京、杭州、苏州分别有21、17、14、13家企业登陆资本市场。

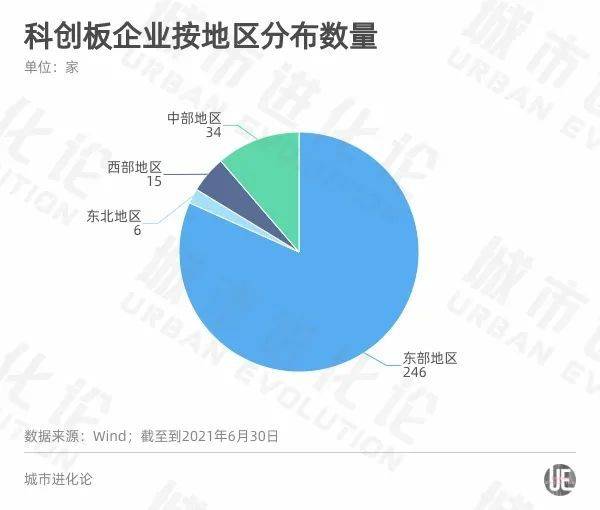

科创板:西部12省十省为零,重庆尚无突破

在北交所出炉前,科创板是近两年城市角逐的重点赛场,通过资本的力量推动科技创新。在这个板块上市的企业数量和行业分布,成为城市战略新兴产业发展的一个注脚。

今年上半年,北京和苏州以新增9家的数量并列第一,深圳和上海分别有8家和7家企业登陆科创板,几乎都是医药类和智能制造类企业。海口、济宁、威海等9个城市实现了科创板0的突破。省份方面,海南省也终于拥有了首家科创板企业。

由上图可见,截至2021年6月30日,31个省份中还有12个省依旧在科创板上没有表现,其中10省均来自西部地区。

科创板设立2年之后,四川目前有9家科创板企业,均来自成都,陕西有6家科创板企业,其中5家来自西安。从行业来看,这些企业或做药物研发,或是新材料制造,或做软硬件开发。

相比之下,上半年重庆有2家企业登上了主板,但其科创板企业似乎还在酝酿之中。作为一个GDP总量可与广州一较高下的区域,其科创板的表现实在是差强人意。

近几年,重庆一直有所行动。

2018年就发布了《重庆市提升经济证券化水平行动计划(2018—2022年)》,虽然那时还没推出科创板,但重庆说过:到2022年年底,境内外上市公司数量倍增,证券化率要超过全国平均水平。

2020年7月,重庆市委副书记、市长唐良智主持召开了推进企业上市工作视频调度专题会,提出要解决“不能上”“不愿上”“不会上”三大问题,加快企业上市步伐,壮大上市企业规模。

2021年2月,重庆又发布了《关于进一步提高上市公司质量的实施意见》,出台16项政策,培育后备资源、支持企业上市。

8月9日,重庆证监局公开发布《重庆辖区企业辅导备案信息公示表(截至2021年7月31日)》披露,25家企业已经处于上市辅导期,其中不乏猪八戒、马上消费等明星企业。从企业名称看,其中有8家为科技型企业;从行业来看,一半以上是制造、医药、服务类的高新技术企业。

只不过,根据证监会此前公开的《首次公开发行股票并上市辅导监管规定(征求意见稿)》,辅导工作主要是促进拟上市企业提高规范性,并不是企业上市的审核程序。这些企业最终能否成为“重庆科创板第一股”,依旧是个问号。

市值:白酒股下跌,“酒企化债”市值蒸发

再来看市值。

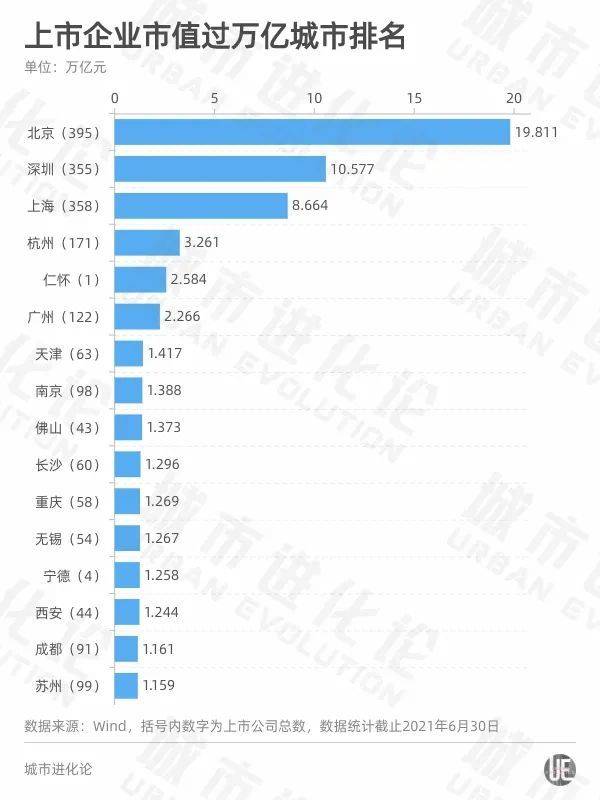

上半年辖内上市公司总市值超过万亿的,共有16座城市。怀仁市凭借2.58万亿市值的贵州茅台,宁德市凭借1.25万亿市值的宁德时代,进入排名前列。

按照申万行业一级行业分类,银行、非银金融都是北京、上海、深圳的高市值行业。在较高市值行业中,北京的特色是石油石化和计算机;上海的特色产业是电子,主要由中芯国际、韦尔股份等公司贡献;深圳的特色除了电子,还有医药生物和汽车;广州的特色则是医药生物、传媒和交通运输。

除了北上广深一线城市外,杭州上市公司的市值最高,不过杭州的企业也多。海康威视市值超过6000亿,医药、石化和电子三个产业表现优异,除此之外其他上市公司的市值都不算大,市值低于百亿的占7成。

近两个月,A股一改过去“吃药喝酒”的模式,酒企市值跌落神坛。截至9月7日收盘,曾创下3.2万亿天价市值的贵州茅台(遵义),最新市值已经缩水至2.1万亿;五粮液(宜宾)的市值从6月30日的1.15万亿降至8200亿元;山西汾酒(阳)的市值也从3900亿元降到3400亿元。

还记得今年初白酒股风光之时,“茅台化债”的模式被一些拥有上市酒企的地方效仿,寄望于通过在二级市场抛售地方酒企的股票,获得资金,从而缓解地方债务。

单看茅台,作为前十大股东之一的贵州省国有资本运营有限公司,此前通过无偿划转获得了股权,然而经历了两个月的下跌,其手中股权的市值已经蒸发了五六百亿元。

到8月30日,茅台又经历了高层变动。贵州省能源局党组书记、局长丁雄军突降茅台,成为新一任集团董事长,替换了也是空降而来、还没干满18个月的高卫东。

正所谓,铁打的A股,流水的题材,板块轮动,生生不息。上半年的白酒题材,到了下半年就不吃香了,而半导体、光伏、锂电池等新能源行业的企业成为了新的明星。

成本和营收:营收恢复疫前水平,税费负担略有下降

上半年疫情反反复复,国家和地方及时部署出台了一系列减税降费政策,放水养鱼,助力市场主体纾困发展。据财政部部长刘昆披露,今年1月份至6月份,新增减税降费15045亿元。那么上市公司的营收和成本表现如何呢?

今年上半年,辖内上市公司总营收北京一骑绝尘,突破十万亿元,合计突破万亿元的有广东、上海、浙江、福建、江苏、山东6个省份。辖内上市公司归母净利润合计超过千亿的有广东、上海、浙江3个省份,北京则已经突破了万亿元。

与2019年上半年和2020年上半年进行对比,看总营收,除了海南,各省都已经超过了过去两年的同期水平;看净利润,除了河北、海南和湖北3省,其他省份也恢复到过去水平。

从上图中可以看到,今年上半年北京10万亿的总营收由辖内395家上市公司所贡献。排名第二的广东,719家上市公司的总营收才近4万亿元。相比之下,广东企业数量比北京多出80%,总营收却比北京少了60%。

其实多看几年数据就会知道,这是民营经济发达的表现。

如果排除央企和地方国企,只统计民营企业、集体企业、公众企业、外资企业和其他企业(以wind分类为准)的数据,广东、浙江、上海、江苏的优势就体现出来了,这四个省份辖内上市的民营企业总营收都达到万亿水平,广东则是3万亿水平。

接下来,我们通过“税金及附加”“所得税”两项数据,管窥上市公司的税负情况。

根据Wind的指标解释,“税金及附加”反映的是企业经营活动发生的营业税、消费税、城市维护建设税、资源税和教育费附加等相关税费。

统计表明,上半年4300余家上市公司承担约4835亿元营业税金及附加、6548亿元所得税,税费负担共计约1.14万亿。相较2020年上半年的9000亿略有增加,与2019年上半年的1.03万亿基本持平。上半年,全国一般公共预算收入11.71万亿元,上市公司税费贡献占比约9.74%。

上半年,上市公司整体营收同比增长27%,归母净利润同比增长44%,营业税金及附加同比增长12%,所得税同比增长38%。

乐观的是,作为企业经营成本中的一项,营业税金及附加占营业总成本比重为1.78%,相较2015年的1.98%,再下降了约0.2个百分点;所得税占利润总额的比重也从去年上半年的24.98%,下降到今年上半年的24.06%。

本文来自微信公众号:城市进化论(ID:urban_evolution),作者:吴林静