本文来自微信公众号:半导体行业观察(ID:icbank),作者:畅秋,头图来自:视觉中国

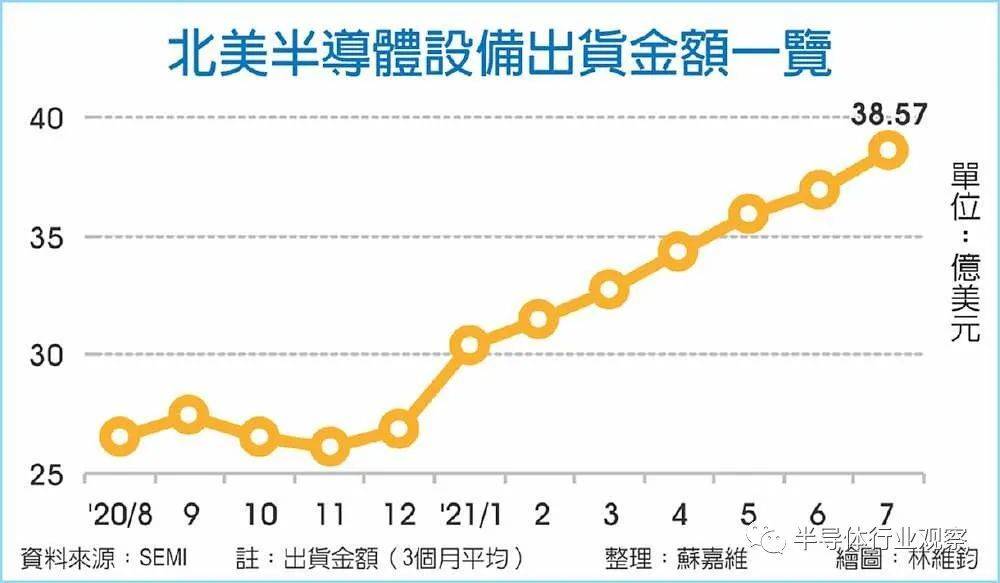

本周,SEMI公布了最新半导体设备出货报告,2021年7月,北美半导体设备制造商出货金额为38.6亿美元,环比6月的36.9亿美元提升4.5%,相较于2020年同期25.7亿美元上涨49.8%。除了再度改写新高,也已是连续7个月创新高。

近期,全球半导体光刻设备龙头ASML上调了全年营收展望,总裁Peter Wennink表示,逻辑、存储芯片厂商均提高产能,支撑数字基础建设建设,对公司产品需求相当强劲,预期今年营收年增幅将达 35%,较先前预期的 30% 提升5个百分点。

半导体设备市场的火爆,主要基于全球市场对芯片产能需求的极度渴望。世界半导体贸易统计协会(WSTS)公布的预测报告显示,因内存需求旺盛,带动今年全球半导体销售额大幅上涨,预估将年增19.7%,至5272.23亿美元,远高于2020年12月预估的4694.03亿美元(年增8.4%),年增幅将为2018年来首度达到2位数,且年销售额将远超2018年的4687亿美元,创下历史新纪录。

WSTS指出,因当前强劲的半导体需求似乎很难找到会呈现急速走弱的因素,因此,预估2022年全球半导体销售额将年增8.8%,至5734.40亿美元,将持续创下历史新纪录。

显然,这非常利好半导体设备市场。

一、晶圆厂建设如火如荼

芯片产能不足,晶圆厂数量则呈现明显上升态势,无论是IDM,还是Foundry,都对半导体设备有着旺盛的需求。

据SEMI统计,全球半导体制造商将在今年底前开始建设19座新晶圆厂,2022年再另外建设10座。未来数年内,这29座晶圆厂的设备支出预计将超过1400亿美元。

从地区分布来看,中国大陆、中国台湾地区各有8座晶圆厂建设项目,其次是美洲6个,欧洲和中东3个,日本和韩国各2个。这些新厂以12吋晶圆为主,总共22座,包括2021年15 座,以及2022年开始建设的7座。

另外其它7座晶圆厂分别为4吋、6吋和8吋厂。

这29座晶圆厂中,15座为代工厂,月产能达3万片~22万片晶圆 (约当8吋),存储器厂4座,月产能达10万片~40万片晶圆 (8吋)。

SEMI认为,尽管预测明年即将开工的晶圆厂为10座,但也不排除后续还有芯片制造商宣布新建项目,因此,29是一个相对保守的数字。

二、带动半导体设备市场增长

兴建晶圆厂的热潮,直接带动了半导体设备市场增长。前文提到,未来两年将新建至少29座晶圆厂,相应的设备支出预计将超过1400亿美元。新厂动工后通常需要至少两年才能达到设备安装阶段,因此多数今年开始建造新厂的芯片制造商最快也要2023年才能启装,不过有些制造商可能提前在2022上半年就会开始相关作业。

预计到2022年,半导体设备投资都将维持在30亿美元以上的水平,晶圆代工将占总支出一半以上,以下依序为分立/功率器件占21%,模拟IC占15%、MEMS和传感器占7%。

日本半导体制造装置协会(SEAJ)公布的初步统计显示,2021年6月,日本制半导体设备销售额(3个月移动平均值)较去年同期暴增近4成(38.3%),连续第6个月增长、月增幅连续第4个月达2位数水平,且月销售额创有数据可供比较的2005年以来,史上第3高纪录(仅低于2021年5月的3,054亿日元和2021年4月的2,820亿日元)。2021年1月~6月期间日本制半导体设备销售额较去年同期大增27.5%。

SEAJ 7月1日公布预测报告指出,因逻辑/晶圆代工厂积极投资,加上整体内存预期将进行高水平的投资,因此预估2021年度(2021年4月~2022年3月)日本制半导体设备销售额(指日系企业于日本国内及海外的设备销售额)将年增22.5%,至2兆9,200亿日元,远优于2021年1月预估的2兆5,000亿日元、将连续第两年创下历史新纪录。

在日本半导体设备商中,有59%表示最近1年曾因现有零件供货商因生产跟不上需求而导致零件供应不足问题。另外,7成以上厂商表示,曾面临采购交期、价格、质量等问题。在面临零件供应不足问题的企业中,已出现寻找新零件供货商的动向、包含找上了之前未曾生产过半导体设备用零件的厂商。

在半导体设备消费市场,台湾地区需求最旺。由于台积电今年资本支出约有8成用于先进制程,7nm以下必备的EUV设备供应链将受惠,其中包括EUV光刻机厂商ASML、EUV光罩盒供货商家登、EUV设备模块代工厂帆宣和公准,而应材供应链的京鼎、瑞耘,还有真空服务解决方案厂商日扬也能享受商机。此外,台积电2021年资本支出约1成将用在先进封测及光罩,换算约有30亿美金的水平。据了解,台积电竹南新厂预计今年底至明年上半年量产,预期自动化机器设备商万润、半导体湿制程设备厂弘塑、辛耘将分食大单。

今年3月,媒体传出三星紧急找上联电,要洽谈联电南科厂的产能,双方前后谈了两个月之后,终于拍板定案,以三星为首,包下南科厂约一半产能。此外,联电也与其他客户共同谈成合约,包括联发科,联咏、瑞昱等,以预付订金的方式包下南科厂未来6年、每个月2万7500片产能的合约,而联电将拿这笔资金添购南科P6厂扩建28nm制程所需的设备。

二、中国半导体设备市场成潜力股

中国大陆具备强大的半导体设备消费能力,因此,各大半导体设备厂商都在紧盯着这块蛋糕。然而,在供给侧,中国本土的设备厂商在全球市场影响力比较小,很难对国际大厂形成压力。

不过,随着贸易壁垒加剧,以及本土设备厂商的顽强成长,还有政府的大力支持,使得本土设备厂商有了更大的试错和成长空间,近两年的订单量明显提升。有统计显示,多家本土半导体设备企业斩获大单,2020年第四季度,国内设备商中标82台,同比增长100%,订单周期2~3个季度,收入确认在2021年,多项设备国产市场份额大幅提升10%以上。

国内半导体设备企业营收陆续突破7亿~10亿盈利拐点(统计国内外设备企业,营收7亿~10亿是盈利拐点区间)。按这样的势头发展下去,2021年中国半导体设备国产化率有望继续提升,有望在竞争激烈的国际半导体设备市场占有一席之地。

在中国市场,介质刻蚀机是我国最具优势的半导体设备。目前,我国主流设备中,去胶设备、刻蚀设备、热处理设备、清洗设备等的国产化率均已经达到20%以上。而这其中市场规模最大的就是刻蚀设备,代表厂商为中微公司、北方华创,以及屹唐半导体。

根据中微半导体创始人尹志尧预计,在刻蚀设备领域,未来国产率有望达到50%。这是因为,在国产核心设备(晶圆加工)中,刻蚀机的国产化率最高,且占比在逐年上升,据SEMI预计,2020年,中国国内刻蚀设备国产率有望达到20%。

中微半导体在CCP刻蚀领域具备明显优势。在逻辑集成电路制造方面,中微半导体是国内唯一进入台积电先进制程生产线的国产设备厂商,2017年,中微刻蚀设备进入台积电7nm生产线,5nm制程正在展开合作。同时,该公司的刻蚀设备进入了长江存储、华虹宏力等国内晶圆制造厂商。在3D NAND 芯片制造方面,中微半导体的CCP设备技术可应用于64层芯片量产,据悉,该公司根据存储器厂商的需求,正在开发96层及更先进的刻蚀设备和工艺。

物理薄膜沉积(PVD)方面,北方华创的薄膜沉积设备产品种类最多,其28nm硬掩膜PVD已实现量产,铜互连PVD、14nm硬掩膜PVD、Al PVD、LPCVD、ALD(原子沉积)设备已进入产线验证阶段。2020年4月,北方华创宣布,其THEORISSN302D型12英寸氮化硅沉积设备进入国内集成电路制造龙头企业。该设备的交付,意味着国产立式LPCVD设备在先进集成电路制造领域的应用拓展上实现重大进展。

清洗设备方面,中国的单圆片湿法设备厂商中,盛美半导体独家开发的空间交变相位移(SAPS)兆声波清洗设备和时序气穴振荡控制(TEBO)兆声波清洗设备已经成功进入韩国及中国的集成电路生产线。北方华创的清洗设备也已成功进入中芯国际生产线。据中国国际招标网统计,在长江存储、华虹无锡、上海华力二期项目累计采购的200多台清洗设备中,按中标数量对供应商排序,依次是迪恩士、盛美股份、Lam、TEL以及北方华创,所占份额依次是48%、20.5%、20%、6%和1%。

抛光机(CMP)方面,中国主要研发单位包括天津华海清科和中电科45所,其中,华海清科的抛光机已在中芯国际生产线上试用。

三、投资中国更具价值

近期,CFRA分析师Angelo Zino发表的一份研究报告指出,半导体制造设备不但价格昂贵、研发难度更高,因此,外国的半导体设备商有望因中国政策受惠。包括应用材料(Applied Materials)、KLA及欧洲的ASML,有望将更多的资源投入到中国大陆市场。

过去几个月,半导体类股的指数至今已大涨超过30%,特别是上游的半导体设备和材料企业,表现优于整体大盘的5%跌幅,也远远击败香港科技股的15%跌势。

未来几年,在投资中国的交易者中,预计会有越来越多的人把目光转向以半导体设备和材料为代表的高科技企业,因为无论是市场,还是政策层面,这些产业都具备光明的前景。

本文来自微信公众号:半导体行业观察(ID:icbank),作者:畅秋