在游戏直播行业,腾讯去年推动的虎牙斗鱼合并案曾被认为是“攘外安内”的妙计,不仅能停止资源内耗,还能稳固行业优势。但行业的健康发展不能罔顾,市监总局一纸禁令,这桩合并案按下了停止键。

大梦醒后,斗鱼面对的是一张更惨淡的业绩单,虎牙也一同面对着用户增长见顶、付费用户流失、新主播涌向B站的现状。重回游戏直播的“斗兽场”,虎牙和斗鱼还能拿出什么新本领?

业绩颓靡,付费用户流失

近日,游戏直播领域的两大巨头斗鱼和虎牙先后发布了最新财报。财报显示,斗鱼二季度营收23.37亿元,同比下滑6.8%,净亏损1.82亿。这一数据在去年同期是净盈利3.19亿,在一季度是净亏损1.02亿,亏损的幅度在不断拉大。

虎牙财报相较斗鱼没有那般“惨淡”,但也态势不妙。虎牙二季度营收29.6亿元,同比和环比均有一定增长,但净利润仅有1.86亿元,同比去年2.07亿元下滑10.14%。

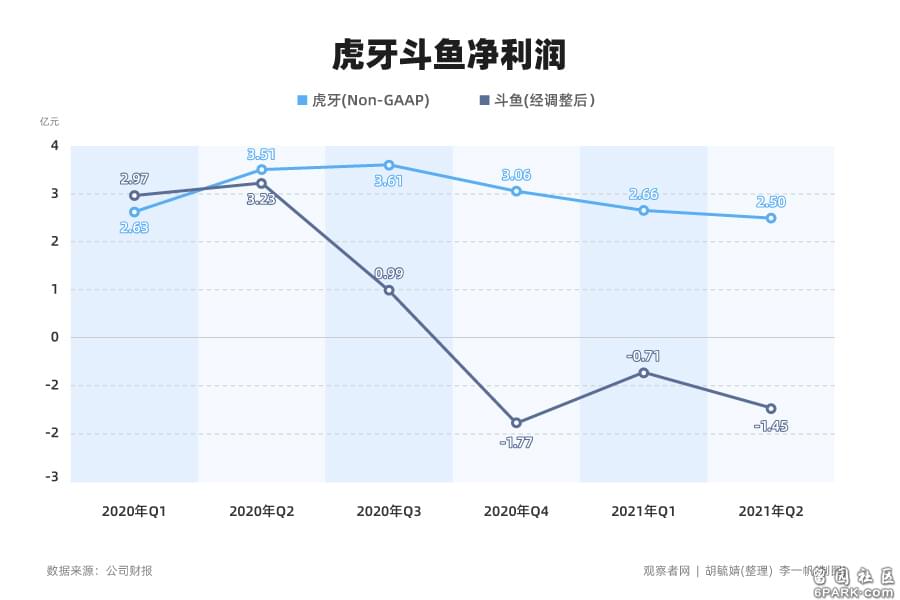

事实上,虎牙斗鱼净利润下滑的趋势从去年就已开始,业绩数据在疫情后昙花一现并持续走低。

虎牙去年四季度净利润达到3.61亿元的高点,但2020年四季度至今的三个财季,虎牙净利润以每季度减少约5000万元的趋势下滑。斗鱼则在去年二季度盈利3.23亿后便一路下滑,并于四季度巨亏1.77亿。

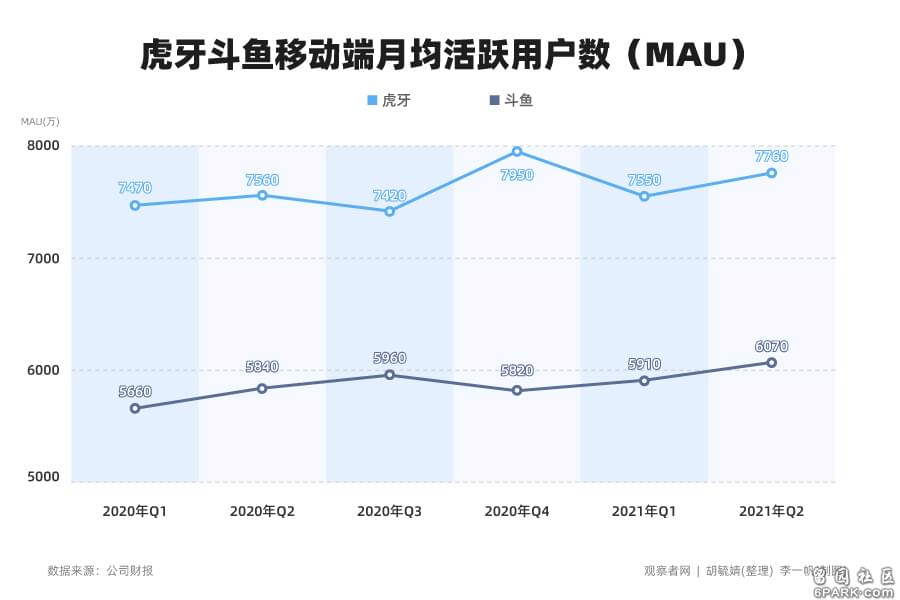

拉新方面,两大平台月均活跃用户(MAU)仍保持低速增长,但代价则可能是营销费用的成倍增加。今年二季度,斗鱼的营销成本从上年的1.42亿翻倍增至2.95亿,主要来源于用户拉新成本的增加和品牌推广活动的增加,虎牙的营销成本也大增近50%至1.67亿。

拉新成本爬升,背后是游戏直播行业用户增长见顶。艾媒咨询报告显示,我国游戏直播用户规模增速已经趋缓,2020年经疫情助推增长15%至3.5亿,但2021年和2022年的增速将滑落至7.2%和2.7%。

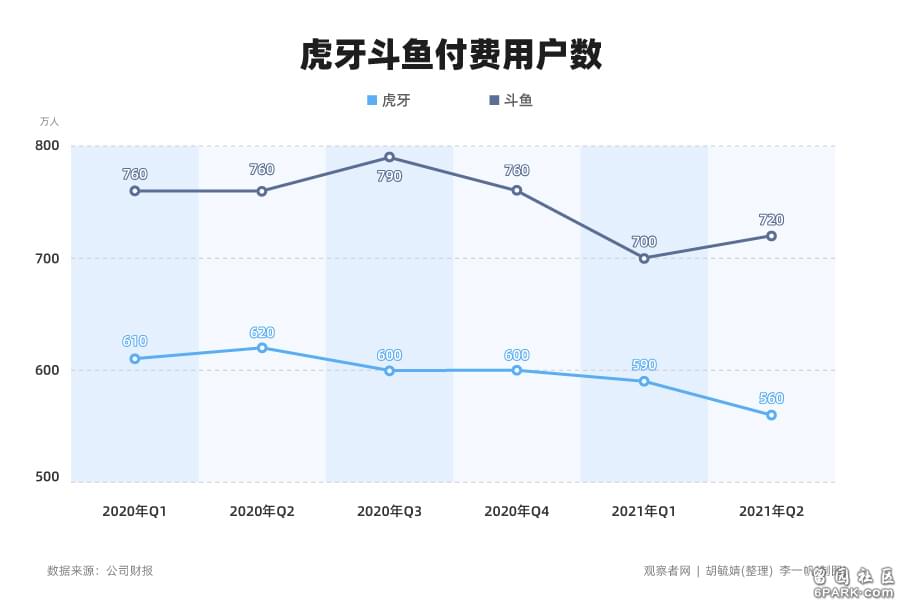

艾媒指出,在用户增长放缓的趋势下,付费用户规模的增长和用户的ARPPU的提升将成为游戏直播平台的下一步发展方向。

图片来源:艾媒咨询

而虎牙斗鱼这两个决定未来发展的重要指标上并没有突破。财报数据显示,两平台的付费用户均在逐步下滑。虎牙2020年三季度到今年二季度四个季度的平均付费用户分别为600万、600万、590万、560万。斗鱼同期为790万、760万、700万和760万,略好于虎牙,但整体都在走下坡路。

与此同时,用户的付费意愿也越来越弱。观察者网整理两平台的财报发现,虎牙的ARPPU值(每付费用户平均收益)2020年三季度为442.9元,斗鱼2020年二季度ARPPU为306元,但在接下来数个季度内要么原地踏步,要么负增长,颓势明显。

合并大梦醒后,B站快手虎视眈眈

用户见顶、净利下滑的趋势下,虎牙与斗鱼的合并曾被视为明智之举。作为双方的大股东和主要游戏的版权方,腾讯推动二者合并无疑是停止内耗、维持行业优势,合力面对短视频平台发力游戏内容的举措。

整个2020年,二者合并从传闻变成官宣,随着这一止损御外的计划走向落地,包括腾讯在内的三家公司的股价都随之上涨。

但一纸禁令让这场合并最终“告吹”,也让虎牙和斗鱼合并案落得“一地鸡毛”。7月10日,国家市场监管总局公告显示,由腾讯主导的虎牙斗鱼合并案被禁止。原因是目前腾讯已分别拥有对虎牙的单独控制权和斗鱼的共同控制权,且两平台在游戏直播的市场份额分别超过40%和30%,排名第一、第二,合计超70%,合并后腾讯有能力和动机实施闭环管理和双向纵向封锁,不利于市场公平和行业发展。

这让推进了大半年的合并案按下了停止键,也打破了虎牙斗鱼维持行业优势的“美梦”,不得部被迫面对自身的发展困境。

而在合并到告吹的两年间,游戏行业也发生了一些变化。虎牙和斗鱼在游戏版权上高度依赖的腾讯,在游戏行业的绝对领先地位也在遭遇新势力的挑战。米哈游、莉莉丝、叠纸、鹰角组成的“上海四小龙”在二次元、女性等更垂直领域快速崛起,《原神》、《明日方舟》、《剑与远征》等游戏在Z时代用户中迅速建立影响力。

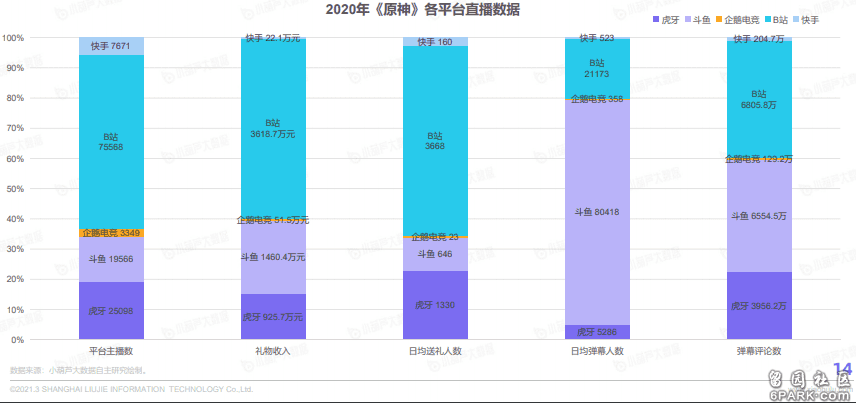

《原神》为代表的二次元新游在B站上主播更多,礼物收入更高,数据来源:小葫芦大数据

垂直细分领域博得年轻人青睐的新游并未在虎牙和斗鱼上获得热度。在这两个平台上,PC端的《英雄联盟》、移动端的《王者荣耀》《和平精英》仍是受众最广的游戏。小葫芦发布的《2020年游戏直播行业数据报告》显示,这三款游戏的日活跃观众数分别达到225.1万、255.7万和167.0万,礼物收入分别达到9.31亿、20.38亿和10.60亿,均远超其他游戏。

从某种角度看,《原神》《摩尔庄园》和《明日方舟》这类游戏游戏的激烈程度不如前述三款游戏,不适合游戏直播。但如果转换视角,虎牙斗鱼在游戏品类上相对封闭的平台属性也限制了新品类游戏的直播平台选择,从而使得游戏内容更丰富、垂直分类更细化的B站从而成为了更好的选择。

以《原神》为例,2020年B站的平台主播数是虎牙斗鱼之和的近2倍,礼物收入和日均送礼人数也远超虎牙和斗鱼。而以《使命召唤手游》为例,快手在主播数量、礼物收入、甚至弹幕数等各维度指标都远超虎牙和斗鱼。

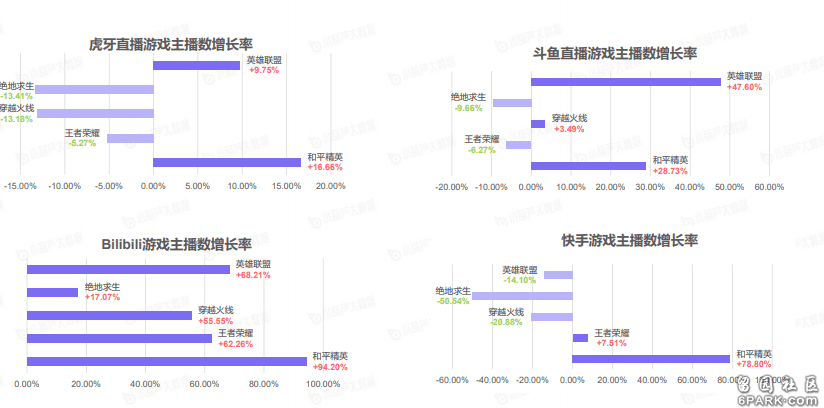

此外,虎牙斗鱼的主播和内容生态也正在被短视频平台和B站挤压,主播的增长率远远落后。前述报告显示,《英雄联盟》《绝地求生》《穿越火线》《王者荣耀》《和平精英》五款热门游戏中,2020年,虎牙和斗鱼分别有3款和2款游戏的主播在负增长,虎牙的《和平精英》新主播增长率仅有16.66%,而一直以来侧重手游的快手这一游戏的主播增长率则达到78.80%。

B站热门游戏的主播增长率远超虎牙斗鱼,数据来源:小葫芦大数据

更值得注意的是,B站这五款游戏主播均高速增长,其中,《英雄联盟》《穿越火线》和《王者荣耀》增速超50%,《和平精英》更是高达94.20%,接近翻番。

在对收入影响更为直接的礼物收入和日均送礼人数这一指标上,快手也已快速追赶。以受众最广,礼物收入最高的《王者荣耀》为例,快手2020年来源于该游戏的礼物收入为2.87亿元,超过斗鱼的一半,而送礼人数更超过虎牙与斗鱼之和。此外,日均弹幕人数和弹幕数量也逐渐与虎牙斗鱼分庭抗礼,呈三分天下之势。

《王者荣耀》直播数据各指标上,快手已经和虎牙斗鱼三足鼎立,数据来源:小葫芦大数据

新游没有及时拓展品类,开发适合游戏的直播和赛事,在老牌的热门游戏上,还面临着主播的负增长,向其他平台的流失。这也意味着,虎牙和斗鱼在直播生态上越趋封闭,在主播和内容上失去活力和生长性,将领先地位让给了B站和快手。

虎牙斗鱼寻找新增长点,重回竞争时代

仅就当下来看,虎牙和斗鱼仍然占据了游戏直播市场超70%的市场份额,热门游戏主播和内容虽然增长触达天花板,但短期内仍可稳坐头把交椅。

虎牙和斗鱼两大头部平台发展策略极为相似,合并告吹让双方“一统游戏直播天下”的美梦中道梦醒,也将二者重新抛回了竞争的撕扯中,不得不继续寻找新的增长点,建立平台差异性和领先地位。

目前,除游戏直播外,虎牙侧重云游戏平台YOWA和海外投入,斗鱼则一直在深耕社区氛围,并在年出的更新后加入了视频的入口,在UGC基础上探索更多主播PGC内容,推动优质主播IP化,寻求的是游戏社区、中视频和直播的“三位一体”。

在寻找新增长点上,虎牙和斗鱼有着不同的侧重点,但不论云游戏还是社区搭建都是“徐徐图之”的慢计划。此前腾讯start云游戏负责人曾向观察者网表示,云游戏所需的带宽成本巨大,商业化还未具体成型但海内外对手遍布,此外,存量游戏云化体验一般,原生云游戏才是考验核心竞争力的所在。

尽管云游戏前景远大,但对于利润节节下滑的虎牙而言,控制成本和寻求商业化才是当务之急。在虎牙二季度的财报电话会上,虎牙CFO刘晓钲表示,目前虎牙云游戏的侧重点是增长用户、改善产品并降低带宽成本,然后,明年考虑尝试云游戏商业化。

虎牙云游戏平台YOWA

对于斗鱼而言,中视频和游戏社区的建设既是完成自己的社区梦,也是面对B站在游戏内容上强劲实力的防守策略,形式上类似于豆瓣的兴趣小组。

游戏直播的战场上,目前虎牙和斗鱼分别握有40%和30%的市场份额,合并走到没有结果的尽头,双方又重新竞技。财报电话会上,虎牙CEO董荣杰表示合并终止后,下半年的内容投入会适当增加,CFO刘晓钲也表示下半年的MAU增长是关键目标,并对此抱有信心。

从财报来看,双方在二季度均大幅增加了拉新力度,斗鱼营销成本翻倍至2.95亿,虎牙增加45.9%至1.67亿。刘晓钲认为,虎牙的技术和用户友好度处于行业领先,斗鱼则笃信在主播出圈上有自己的窍门,并能最终IP化形成流量闭环。

经过千播大战的史前时代、互挖墙角的鏖战,近两年的虎牙斗鱼做了一场合并的大梦,但梦醒之后,似乎要重新回到你追我赶的竞争时代。作为双方的大股东腾讯,对于合并停止后的“残局”或许还有规划,但目前来看尚无实质举措。

从亏损幅度、月活用户和市场份额来看,从合并的幻梦中醒来,斗鱼面对的是一张更为惨淡的业绩单。从股价来看,2018年6月,虎牙股价接近50美元,而到8月18日收盘,还剩9.6美元。斗鱼则从昔日的近20美元跌到3.34美元,市值不及虎牙一半。

但是,这一场游戏直播的大战,还要重新开始。“斗兽场”的虎牙和斗鱼,需要学习新技能,重新投入战斗。