近日,某视频网站博主讲述了其办银行卡被“刁难”的经历,引发外界关注。

据该博主反馈,在某股份制银行办理银行卡时,因其表明自己是自由职业者兼家庭主妇,而被该银行拒绝办理储蓄卡,并且还被银行工作人员和客户经理多次态度不友好地询问开卡原因、用途、选择该银行理由等问题。

当该博主问及是否因为其是家庭主妇而不能开银行卡时,该行客户经理回应:“你有其他银行的银行卡就可以了,不需要在我们银行再办银行卡了。”

该博主反问道:“如果我现在立马存钱,能不能开卡?”上述工作人员同样拒绝了她的请求。

经多次沟通后,银行的客户经理要求其提供合同等辅助材料,并对柜台工作人员说:“等她提供了合同和证据后,就给她开卡吧,但千万不要给她开网银,她要转钱让她来柜台转,等她把钱转了之后,就直接把她银行卡注销掉。”

在该博主的视频评论下,很多网友都表示有类似遭遇。有些网友因为没有工作而被银行拒绝开户,还有的网友在开户时会被要求提供一些补充证明材料,比如工作的劳动合同、工作单位加盖公章证明、房产证或本地户口本等。

现在办理银行卡是否如上述博主所言如此困难?所有银行卡办理都需要提供辅助材料?背后原因何在?

界面新闻记者近日在北京走访多家国有大行和股份制银行,并拨打各银行客服电话以及该行在异地的分行,了解当前新办银行卡的流程和步骤。

各银行、各地区执行标准不一

界面新闻记者发现,多家银行的不同地区分行对于新客户办理银行卡存在不同要求。

比如,中国银行在北京的分行只需要用户提供身份证就可以办理银行卡,但是中行在广东江门市的分行还需要客户提供工作证明和社保证明才可以办理银行储蓄卡。

无独有偶,对于自由职业者的办卡流程,中信银行北京分行也仅需要用身份证就可以开卡,而中信银行在广东汕头市分行的工作人员则表示,还需要提供证明收入来源的辅助材料,并且只能开一张每日转账、存款限额5000元的银行卡,该卡在使用一段时间后才能提高额度。

多家银行不同地区分行执行标准不一的情况并非个例。

界面新闻记者在走访调查时发现,标准较宽松的银行只需要客户提供身份证原件和个人实名认证的手机号即可,较严格的银行会要求出具辅助证明资料,以证明办卡人的收入来源或有开卡用途。虽然每家银行的工作人员均会询问开卡用途,但是在实际操作中也存在执行尺度不一的情况。

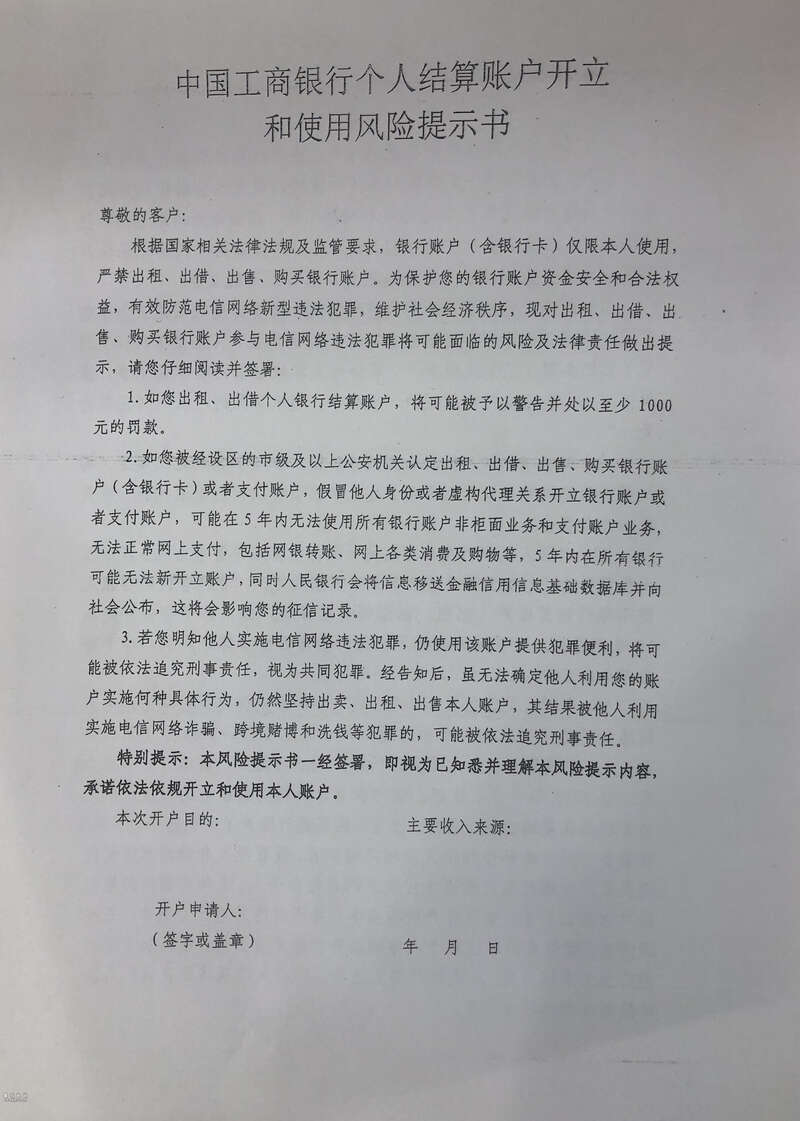

例如,工商银行会要求客户在开卡时签署《中国工商银行个人结算账户开立和使用风险提示书》(下称“风险提示书”),说明开卡目的和收入来源,承诺依法依规开立和使用本人账户。

风险提示书显示,如客户出租、出借个人银行结算账户,将可能被予以警告并处以最少1000元罚款;如被经设区的市级以上公安机关认定出租、出借、出售、购买银行账户(含银行卡)或者支付账户,假冒他人身份或虚构代理关系开立银行账户或支付账户,可能在5年内无法使用所有银行卡账户非柜面业务和支付账户业务,无法正常网上支付,包括网银转账、网上各类消费及购物等,5年内在所有银行可能无法新开立账户,同时,人民银行会将信息一松金融信用信息基础数据库并向社会公布,这将会影响客户的征信。

风险提示书还提醒,“若您明知他人实施电信网络违法犯罪,仍使用该账户提供犯罪便利,将可能被依法追究刑事责任,视为共同犯罪。经告知后,虽无法确定他人利用您的账户实施何种具体行为,仍然坚持出卖、出租、出售本人账户,其结果被他人利用实施电信网络诈骗、跨境赌博和洗钱等犯罪的,可能被依法追究刑事责任。”

不过,界面新闻记者在实际体验中发现,工商银行北京某分行线下网点的工作人员对于收入来源这一项的核实并不是太严格。在记者表明自己是家庭主妇后,工作人员仍让记者在收入来源一栏填写“工资”。对于资料是否会被核查问题,工作人员透露:“不会,3天后会给你打电话核查,但是我们自己给你打的。”

而据一位坐标上海的公司职员向记者表示,不久前其在工商银行上海某分行新办银行卡时,则被要求必须出具劳动合同才能办理。

界面新闻记者在调查时发现,在国有六大行中,开卡要求最严格的是农业银行。其电话客服和线下网点的工作人员都要求在该行新开卡的客户,需要出具辅助材料,包括但不限于驾照、社保卡、医保卡、工作收入证明、纳税明细、居住证或本地户口本等。

为何农行的要求相对比较严格?一农行的工作人员直言,“农行在全国各地的网点都比较多,受骗的群众也比较多,有些客户开完卡后就给别人用,别人就用这个卡去实施网络诈骗,基本都是比较偏僻的地方,因为银行无法判断开卡风险,所以如果不能提供特殊用途的证明就不能开通一类卡,只能开限额1万元的二类卡。”

何谓“特殊用途”?上述人员解释:“比如用于还银行贷款,或是新入职员工需要办理工资卡,需要提供相关的证明就可以办理。”

开卡难背后的“断卡”行动

新开一张银行卡经历如此繁复流程的背后, 是“断卡”行动的成果显现。

界面新闻记者了解到,为严厉打击违法贩卖电话卡、银行卡等行为,坚决杜绝电信网络诈骗案的频繁发生,切实维护社会治安稳定以及百姓的合法权益,国务院召开打击治理电信网络新型违法犯罪工作部际联席会议决定,自2020年10月10日起,在全国范围内进行以打击、整治、惩戒开办贩卖“两卡”违法犯罪团伙为主要内容的“断卡”行动。

作为实施网络诈骗的信息流和现金流的载体,手机卡和银行卡成为此次“断卡”行动的主要整治对象。其中,银行卡方面除了包括个人银行卡,还包括对公账户及结算卡,同时还包括非银行支付机构账户,即微信、支付宝等第三方支付。

2020年底,五部委联合发布《关于依法严厉打击惩戒治理非法买卖电话卡银行卡违法犯罪活动的通告》,强调电信行业监管部门和人民银行将依法加强行业监管,电信企业、银行业金融机构、非银行支付机构要按照“谁开卡、谁负责”的原则,落实主体责任,强化风险防控。

受“谁开卡、谁负责”原则的影响,一些银行对于新开卡用户设置的门槛也随之提高,并且给一些无法提供辅助证明材料,但却有实际开卡用途的客户造成不便。

对于每个银行的开卡门槛不一的现象,苏宁金融研究院高级研究员黄大智指出,这是由于“断卡”行动没有一个明确的执行标准,本身就是考验一个银行综合的反洗钱和风控能力。对于各家银行而言,无论是处于监管压力,还是本身对于风险属性评估,在理解和执行政策时标准都会有不一致的地方,因此对用户的风险审核的力度就会不一致。实践中,每个银行执行标准不一样,也是正常的现象,就像一场考试中有成绩好的学生,也有差生一样,是同一种道理。

银行业资深观察人士苏筱芮表示,部分银行在此过程中出现矫枉过正的动作,与此前怠慢小微企业开户的举动如出一辙,表明部分银行未能精准识别客户风险状况并采取差异化的服务措施,未能处理好风险防控和优化服务的关系,给部分具有合理开卡的请求人为增设阻碍。

苏筱芮建议,银行需要以便民服务为主要宗旨,适当精简和优化业务办理流程,明确前中后各部门职责,充分发挥技术手段作用,加强事中、事后等环节的检测分析能力。

此外,界面新闻记者还从银行从业者处了解到,受“断卡”行动影响,目前个人在一家银行全国范围内开立的实体储蓄卡总数原则上不能超过4张,并且每个人仅能在同一家银行开通一个一类账户,如果持有10个以上多家银行的一类账户,或10个以上二、三类账户,银行将会与客户联系进行核查。

不过,“断卡”行动从源头上打击电信网络诈骗犯罪活动的作用也不容忽视。

2021年6月9日,公安部公告称,“断卡”行动开展以来,公安部组织各地公安机关开展五轮集中收网行动,向非法开办贩卖“两卡”、跨境贩运“两卡”、为电信诈骗提供转账洗钱服务等违法犯罪团伙发起凌厉攻势,精准打击了“两卡”犯罪链条。截至目前,“断卡”行动共打掉非法开办贩卖“两卡”违法犯罪团伙1.5万个,抓获“两卡”违法犯罪嫌疑人31.1万名,治理违规行业网点、机构1.8万家。