适者生存,谁是适者?进化论说,活下来的不是最聪明的,也不是最强大的,而是最适应环境的。

适者生存,谁是适者?进化论说,活下来的不是最聪明的,也不是最强大的,而是最适应环境的。但问题是,无论是生鲜电商行业自身,还是每日优鲜与叮咚买菜之间,谁是适者?

1996年,世界上第一家生鲜电商Webvan在美国创立。

Webvan曾一度备受追捧,创立三年多即上市,在最高点时市值达到了80亿美元。

不过,这家公司最终的结局,则是在上市短短两年之后就宣告破产。

相比之下,早它两年成立的亚马逊,如今已是世界上最大的电商平台之一。

彼时彼刻,恰如此时此刻。只是,中国生鲜电商的IPO故事,才刚刚开始。

6月25日,每日优鲜正式登陆美国,发行定价13美元,开盘即破发,盘中跌幅一度超过36%。

生鲜电商上市首日遭遇滑铁卢,可能并不在意料之外。但这对于预计6月29日上市的叮咚买菜而言,并非一个利好信号。

2005年,易果生鲜的成立标志着中国生鲜电商的出现。

这十六年间,生鲜电商大致经历了三个阶段的发展:

第一阶段,是传统的B2C模式的垂直生鲜电商,规模较小,只是意味着生鲜品类从电商大框架里分离出来,成为一种可以独立运作的商业供给主体;

第二阶段,随着阿里、京东等互联网巨头及资本市场的关注,生鲜电商模式开始加速发展,相继出现前置仓、店仓一体化、O2O平台、社区团购等多种新型生鲜电商模式。同时,行业加速洗牌,很多中小型生鲜电商陷入困境或被收购;

第三阶段,2020年在疫情“宅经济”的催化下,低迷已久的生鲜电商迎来第二春。特别是,随着拼多多、美团、滴滴等入局社区团购,推动生鲜电商的竞争格局进入新的发展阶段。

不过,回首生鲜电商的过去并结合现状,似乎很难挑选出一个绝对的胜利者。

每日优鲜成立七年,融资十一轮;叮咚买菜成立四年,融资十轮。

如此快速的融资态势,依然跟不上其烧钱速度。

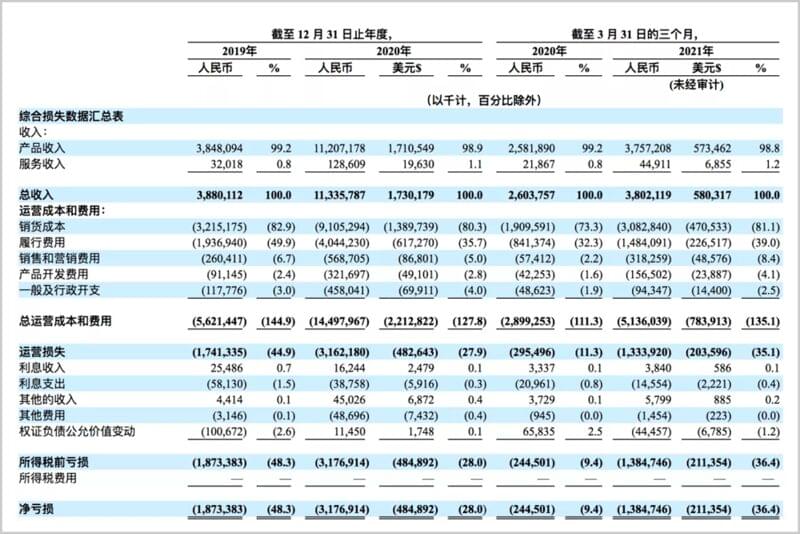

招股书显示,在营收方面,叮咚买菜总收入从2019年的38.8亿元增长到2020年的113.36亿元,GMV(商品交易总额)从47.1亿元增长到130.32亿元,增效显著。

但在亏损层面上,叮咚买菜也没办法踩住刹车。

其净亏损从2019年的18.73亿元增长到2020年的31.77亿元。今年截至3月31日的前三个月,净亏损从去年同期的2.45亿元增至13.85亿元。

▲叮咚买菜财务状况来源:电商在线

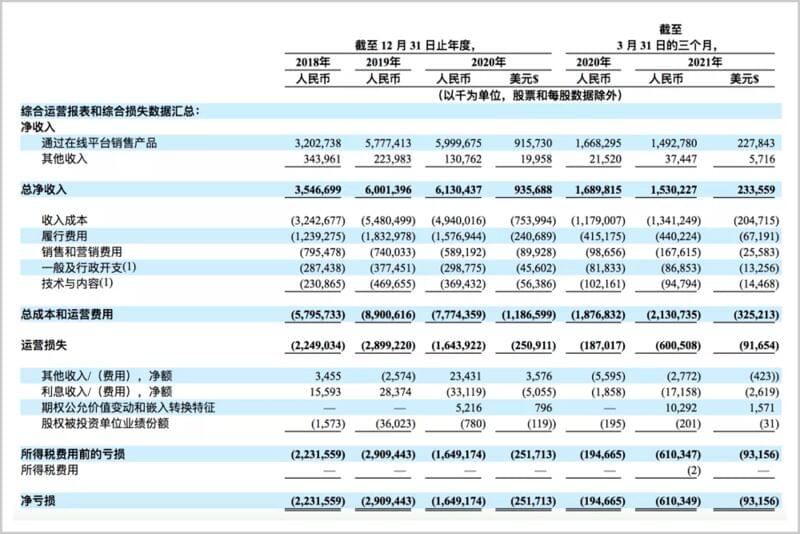

▲叮咚买菜财务状况来源:电商在线尽管每日优鲜的净亏损,在2020年大幅收窄至16.49亿元,但其代价,则是整个业务盘在2019-2020年的营收和GMV增长近乎停滞,2021年一季度甚至出现下滑。

▲每日优鲜财务状况来源:电商在线

▲每日优鲜财务状况来源:电商在线乐观地看,两家的业务竞争可以说不相伯仲;悲观地说,则是两家的状态都难以独立支撑长远发展。

这或许是为什么两家不谋而合地,决定在巨头社区团购业务规模化之前,加紧上市节奏、寻求资本输血的主要考量。

相关数据显示,近年来,中国生鲜零售市场保持稳步增长,2020年中国生鲜零售市场规模超5万亿元。艾瑞预计,到2025年中国生鲜零售市场规模将达到6.8万亿元。

▲中国生鲜零售规模增长趋势来源:艾瑞咨询

▲中国生鲜零售规模增长趋势来源:艾瑞咨询但这些数字的快速增长,仍然无法验证生鲜电商需求的有效性。

从用户端来说,作为网络主体的年轻人,无论是自身的宅居生活习惯还是996的工作方式,都不太能够明确产生买菜做饭的驱动性。

同时,外卖餐饮的加速普及,也对生鲜需求的持续性提出挑战。

数据统计,我国外卖用户规模已接近5亿人,80后、90后成外卖消费主力军,一二三线城市餐饮外卖的消费者渗透率已达96.31%。

喜欢吃外卖的群体,显然不会轻易地转向自己买菜做饭。

更不用说,新年储备食材、假期家庭旅游、地域生活差异等群体消费模式的存在,也让生鲜电商很难遇到集中性的交易爆发节点。

买菜这件事,本来很有生活气息。

年轻情侣一起买菜,你为我挑选喜欢吃的水果,我为你筛选今晚想吃的菜,成为一种亲密互动方式;妻子叮嘱丈夫下班回家顺路买菜,自己在家做着厨前准备,一顿饭在配合中完成,也不失为生活的一种仪式感。

老年有闲群体,则愿意在早起买菜时,感受到生命的活力。

但生鲜电商玩家相信,随着城市化结构推进和线上购物方式的普及,便利、效率与需求定制等要素,将压倒原有的慢节奏生活状态。

招股书显示,在2020年,每日优鲜市内交货订单的平均交货时间约为45分钟,每个送货员平均每天可以交付50个订单。而截至2021年3月31日,叮咚买菜有16000多名送货员,目标是在下订单后30分钟内将货品交付给用户。

但随着竞争压力的加大,叮咚买菜和每日优鲜等生鲜电商,在扩大用户、留住用户、提升客单价和交易频次等基础商业目标上的渴望,更加迫切。

6月9日,每日优鲜和叮咚买菜同日提交IPO招股书,颇有你追我赶的意味。

每日优鲜在招股书中表示,自己是“中国北方市占率第一的前置仓玩家”;叮咚买菜则以上海为主阵地,宣称自己“在长三角城市群的GMV占比领先于其他竞争者”。

随着头名争夺战的白热化,生鲜电商赛道迎来大考。运营优化与市场抢占,也进入不可避免的“练内功”和“拼刺刀”时刻。

首先,在产品品质与价格力度上,更低的价格,更容易吸引用户;更多的补贴,才能挖掘更庞大的潜在用户群。

其次,产品品质的可靠性,则会为平台与品牌的建设,积累真正的用户口碑,并激活用户忠诚度。

为此,每日优鲜和叮咚买菜都致力于在供应端建立产地直采的合作关系,以保证价格优化、生产供应的可持续性及产品的新鲜度。

最后,后续的履约、售后等服务以及产品SKU的多样化和充足供给,则会增强用户黏性,加深用户与平台的交易信任。

每日优鲜宣称其成功地确保了94%的SKU,在下午5点仍然可用;叮咚买菜提供的SKU数量,则从2020年第一季度的5700多个,增加到2021年第一季度的12500多个。

叮咚买菜声称,它们甚至可以做出提前7到21天的需求预测,并在2021年第一季度,成为拥有最高交付效率的配送平台。

此外,每日优鲜的招股书则显示,由于采用了智慧零售网络(RAIN)提高了运营效率,使其产品交付和仓库运营相关费用从2019年的11.7亿元降至2020年的9.4亿元。

不过,运营成本的削减,对于以前置仓为模式的生鲜电商而言,始终难以奠定决定性的优势。

所谓前置仓,就是将原本在城市远郊的配送仓库,前移到离消费者更近但地租不太昂贵的市区。相对于传统渠道,这种模式更便捷;相对于商超,这种模式的成本压力更小。

不过,受制于库存压力与履约配送成本高企,生鲜行业前置仓模式往往难以实现产品品类的迅速扩充。同时,要实现好的用户体验,一线城市可能需要十个以上的前置仓,才能达到完全覆盖,前期投入非常高。

高投入的前置仓模式,决定了生鲜电商的上升空间始终是有限的。

这时,通过市场抢占,迅速积累用户和塑造品牌心智,就显得格外重要。

2018年9月,每日优鲜曾推出过“百城万仓亿户”计划(100个城市,10000个前置仓,1亿个家庭);叮咚买菜则在2021年第一季度,有5个城市月GMV超过1亿元,且其用时从上海的17个月,缩短至深圳的6个月。

但在扩张过程中,用户忠诚度将在后期经受考验,尤其是依赖于补贴获客手段的单一性,也会造成用户活跃度不够、流失率过高等问题。而大规模扩张更容易对经营管理与运营成本的把控,提出新的挑战。

创始人的思维风格,往往显著地体现在初创企业的战略路径上。

每日优鲜创始人徐正,毕业于中科大数学系,非常善于将精打细算的运作方式,融合于其长期主义的观念之中。

他曾在公开演讲中提到:“一个行业的周期越长,就越讲究顺势而为。在终局处布局,坚持做长期有价值的事。”

他秉持着“存地失人,人地皆失;存人失地,人地皆得”的信念,认为不当过于关注生鲜电商的商业边界的无限扩张,而应当明确业态生命周期与行业环境的必然冲突,即不要攀爬一座“下降的山”。

每日优鲜内部比较过市场规模:如果主力做原来的前置仓到家业务,把全国前十的超市份额吃掉,也只占到生鲜和快消市场规模的6%-7%;如果做平台,则有机会拿到25%乃至40%。

为此,徐正带领下的每日优鲜,选择打造自身的防御能力,来保持长期竞争力与造血存活空间。

挖不到金子,就去做卖水人。

招股书显示,每日优鲜将把20%用于拓展智能菜场业务,20%用于发展零售云业务。截至今年5月末,其已经与14个城市的54家菜市场签订运营协议,并在10个城市的33家菜市场展开运营。

不过,B端业务相比于C端,往往呈现慢需求特征。从硬件、软件的升级改造到研发投入、客户教育、销售体系搭设,都需要一定的周期。再加上美团菜大全、京东生鲜等本地生活巨头的争夺,每日优鲜巩固市场地位,依然具有一定难度。

同时,这也容易重蹈百度外卖在市场扩张中的误判覆辙。

正如美团高级副总裁兼到家事业群总裁王莆中,总结美团外卖胜利的原因时所说:“我们做的是一个交易型业务,交易型业务的规律性很强。一个是规模经济,当你规模最大时,无论是在商家还是用户都有优势;还有一个是先发优势,人们容易对先发优势产生误解,实际上,先发优势并不体现在谁是原创,而是体现在谁先进入那个目标市场。”

用户有时候很现实,谁赢跟谁,谁声音大谁就更像赢家。

军人出身的叮咚买菜创始人梁昌霖,对于扩张则有着浪漫主义和务实主义兼备的见解,他称之为“飞轮说”和“种子论”。

他认为,一个创业公司就是要像松树的种子一样,无论有没有好的资源,它能够有生命往上长,这是很重要的。

在强韧的自信之外,是梁昌霖对商业逻辑闭环的坚持。

他觉得创业就一定要全力以赴,坚持到这个飞轮能转起来。所谓飞轮,就是以供应确定性带动用户回购率增长,从而进一步提升规模到效率的正向循环转动。

▲飞轮图示来源:梁昌霖演讲PPT

▲飞轮图示来源:梁昌霖演讲PPT前置仓模式,本身就是重资产运行,边角料的精打细算或许不能改变费钱的本质。

而完全自营、重坦出行的叮咚买菜,则在履约能力与品质上,可能更具长期增长优势。

招股书显示,自成立以来,购买叮咚会员资格的第12个月和24个月,回购率分别为64.2%和70.5%。

不过,扩张需要强大的管理能力和精细化运营,否则很容易崩盘。当叮咚买菜在扩张道路上,不能有效挤掉竞争对手获得市场份额,且已开拓城市遭遇瓶颈、上升能力有限的情况下,造血和输血变得同样重要。

为此,2020年6月,叮咚买菜独立快手菜部门,试图在自建品牌上扳回一局。

这也凸显了,当整个商业模式愈发笨重,企业就愈难以根据市场变化灵活作出调整,从而只能依赖于现有运作体系进行消费场景创新。

也就是说,叮咚买菜只能以攻为守,而不能像每日优鲜那样,以退为进。

更重要的是,市场不是拳击场,台上并不是只有两个玩家的角逐。

在前置仓模式之外,还有着具有更高用户忠诚度的盒马模式,以及更具下沉能力的社区团购模式,不断分流着叮咚买菜与每日优鲜的已有及潜在用户群。

而核心用户特征不明确,流量大门被巨头把持,也让生鲜电商的获客成本不断高企。

在两面夹击之下,无论是防御还是进攻,都容易变得充满破绽。

作为国内生鲜电商“鼻祖”的易果生鲜,曾是行业的明星公司,经历7次融资,累计融资金额近60亿元。

即便是这样一个老牌玩家,最终也没能在生鲜赛道里笑到最后。2020年10月,其宣布了破产重组的消息,60亿投资彻底打了水漂。

据媒体不完全统计,2018-2019年倒闭的生鲜电商品牌有36家,仅2019年一年就超过20家。其中,较为知名的生鲜电商品牌包括小象生鲜、呆萝卜等。

进化论说,活下来的不是最聪明的,也不是最强大的,而是最适应环境的。

共享单车、共享充电宝、生鲜电商,似乎都有着相似的使命意识。

对于每日优鲜和叮咚买菜而言,做平台,巨头就是天花板;做自营,商业模式难以独立支撑。

谁是适者,或许时间会告诉我们答案,但身处局内的玩家,是无法坐着等待的。