本文来自微信公众号:每经头条(ID:nbdtoutiao),记者:李可愚,编辑:陈星,原文标题:《国际油价突破70美元,输入型通胀“压力山大” 高层密集发声,猪价、金价未来怎么走?》,题图来自:视觉中国

最近,国际国内物价走势让人有些“看不懂”。

一方面,纽约油价时隔32个月再次冲上70美元/桶的位置,国内油价“七连涨”,钢铁等多种大宗商品价格也明显上涨;另一方面,我国猪肉价格连降19周,反映下游消费的物价指标CPI也徘徊在“1时代”。

两种现象同时出现,市场是否会走向通胀?

其实,近一段时间以来,多位监管高层已经对通胀话题密集发声:央行行长易纲指出,全球通胀水平短期上升已成事实,但对通胀是否能长期持续下去,存在着巨大分歧。银保监会主席郭树清指出,如果说最发达国家大量印发的货币形成了拉动全球通胀的动力源,那么,中国数亿劳动者生产的商品就是稳定全球通胀的千钧锚。

6月16日举行的国新办新闻发布会上,国家统计局新闻发言人付凌晖也表示,今年以来,随着国际疫情形势总体改善,再加上部分发达经济体财政金融强刺激政策,美欧发达经济体通胀是上升的。

一、三大经济体关键指标齐抬头,通胀预期初现

当前全球通胀情况如何?从最新发布的指标看,多个主要经济体的确出现了明显的通胀抬头迹象。

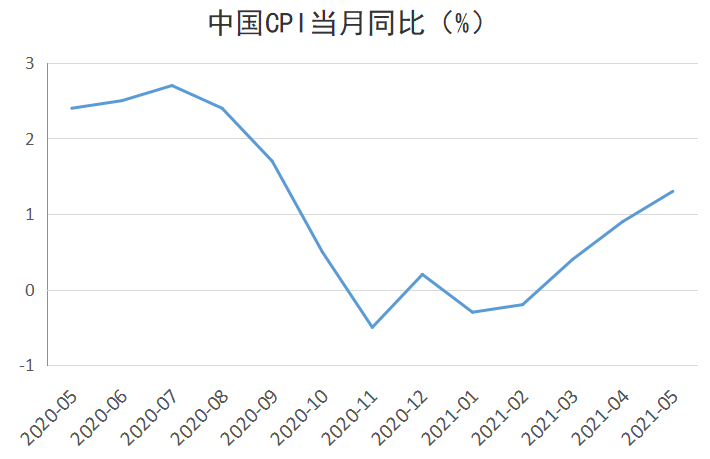

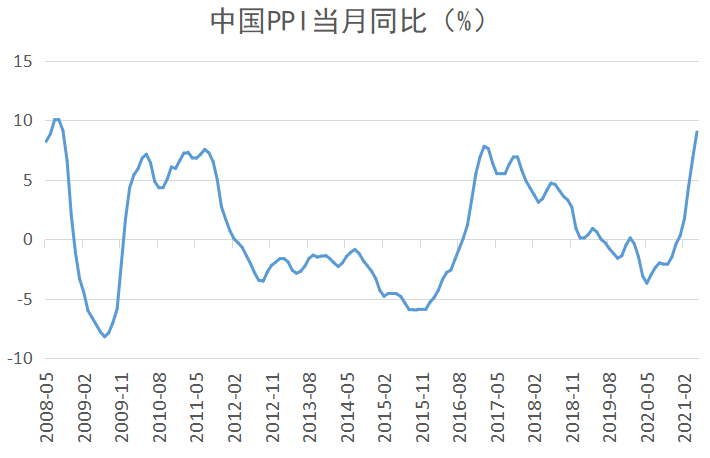

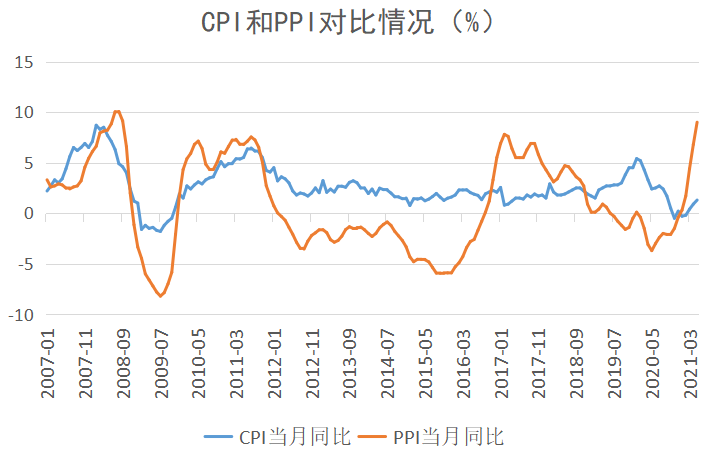

在中国,5月CPI同比上涨1.3%,单看该指标还没有显示出物价上涨和通胀出现的趋势。

但如果结合先行指标PPI来看,则会得出不一样的结论。5月该数据同比上涨9%,创下逾12年来新高。

通常来说,PPI对CPI存在传导效应。PPI反映的是上游生产环节的价格走势,而CPI反映的是下游消费环节价格走势,上游的价格波动必定会对下游产生传导。

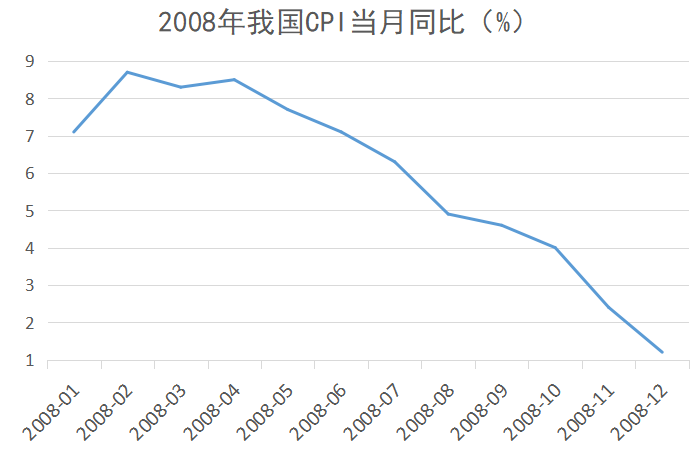

从历史数据看,多次PPI高位震荡,同期都引发了CPI的明显上涨。2008年和2010年~2012年,我国都出现了PPI到CPI的传导共振现象。

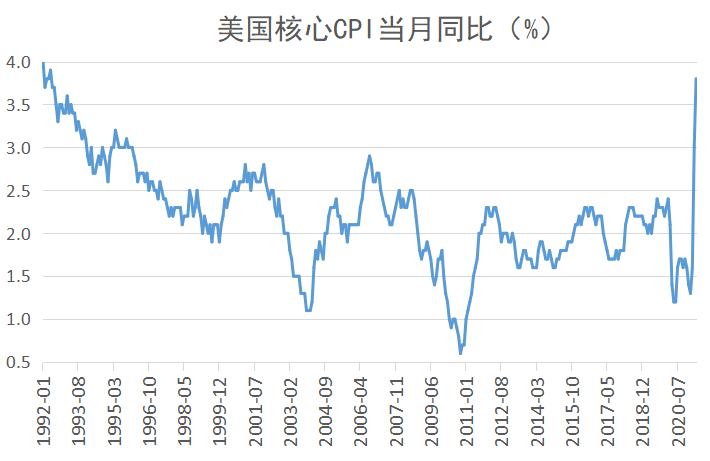

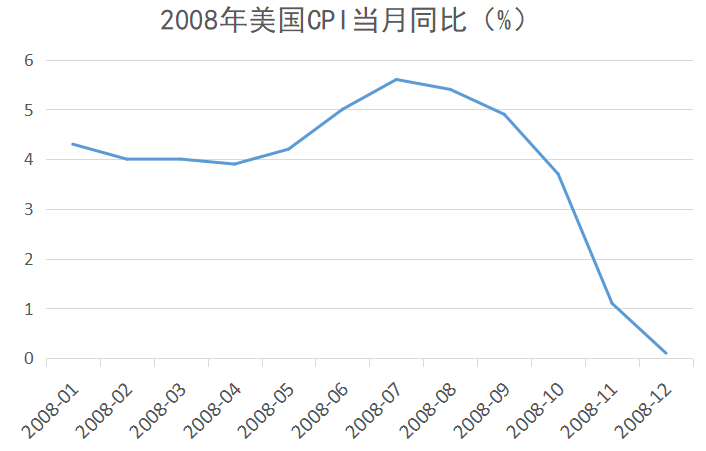

美国最新公布的物价数据也显示出通胀抬头的趋势。不包含食品和能源价格的核心CPI一般被认为是反映美国市场物价和通胀走势的关键指标。最新数据显示,美国5月核心CPI同比增长3.8%,预期3.5%,增速创1992年以来新高。

而5月美国整体CPI同比大涨5%,超预期的4.7%,增速创2008年8月以来最高。

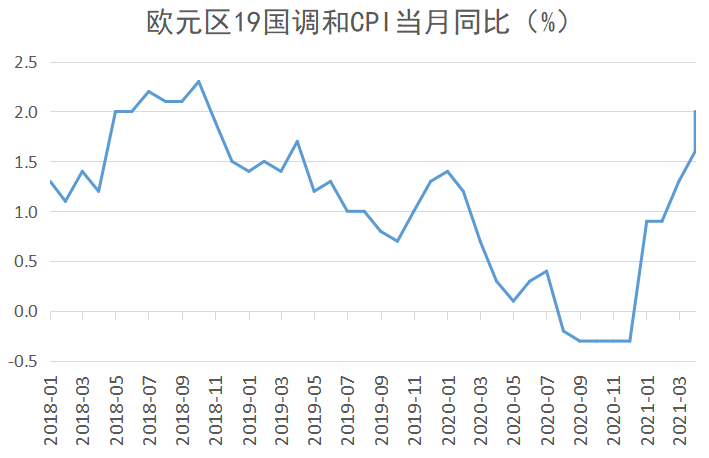

在欧元区,反映通胀的关键指标也出现了抬头态势。欧盟统计局6月1日公布的数据显示,欧元区19个国家5月CPI初值同比增长2%,超市场预期的1.9%,为2018年11月以来新高。

监管高层也于近期就全球通胀发出“预警信号”:银保监会主席郭树清指出,通货膨胀像约定好了一样,如期而至。而且比美欧同事们所预料的幅度要高出一截。

央行行长易纲也明确提出,全球通胀水平短期上升已成事实。

付凌晖则在6月16日举行的国新办新闻发布会上表示,今年以来,随着国际疫情形势总体改善,特别是由于疫苗接种的扩大,再加上部分发达经济体财政金融强刺激政策,美欧发达经济体通胀是上升的。

通胀是市场乃至百姓最为关心的财经热点之一,如何预判未来物价和通胀走势?我们将视角下沉,深入研究那些在深层次影响国内乃至全球通胀态势的关键指标。

二、关键指标一:猪价下跌,暂未成为影响通胀新变量

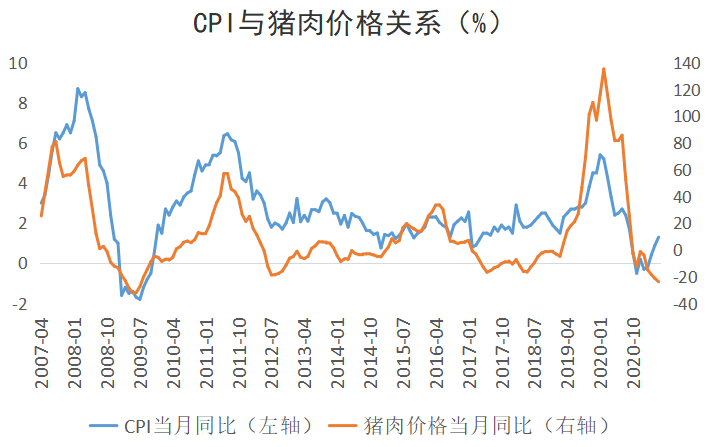

对我国来说,猪肉价格在整体物价权重中占有重要地位,因此往往成为助推CPI的关键指标。猪价的走势也往往预示市场价格的天平是否向通胀倾斜。

观察过去十多年来CPI同比涨幅和同期猪肉价格同比涨幅后,我们可以发现,如果CPI达到高峰,同期猪肉价格必定处在高位。

从当前情况看,我国CPI同比涨幅正处于低位,与此同时,猪肉价格也的确不算高。

猪肉价格走低使得CPI和整体物价都处于稳定状态,通胀压力在当下明显减轻。猪肉价格能成为稳定物价的“定海神针”吗?

要判断这一点,我们需要一些先行指标的帮助。

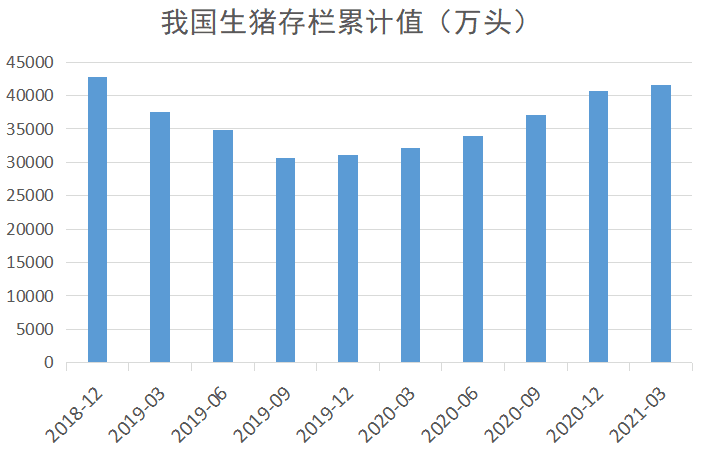

首先看存栏量。存栏量是正在饲养中的生猪数量,它决定了未来有多少生猪和猪肉能投放市场。

最新数据显示,我国生猪存栏量已经达到近4.2亿头,这是2019年以来的高位。

一头猪养到200斤出栏大约需要150天,也就是说,这些生猪变成猪肉投放市场还有相当长的一段时间。在这段时间内,猪价低位运行的可能性仍然相当高,这也意味着在助推通胀的多个因素中,猪肉很可能会保持“熄火”状态。

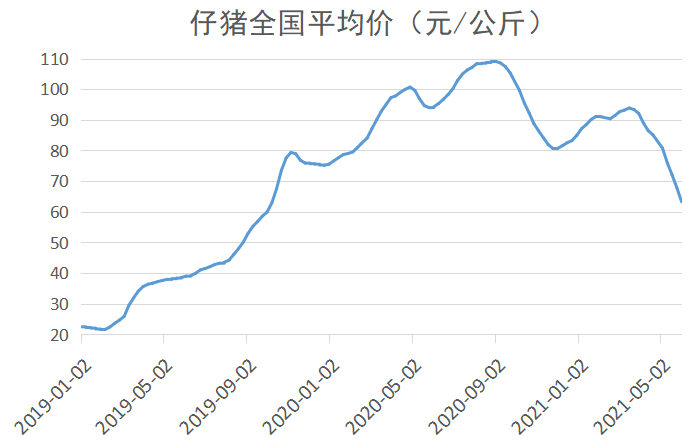

此外,仔猪价格也是预判未来猪肉价格的一个重要指标。仔猪也就是没有长到出栏标准的小猪,它的价格直接关系到未来生猪价格的高低。

在生猪价格大涨的2019年下半年~2020年上半年,仔猪价格已经从40元/公斤左右上涨至100元/公斤的高位,并且还在冲顶。

不过,当下仔猪价格屡屡探底,这从另一个层面也预示着未来猪价在短期内没有大幅度反弹的基础。

三、关键指标二:供需矛盾挤压,未来油价或成影响通胀的“黑天鹅”

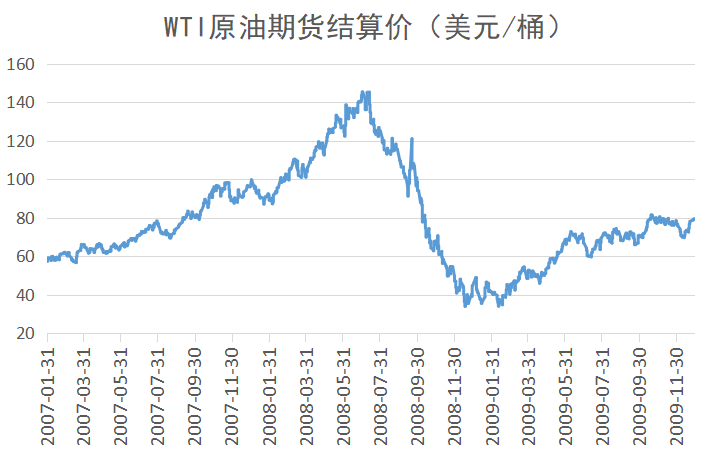

除了猪肉,石油也是影响通胀的关键指标。从历史数据看,在世界上多个主要经济体中,油价走势往往和通胀走势重合。例如,2008年中,纽约原油期货价格一度攀上147美元/桶的高位。

中国的CPI也在2008年上半年长时间处于7%以上的高位运行区间。

美国CPI在2008年下半年创下5.6%的罕见高位。这意味着一旦油价攀上高位,其造成的影响是全球性的,世界上多个主要经济体都会在大致相同的时间受到效果相同的影响。

因为油价与通胀有着明确而清晰的联系,因此,在当前通胀预期出现的背景下,把握现阶段的油价走势和未来的油价发展方向就显得尤为重要。

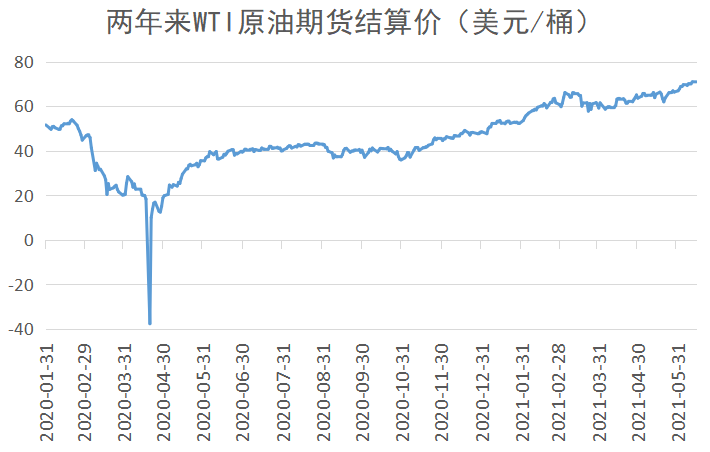

最新数据显示,油价已经摆脱了长期低迷,开始新的上涨:2020年中,国际原油市场一度出现所谓的“负油价”,但到了2021年,纽约油价在时隔32个月后重新登上70美元/桶的关口。

伦敦原油期货价格也在同一时间攀上了70美元/桶的高位。

当下油价处于高位,预示油价未来走势的供需指标也显示出其还有继续上升的可能性——为了保障产油国利益,石油输出国组织欧佩克(OPEC)和其他非欧佩克产油国(OPEC+)存在着一套限产机制。

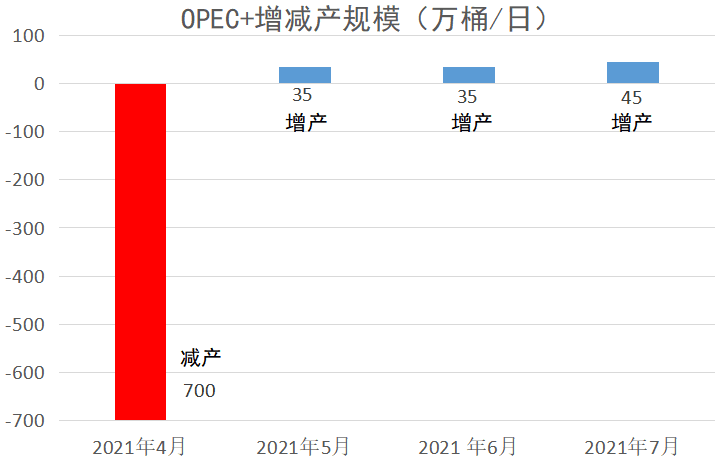

虽然从今年5月开始,OPEC+放松了限产,并且宣布要逐步增产,但从下表可以看出,目前OPEC+确定的最近三个月的增产规模相比之前执行的减产规模只是杯水车薪。

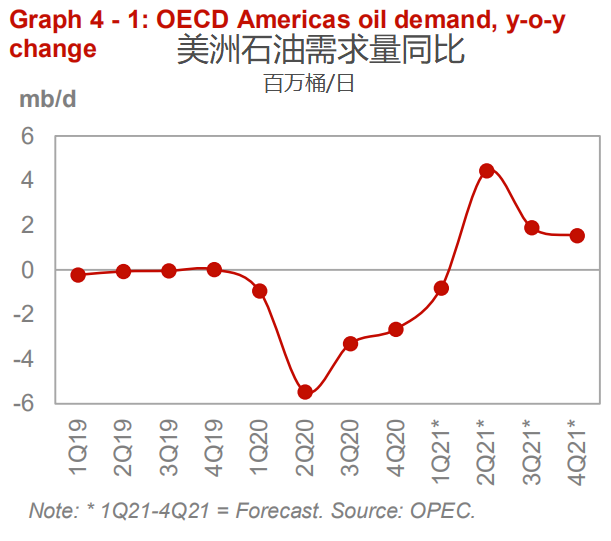

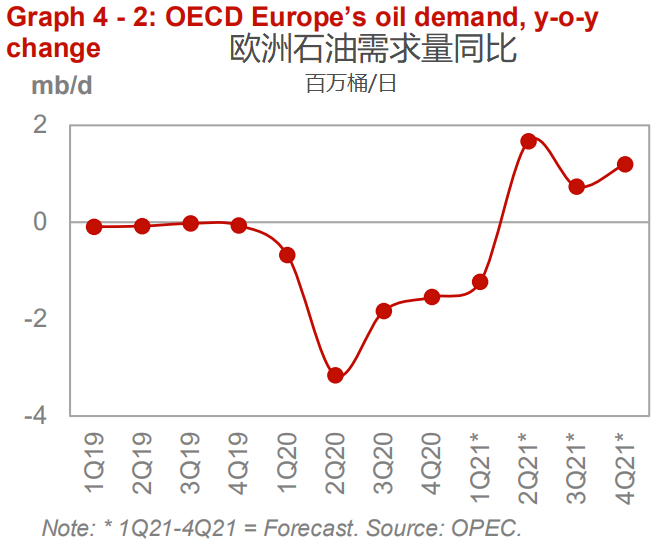

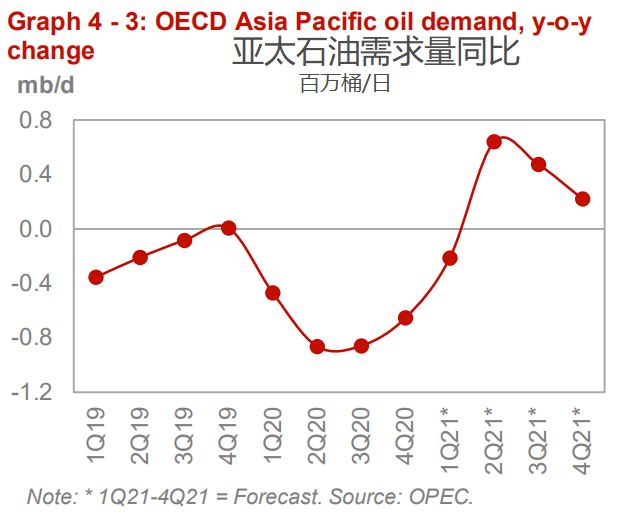

原油产量没有大幅反弹,市场对石油的需求却丝毫没有减少。最新发布的OPEC月报指出,OPEC预计下半年原油需求将强劲复苏。2021年下半年的石油消费量将较上半年增加约500万桶/日。欧佩克还预测,亚太、美洲、欧洲这几个世界经济的主要“发动机”都会在2021年迎来石油需求的大幅度抬升。

OPEC估计,今年下半年市场对OPEC的原油日均需求量将达到2900万桶,而OPEC 5月日均产量仅为2546万桶。需求与产量的不匹配,无疑又是助推油价上行的一个因素。

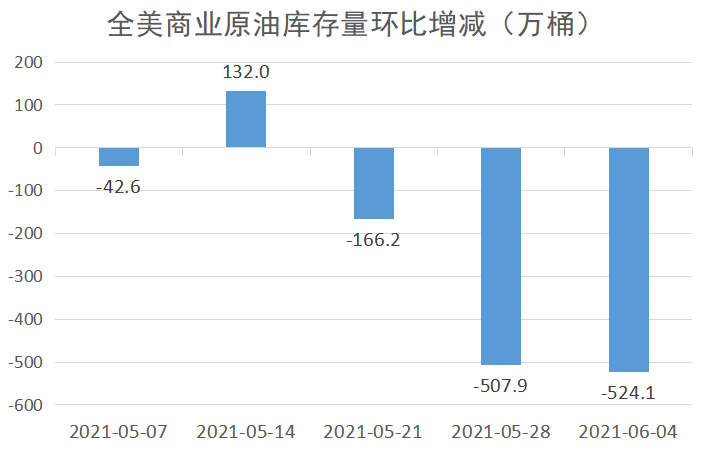

在产量吃紧的时候,原油库存往往可以满足一部分需求,财经界一般把美国能源信息署(EIA)每周公布的数据看做体现原油库存的关键指标。最新数据显示,自5月以来,EIA原油库存仅录得一次增加,最近更是连续两次出现库存减少500万桶以上的情况。

石油价格仍在上行通道、产油国产量无法满足市场需要、石油库存持续下行……上述先行指标的走势和表现,都意味着油价很可能会成为助推通胀的“黑天鹅”式变量。

四、关键指标三:金价波动,黄金与通胀联动关系愈发明确

除了上述直接影响物价和通胀走势的关键商品,还有一些可以从侧面反映当前通胀走势的指标。

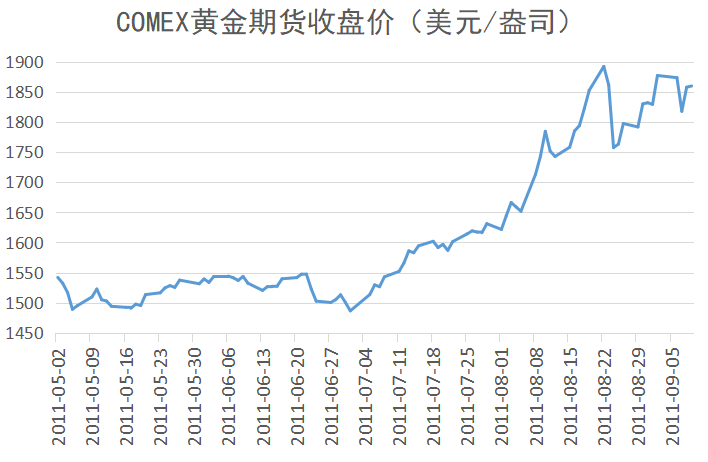

传统上,投资者都将黄金视为抵御通胀的关键。2011年7月~9月,纽约黄金期货遭遇一轮大幅上涨,一度离2000美元/盎司仅一步之遥。

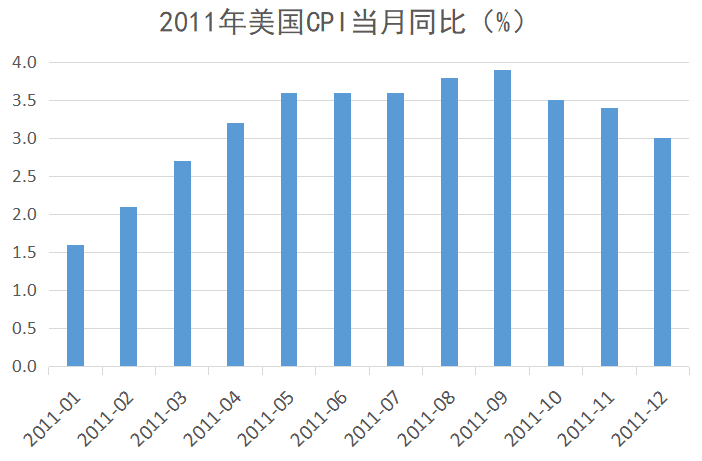

而同期,美国CPI也有一轮上涨,此轮CPI上涨的高点和金价上涨的高点都出现在2011年9月。

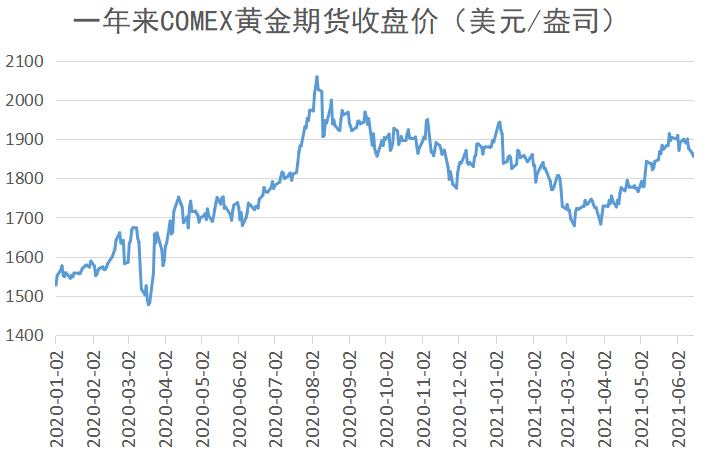

从近一年来的情况看,国际金价一直处于稳定的高位运行状态,既没有大幅上涨,也没有大幅下跌。这显然预示着投资者意识到了当前的通胀预期,但对通胀是否会大幅度提升并没有达成共识。

当然,对于这种现象还有一种解释——今年初的一段时间以来,不少观点指出:在通胀预期加强的同时,当期黄金价格却出现了一轮下跌,这可能意味着黄金与通胀之间的关系没有过去那么密切了。

但最新的市场动向未必支持这一观点:美国劳工部公布的数据显示,美国5月CPI环比增长0.8%,同比增长5%,高于市场预期的4.7%和前值的4.2%,创2008年8月以来最大涨幅;5月核心CPI环比增长0.7%,同比增长3.8%,高于预期的3.5%。

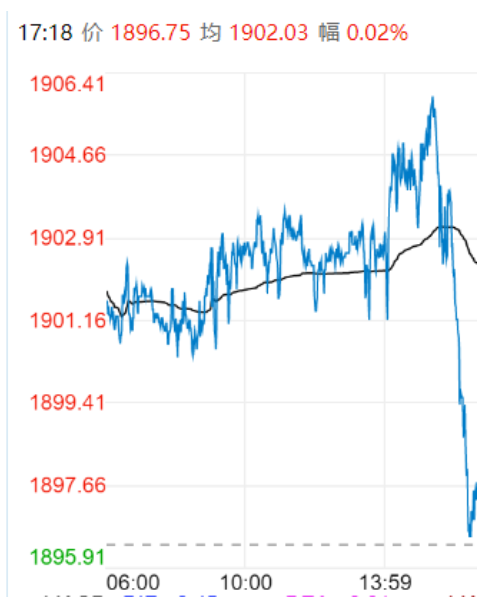

而在6月11日盘中,纽约金价一度突破1900美元/盎司。从长期数据也可以看出,随着今年4月以来对通胀预期的不断攀升,金价已经摆脱了之前的短期下降状态。

五、中国如何应对通胀抬头?

从上述重要指标可以发现,当前我们的确面临明显的通胀压力。面对这种压力,又应该如何对冲?

对于这一关键问题,郭树清日前作出公开表态:“如果说最发达国家大量印发的货币形成了拉动全球通胀的动力源,那么,中国数亿劳动者生产的商品就是稳定全球通胀的千钧锚。”

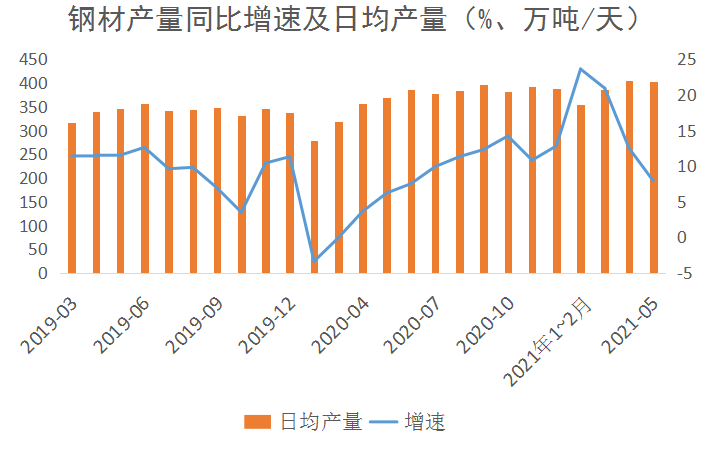

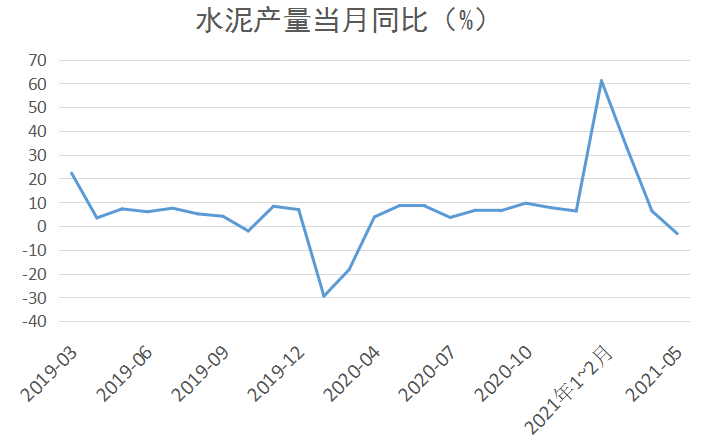

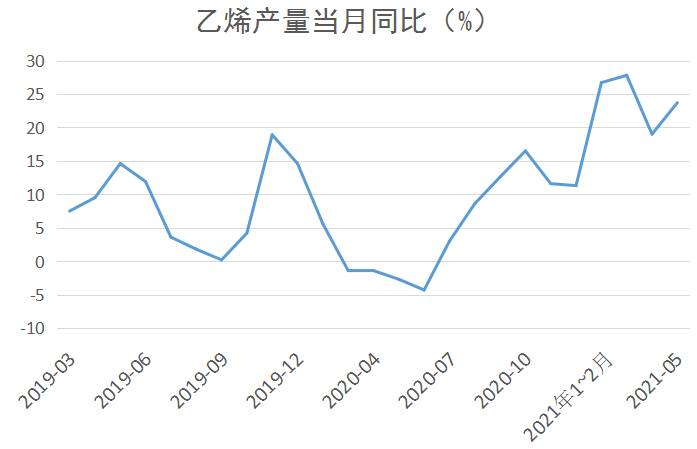

在全球疫情不断反复的当下,中国正在开足马力生产各种商品。最新发布的我国钢材、水泥、化工产品产量数据显示,这些重要产品的产量正在稳步迈向疫情前同期水平。

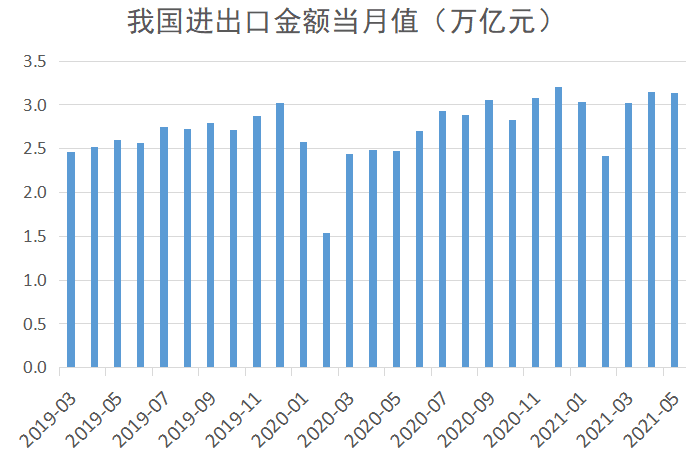

与此同时,我国也正在向全世界源源不断地出口各种急需产品。据海关总署统计,5月份,我国进出口总值3.14万亿元,同比增长26.9%,环比下降0.4%,比2019年同期增长20.8%。其中,出口1.72万亿元,同比增长18.1%,环比增长0.2%,比2019年同期增长19.5%。

稳定的供给意味着消费者手中的现金不至于无处可去,对遏制通胀起到了重要的托底作用。

浙商证券首席经济学家李超向《每日经济新闻》记者分析称,当前中国在全球产业链中发挥的重要作用很大程度上稀释了通胀预期自我实现的风险,输出的高性价比商品降低了发达国家通胀预期。近期,一些国家在高通胀压力下,选择与中国在贸易关系上出现边际缓和也是重要证明。

对于中国来说,当前比较明显的通胀压力基本来自外部。

兴业银行首席经济学家鲁政委指出,新冠疫情暴发以来,以美国为代表的发达经济体放水不断,先后向市场推出规模达12.1万亿美元的救助计划。在美国“天量注水”计划刺激下,CRB全球商品指数同比由2020年第二季度的-13.5%快速攀升至2020年第四季度的7.8%。

作为全球大宗商品主要进口国,我国进口价格与大宗商品波动基本一致。这意味着,由美国刺激政策所引发的大宗商品价格上行或推升我国进口成本,继而引发国内物价上涨,即出现输入型通胀。

在这样的背景下,中国正在构建的双循环新发展格局和充分的供给,对于未来有效抵御输入型通胀发挥了重要作用。

开源证券首席经济学家赵伟对记者指出,原油等国际大宗商品的价格变化,对国内CPI的影响途径主要包括两条,一是直接影响部分消费品价格,比如原油价格上涨带动成品油涨价;二是间接影响生产和服务成本等,进而传导至终端消费。而我国大部分消费品以国内供给为主,较为依赖进口的商品在CPI中权重不高,使得输入型通胀对CPI的直接影响有限。

京东科技首席经济学家沈建光也向记者分析,在本轮输入型通胀中,中国面临的通胀压力要小于美国,其中一个重要原因是我国产业链较为完备、下游产品竞争激烈,PPI向CPI的传导受阻。

与此同时,中国坚持实施正常的货币政策,这也为防止出现全面通胀上了一道保险。

沈建光向记者指出,目前,我国宏观政策保持克制,去年5月开始货币政策边际收紧,今年财政支出力度有所减弱,没有出现“大水漫灌”;同时,大宗商品价格主要以美元计价(与美元指数负相关),人民币对美元升值一定程度减弱了海外大宗商品涨价的影响。

当然,在我国抵御通胀的长期过程中,一些重要变量可能会出现明显变化,必须得到高度重视。

鲁政委指出,当前,在生猪价格下跌的同时,养殖成本却在上升。从历史经验来看,养殖户会通过调整供应来应对亏损,因此,自繁自养生猪养殖亏损的时间通常不会超过6个月。由于养殖利润与猪价的变动通常一致,今年下半年猪价可能出现先跌后升的情况。

付凌晖认为,受到经济周期、经济结构和宏观政策等因素影响,各国的价格变化并不完全同步,从我国的情况看,价格保持稳定还是有较好的条件,主要表现在:

首先,从供求的基本面来看,我国经济整体上还处于恢复之中,主要需求指标还没有恢复到疫情前的水平。从供给端来看,生产供给保持较快增长。所以,供求基本面不支持价格的大幅上涨。

第二,从结构因素来看,食品价格方面,我国的粮食生产保持稳定,主要农产品供应比较充足,食品价格保持稳定有较好的条件。工业消费品方面,尽管上游行业的工业品价格涨幅比较高,但是由于下游工业消费品供给能力比较充足,市场竞争比较充分,价格向消费品传导有限,这些都有利于价格保持稳定。

第三,从政策因素来看,我国目前财政和货币政策继续保持对经济恢复的必要支持,没有使用“大水漫灌”那种强刺激政策,也有利于价格稳定。同时,相关部门还加大保供稳价的力度,这些因素都有利于促进价格的总体稳定。

本文来自微信公众号:每经头条(ID:nbdtoutiao),记者:李可愚,编辑:陈星,本文数据来源于国家统计局、wind、公开资料