本文来自微信公众号:光子星球(ID:TMTweb),作者:吴先之,编辑:王潘,题图来自视觉中国

谁也不曾想到,生鲜电商率先IPO的不是多多买菜、美团买菜、盒马鲜生这些巨头,反倒是叮咚买菜与每日优鲜突出重围。

6月9日,每日优鲜与叮咚买菜同日赴美递交IPO申请,预计将分别在纽约证交所与纳斯达克挂牌。值得一提的是,前置仓(美团买菜)、仓店一体(盒马鲜生)、平台型(多多买菜)三种模式下,叮咚与每日优鲜都是前置仓的代表,如若顺利上市意味着该模式下美团买菜也可能成立。

由于模式相同,两家在诸多方面存在较大可比性,通过解读核心数据或可管窥行业,进而预判盈利节点似乎不是遥不可及的事情。

起步更早、有巨头背书的每日优鲜后劲乏力,各项数据落后于叮咚买菜。有市场分析报告显示,生鲜行业尚处于爬坡期,一方面既有用户群体较小、获客成本不断降低;另一方面投入越多者,越能在短期获得高速增长。

叮咚买菜好比踏上赛道的兔子,快马加鞭地疯狂扩张;每日优鲜最近一年多则像是乌龟,不紧不慢,稳扎稳打。谁能尽快盈利是这场龟兔赛跑的阶段性终点。生鲜是通往线上超市的路径,IPO之后,叮咚买菜、每日优鲜与巨头的差距不是一星半点。

一位业内人士告诉光子星球,目前生鲜领域头部格局初成,其中叮咚买菜、朴朴超市、美团买菜等处于上升期,而每日优鲜则已开始逐渐掉队。

一位电商领域投资人向光子星球表示:“每日优鲜融了那么多轮资,目前业务增长和盈利都陷入麻烦,也该到上市的时候了,投资人也希望早点落袋为安,再到后面可能就什么都没了。”

无论横看还是竖看,以速度换取规模还是降本增效,在巨头夹缝中的两家短期想要盈利似乎并不容易。

营收、成本竞速赛

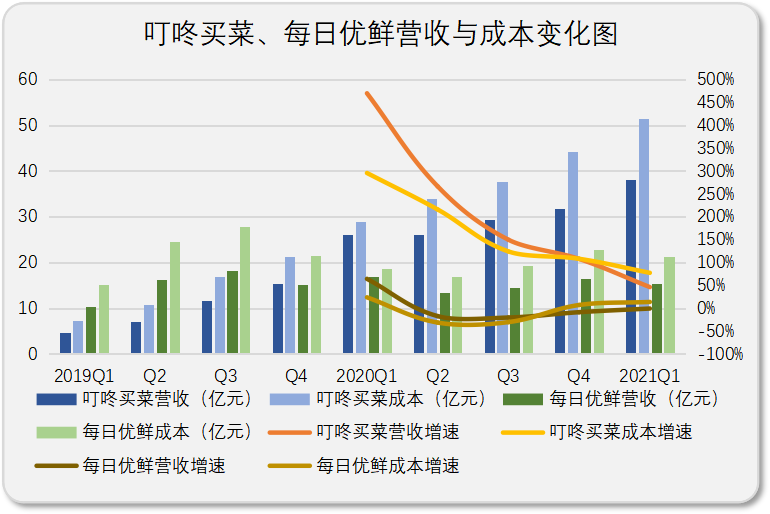

生鲜赛道两强在今年一季度的成本增速皆高于营收增速,表明IPO前,二者都开始加大投入规模。

将时间拉长,营收增长与成本投入呈明显正相关。叮咚买菜在2020年迅速反超每日优鲜,其代价是成本开支迅速攀升。此外,两家每个季度无一盈利,且亏损幅度整体呈扩大趋势。

具体而言,2019-2020年叮咚买菜总收入从38.8亿元攀升至113.4亿元,同比增长192%。今年一季度,叮咚买菜实现营收38亿元,同比增长46%。

而每日优鲜总收入从2019年的60亿元,增长到2020年到61.3亿元,同比微增2%,今年一季度实现营收15.3亿元,同比下滑1%。

亏损方面,叮咚买菜2019年、2020年及2021Q1不断扩大,分别为18.7亿、31.8亿、13.8亿元,其中一季度同比大增465%。

反观每日优鲜在经历了2019年加速投入周期结束后,亏损逐年下降。2019年、2020年以及2021Q1分别亏29.1亿、16.5亿、6.1亿元,只是一季度亏损幅度有所抬头,同比增长221%。

每日优鲜的成本在最近一年得到一定控制,从而带动毛利率提升,基本与叮咚买菜的毛利率持平。每日优鲜的毛利率从2018年的8.6%提升至2020年的19.4%,与此同时,叮咚买菜的毛利率从2019年的17.1%提高到2020年的19.7%。

整体上看,叮咚买菜虽然一直烧钱,好歹换来了高增长,而每日优鲜却陷入停滞。融资节奏与规模可能是影响两家投入风格变化的因素之一。

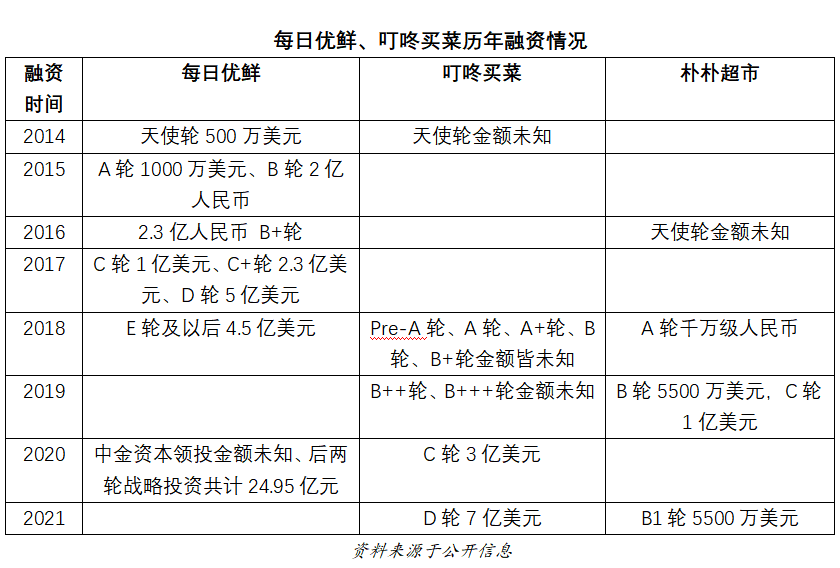

现有巨头做生鲜或者社区团购主要是完善业务拼图,在剥离之前,集团内部输血居多。而每日优鲜与叮咚买菜则完全依赖外部融资。

每日优鲜背后的资本阵容一度相当豪华,包括腾讯、高盛、老虎、保利等资本巨鳄都曾参与投资,不过到后期由于业务增长停滞导致融资出现断档。

其融资大多集中于2014-2018年,在2019年没有一笔公开融资记录,因此导致次年投入缩减,直到2020年才获得由中金资本牵头,近25亿元人民币的融资。

一位每日优鲜离职员工向光子星球透露,每日生鲜内部管理比较混乱,资本效率低,相比竞争对手投入产出比不高,所以资本的态度有了转变,反倒是叮咚买菜与朴朴超市后来居上。

叮咚买菜在2014~2017年仅有一笔天使轮融资,直到2018-2021年突然得到资本青睐,丑小鸭变身白天鹅。虽然Pre-A到B+++总计七轮融资金额不得而知,但最近两年总计融得10亿美元,远超同期每日优鲜,所以客观上讲,叮咚有更多子弹打向市场。

单从投资效果来看,朴朴超市与叮咚买菜比每日优鲜显然更高。一位业内人士告诉光子星球,行业目前处于地区割据的格局下,朴朴超市、叮咚买菜和美团买菜三强各有所峙。叮咚买菜在华东已握有较高的市场份额,朴朴超市虎踞华南,美团买菜则在华北地区更有优势。

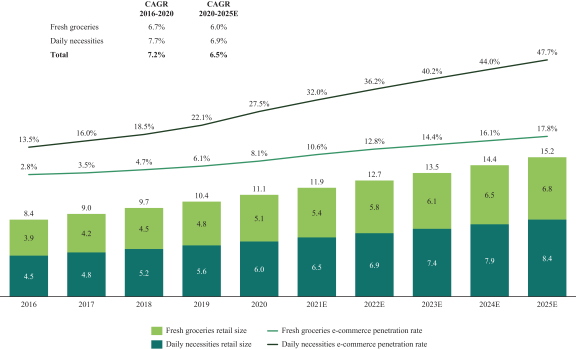

叮咚买菜反超每日优鲜的另一个原因可能是前者更偏重生鲜,而生鲜是该行业门槛最高的分类,极为考验服务提供方的仓储-配送能力,同时增长也最为迅猛。

中国生鲜日用品零售业规模和电子商务渗透率(GMV,万亿人民币)

根据中智咨询的报告显示,在细分商品方面,日常必需品的增速落后于保质期更短的生鲜。叮咚买菜的模式即是以生鲜为核心,并拓展至其他日用品。而每日优鲜主要将业务定位于社区团购,因而更多依靠微信小程序获客,在商品分类上并未给出明确数据,不过招股书也提到生鲜市场的增长潜力巨大。

综合来看,叮咚买菜能在去年反超每日优鲜,主要因为资本与经营模式差异。而且,生鲜赛道两家都出现成本增速高于营收增速的情况,是竞争使然还是市场扩充所需,无法轻易作出判断。

巨头围剿下距盈利有多远?

叮咚买菜与每日优鲜都是前置仓模式的代表,这是一种将仓库或配送中心从远郊移到距离消费者更近、更快送达的解决方式。该模式频繁出现于新零售历次风口之中,例如2017年“无人店”、2018年社区团购、2019年生鲜电商。

前置仓利弊分明,优点是配送即时、安全可靠,对消费者有利。同时存在成本负担重、供应链要求高的弊端,需要持续投入,与其说考验运营方的耐心,不如说是考验投资人的耐心。

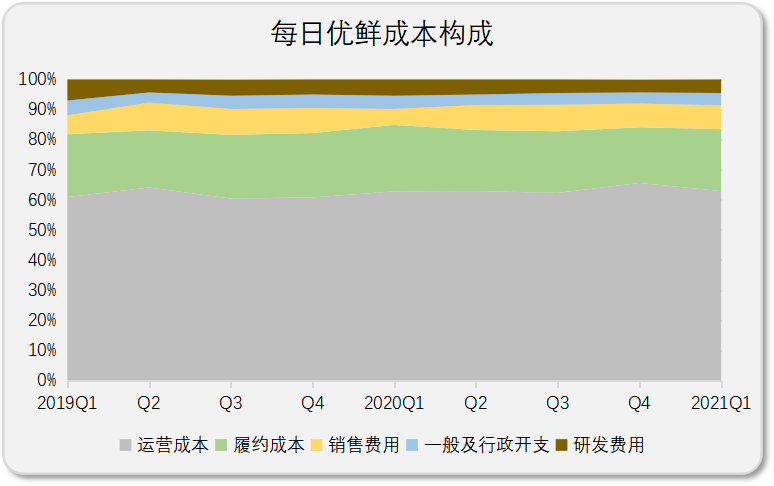

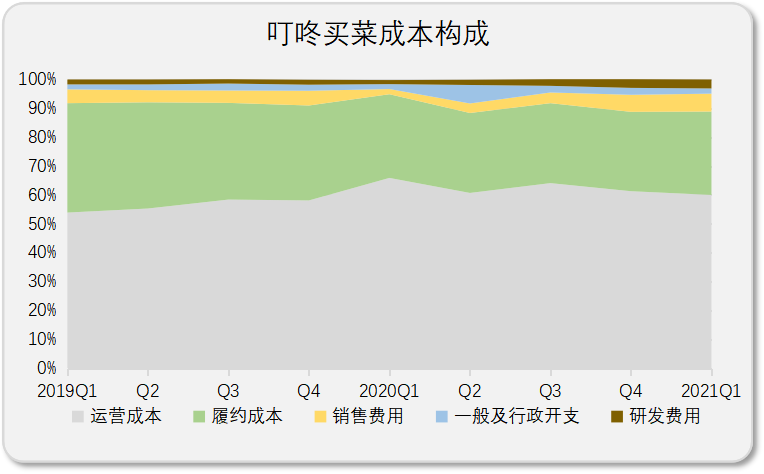

从叮咚与每日优鲜招股书来看,两家日常运营成本皆高于60%,主要构成是前置仓的租金与员工开支。截至2021年3月31日,每日优鲜在国内16个城市建立了631个前置仓,叮咚买菜在29个城市开设950个前置仓。

同期,盒马鲜生门店数目为214家,美团前置仓数目不详,查询公开信息,2019年为40个。从扩张速度来看,叮咚与每日优鲜的扩张速度可见一斑。

员工数目方面,截至今年一季度,每日优鲜为1429人,负责社区零售业务的人员占比最高,为45%,产品开发人员占比为31%。叮咚买菜有3098名员工,其中产品开发人员占比为43%,业务人员占比为32%。

两家员工数不算多,对成本影响不及前置仓租金,因而按照运营成本/前置仓数目大致可以推算双方成本。每日优鲜新增一个前置仓,每季度开支不超过212.5万元,叮咚买菜约为324.5万元,显然,后者扩张的负担更重。

两家运营成本在总成本中的占比相差不大,倒是履约成本占比有所不同。叮咚买菜一季度为14.8亿元,占总成本的28.9%,而同期每日优鲜仅占20.6%。主要原因是叮咚买菜以生鲜为核心的模式,违约成本更高。

此外,两家成本构成中,营销与科研开支占比都不大,也侧面印证生鲜电商尚处于初级阶段,以销售与运营投入的博弈为主。

流量入口是困扰这两家前置仓玩家的主要问题。为此,叮咚买菜将注意力集中于拓客、客单价,分别对应地推与拓展SKU,而每日优鲜业务有收缩迹象,试图从供应链角度弥补短板。

叮咚买菜主要通过地推与补贴获客。去年,为了顺利进军西南市场,成都站首次开仓时,推出了新人发放108元优惠券、每天推出三样新鲜蔬菜低至0.99元等活动。如今,各大菜场、社区门口都出现绿油油的叮咚买菜广告。

会员是叮咚买菜主要收入来源,根据招股书数据,叮咚买菜一季度订单量为6970万,月均交易用户为690万,22%的会员贡献了47%的GMV。

问题是获客之后,将其转化为会员的成本较高,而且新客还加剧履约成本攀升。

截至今年一季度,叮咚买菜用于销售、补贴、拓客的费用为3.18亿元,换来150万新增会员,换言之,获取每位新会员的成本约为212元。同时,新会员带来新增履约成本2.71亿元,人均履约费用为181元。

另一项是介入毛利率较高的预制菜领域,年初在华东市场推出“拳击虾”,上线一月销售额破亿,有报道提到大概每10个订单,有3个是预制菜。预制菜相比生鲜能够显著降低履约成本,从而抬高毛利率,不过眼下叮咚在该领域的动作还处于试水阶段,具体盈利能力还有待观察。

不同于叮咚买菜在C端疯狂扩张,每日优鲜新增用户出现负增长。截至一季度,Missfresh App与小程序拥有790万有效用户,环比下降9.2%,一年与两年复购率分别为71.1%与76.0%,人均年度消费金额为705.8元。

在客单价方面,盒马鲜生与每日优鲜都位于顶端,前者前置仓客单价为60元左右,最近推出大量低价商品,似有往低价靠拢的趋势。每日优鲜核心用户平均达到98元。而多多买菜与美团买菜的客单价大多位于20-30元附近,到底是高频打低频有效,还是高端化更有前景,目前并不清晰。

最近两年每日优鲜将主要精力放在了供应链方面,包括介入线下菜场数字化改造;为商家提供营销、支付、CRM工具等SaaS服务;借助微信小程序转化私域流量等等。向B端,尤其是小b商家发力,使得每日优鲜增长趋缓。

“我们会直接帮他们做电商业务,把前置仓、店内仓搭起来,全面接管端到端的运营,不只是卖一个软件,而是搭一个平台。”早前,合伙人兼CFO王珺就曾明确表明了2B立场。

此外,在招股书中,零售云也是每日优鲜希望发力的方向,这种扩张路线可以参考京东与美团。坦诚地说,“农改超”多年,效果并不突出,且局限于高消费人群,互联网买菜还在培养习惯,此时2B有些太有耐心了。

整体而言,2B不一定带来多大增量,主要起到降低平台和商家成本之效。

终

综上所属,处在相同赛道的两家公司,叮咚买菜更似快跑的兔子,而每日优鲜像是缓缓爬行的乌龟。在如何抵达终点的过程中,双方姿势完全不同,目前发展状况悬殊。

叮咚买菜偏重生鲜,高度依赖前置仓的密度与配送效率,短时间成本增速将超过营收增速。至于盈利,官方给出的方向是会员经济与预制菜。从路径来说,与盒马、美团买菜有类似之处。

会员方面,叮咚推出了四种付费方式,分别为:自动续订年度会员 88 元/年;普通年度会员 108 元/年;自动续订季度会员 30 元/季度;定期的季度会员,每季度人民币 45 元。巨头做会员经济有先天优势,大会员会比叮咚会员的成色更足,从这里突围难度较大。

数据方面也不乐观,叮咚会员的一年与两年复购率仅为64.2%、70.5%,比每日优鲜低。此外,推出会员计划以来,会员保留率不到五成。

预制菜可以对标日前上市的味知香,其毛利率不过25%上下,营收与净利润年均增幅为30%-40%之间,能否承担盈利重任存在很大不确定性。

慢跑的每日优鲜聚焦社区团购,依赖微信小程序与App引流,虽然避开了用补贴抢夺用户的成本负担,但是偏重线上引流的模式将面对一众巨头,包括美团、京东、拼多多。如何获流的问题没有解决,盈利前景同样不清晰。

不同于巨头直接倾斜资源抢占原产地,为中小商家提供数字化工具实际上可以看作是帮助中间环节,最终还是要看原产地的脸色。

2B市场面临大量琐碎问题,改造菜场涉及多方面合作,让小商家学会线上营销都需要考验每日优鲜的耐心。最大优势可能是不存在明显的合规性风险,毕竟和小商贩抢用户不同,每日优鲜想和他们交朋友。

上述业内人士向光子星球分析称,目前该领域正在逐步呈现“三足鼎立”的格局,叮咚买菜和朴朴超市稍占优势,而美团买菜处于猛烈追赶状态。

“这个领域最让人忌惮的还是美团,它有逐鹿中原、一统三国的决心。美团一旦进入一个新领域,就像当年的腾讯和小米,让这个行业其他公司感到害怕,因为美团会深入研究竞争对手之后,再站在对手的肩上往前走。目前美团还在对标叮咚买菜和朴朴超市,学习他们的一些打法,但已经不怎么看每日优鲜了。”

通往在线超市的道路还有很多,生鲜是一条,快消品是一条,哪怕是电子消费品也可以做“在线超市”的美梦,但在巨头围剿之下,叮咚与每日优鲜的道路还很长。

本文来自微信公众号:光子星球(ID:TMTweb),作者:吴先之,编辑:王潘