本文来自微信公众号:半导体行业观察(ID:icbank),作者:蒋思莹,题图来自:视觉中国

去年年底,欧盟17国宣布将在未来两三年内投入1450亿欧元(约合人民币1.2万亿元)的资金,以推动欧盟各国联合研究及投资先进处理器及其他半导体技术。

英飞凌,ST和NXP作为欧洲半导体企业的代表,他们在半导体行业的布局,值得我们去关注。

一、欧洲传统三强有多强

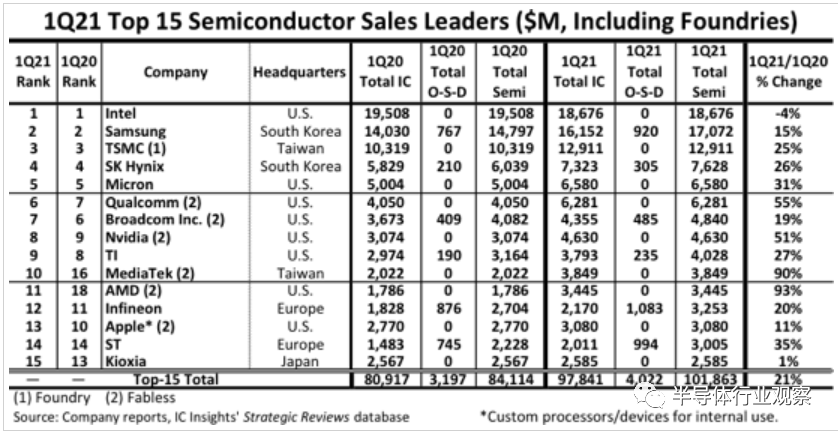

根据ICinsights发布的全球前15大半导体公司在2021年第一季度的销售额情况显示,英飞凌和ST是入围本榜单的欧洲半导体厂商,分别位列第12位和第14位。报告进一步强调,如果把纯晶圆厂台积电排除在外,那么总部位于荷兰的NXP也将会入围这个榜单。根据报告显示,在2021年Q1,NXP营收为25.03亿美元。

值得注意的是,在ICinsights的统计显示中,英飞凌和ST在该季度中销售额都实现了两位数的同比增长。NXP方面也不落后,根据其财报显示,NXP第一季度同比增长27%。

从这一数据上,便可以看出欧洲半导体厂商在半导体行业中仍占据着不可忽视的地位。

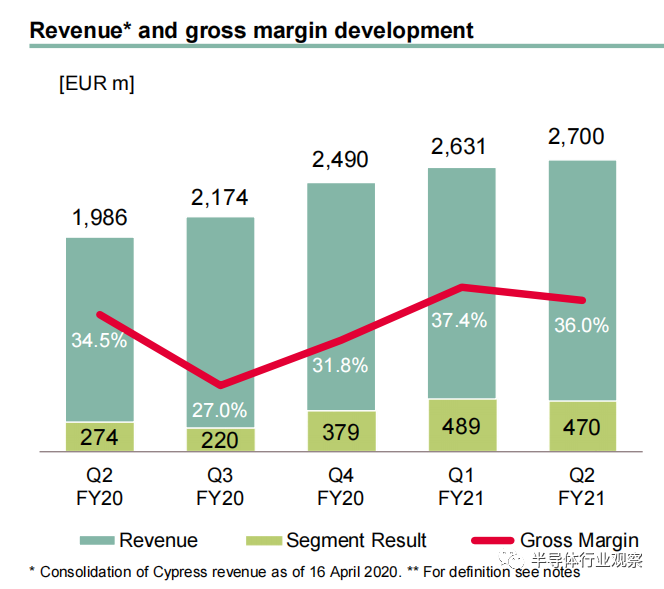

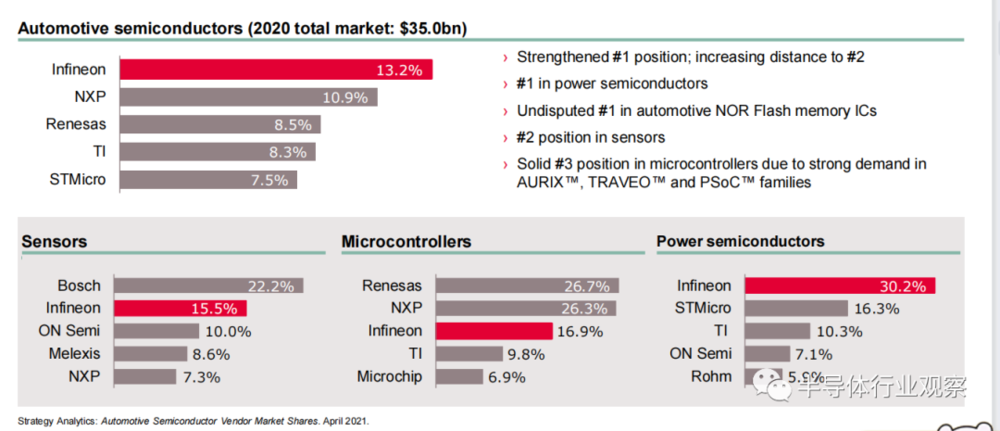

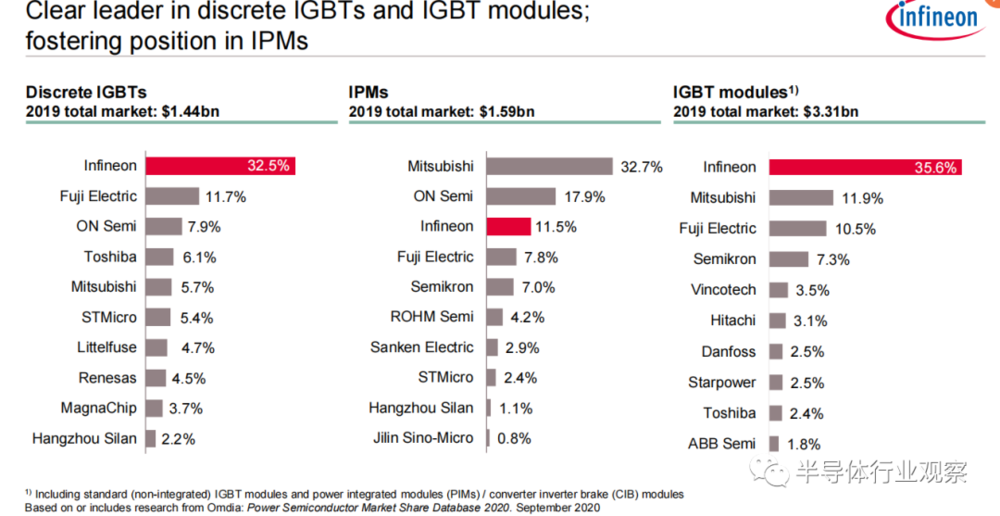

从业务划分上看,英飞凌ATV部门二季度营收12.19亿欧元,该部门也是英飞凌营收的最大来源。他们在包括汽车功率器件、电源器件等汽车半导体多个细分领域当中都占据着行业领先的位置。此外,在工业控制方面,英飞凌也在诸多领域中占据着行业第一的位置。

从意法半导体方面来看,公司按产品划分为三个部门:汽车产品和分立器件产品部(ADG),模拟器件、MEMS和传感器产品部(AMS),微控制器和数字IC产品部(MDG)。

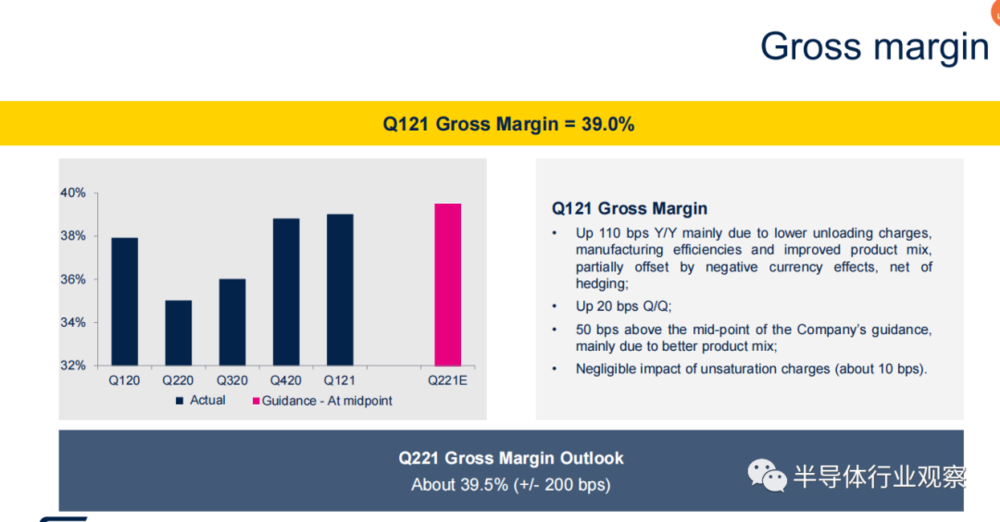

根据意法半导体所发布的截止至2021财年第一季度的财报显示,第一季度净营收为30.16亿美元,同比增长35.2%,毛利率为39.0%。从业务划分上看,ADG业务净营收为10.43亿美元,占公司总营收35%;AMS业务净营收为10.83亿美元,占公司总营收36%;MDG业务净营收为8.86亿美元,占公司总营收29%。

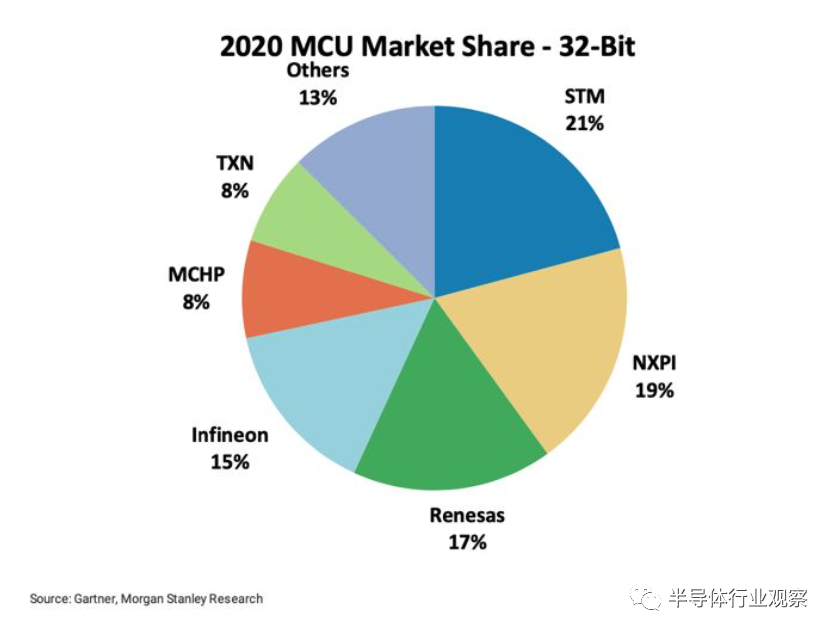

从市场地位上看,根据摩根史丹利于发布的2020年全球MCU市场回顾及2021年市场展望报告显示,在32位MCU市场,意法半导体占据着优势地位。意法半导体在ToF等领域也有着不俗的表现——据相关数据显示,意法半导体是全球第一大高集成度ToF模块厂商,其已达成了10亿颗ToF传感器模组出货里程碑。除此之外,意法半导体还是排名第三的MEMS厂商,这让他们在可以在工业领域大展拳脚。借以在传感器业务及MEMS领域取得的成绩,意法半导体在汽车和工业传感器领域领域都具有很强的竞争力。

欧洲半导体企业的另外一个代表——恩智浦半导体(NXP)则以其领先的射频、模拟、电源管理、接口、安全和数字处理方面的专长,能够提供高性能混合信号和标准产品解决方案。目前恩智浦半导体主要专注于四大块市场:汽车电子、工业&IoT、手机、通讯&基础设施。

根据NXP发布的截止至2021年4月4日的2021年第一季度财报显示,在本季度中,按业务划分,其汽车业务营收12.29亿美元;工业及物联网业务营收5.71亿美元;移动设备业务营收3.46亿美元;通信基础设施及其他业务营收4.21亿美元。其中,汽车业务是其营收的主力。

从行业地位上看,NXP主攻车载通信和射频芯片模块,自2015年NXP收购飞思卡尔后,其在汽车半导体市场份额就提升到了14.4%,成为了汽车行业半导体行业最大的供应商(直到2020年,英飞凌收购赛普拉斯后,NXP才让出了汽车半导体第一的位置)。除此之外,工业领域作为恩智浦第二大收入来源,其在这个领域当中,也具有很强的竞争实力。

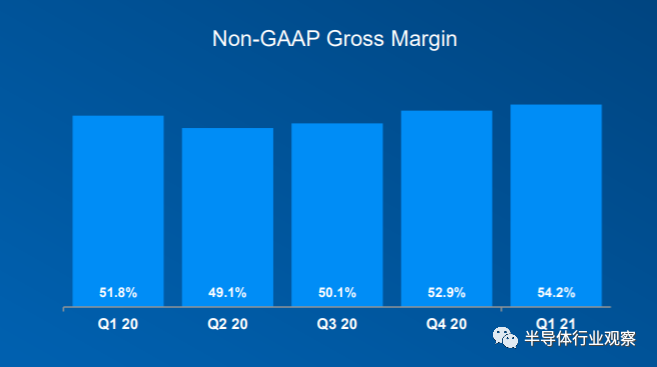

另外一点,值得注意的是,英飞凌、意法半导体和NXP在毛利情况上的表现,这也是他们巩固在细分领域上称霸的一个重要因素。

三、基石以上,新的竞争

欧洲半导体厂商在过去发展的过程当中,在汽车和工业等领域积累了优势。而在新一轮技术的迭代中,围绕着第三代半导体发展的汽车和工业领域的竞争也进入了下半场。

2015年1月,英飞凌完成对美国国际整流器公司(International Rectifier)的收购,整合了第三代化合物半导体(即氮化镓)领域的先进技术。2018年,英飞凌又收购位于德累斯顿的初创公司Siltectra有限公司。Siltectra研发了冷切割(Cold Split)这一创新技术,可高效处理晶体材料,并最大限度减少材料损耗。英飞凌将利用冷切割技术切割碳化硅(SiC)晶圆,使单片晶圆可产出的芯片数量翻倍。

2019年意法半导体与Cree签署了超5亿美元的SiC晶圆购买合同,还完成对瑞典碳化硅(SiC)晶圆制造商Norstel AB( Norstel)的整体收购,Norstel生产150mmSiC裸晶圆和外延晶圆。在氮化镓方面,去年,意法半导体与法国氮化镓创新企业Exagan公司签订了多数股权的并购协议。Exagan的外延工艺、产品开发和应用经验将拓宽并推进意法半导体的汽车、工业和消费用功率GaN的开发规划和业务。同年,意法半导体为了加快氮化镓(GaN)工艺技术的开发以及GaN分立和集成器件的供货,牵手台积电。其在官方新闻稿中称,通过此次合作,意法半导体创新的战略性氮化镓产品将采用台积电领先业界的GaN制造工艺。

受惠于第三代半导体的特性,这种材料还被广泛地用于射频器件当中。同时,在新场景的推动下,射频器件也迎来了新的发展机遇,欧洲半导体厂商同样嗅到这个机会。

从意法半导体的动作上看,其在2020年的三大收购都集中于无线产品线,包括收购了SOMOS、超宽带(UWB)技术公司 BeSpoon以及Riot Micro的蜂窝物联网连接资产。同年,意法半导体还加入了UWB联盟。意法半导体曾表示,将UWB这种关键的安全定位技术集成到 STM32 产品组合中,即可应用于 IoT、汽车和移动通信应用场景,实现安全访问、精确室内和室外地图绘制等服务。

同样在射频领域有所布局的还有NXP,2019年5月,NXP宣布以17.6亿美元收购Marvell的无线连接业务,涉及的主要产品线是Marvell的Wi-Fi和蓝牙等连接产品。NXP进行这一收购,主要是为了补强其在工业和汽车领域的无线通信实力。

与意法半导体和NXP不同的是,英飞凌在计划收购Cree旗下的Wolfspeed电源和RF部门终止后,英飞凌由买方变卖方,将其射频功率业务以3.45亿欧元的价格出售给了Cree(今年,Cree宣布将在2021 年底正式更名为 Wolfspeed)。对于这一笔交易,英飞凌CEO Reinhard Ploss表示:“Cree是英飞凌射频业务的优质买家,并在业内享有很高的声誉。我们对合并业务的理念和前景感到兴奋。与此同时,分拆了这个业务之后,我们将能够更有效地将资源集中在英飞凌的战略增长领域,并将为无线市场保留强大的技术组合。”

四、欧洲半导体厂商的新布局

新场景的出现推动了新技术发展,在产生新竞争的同时,也让这些厂商们开始重新审视其战略布局,这对于着力于细分领域的欧洲厂商们来说,更是如此。

就英飞凌来说,在去年英飞凌汽车电子开发者大会的媒体沟通会上,英飞凌科技大中华区高级副总裁兼汽车电子事业部负责人曹彦飞就曾介绍道,在英飞凌收购赛普拉斯后,两家公司将最大限度发挥协同效应,通过在新能源汽车、自动驾驶及汽车舒适性配置三大领域持续发力,推动“新英飞凌”实现“1+1>2”。

另外,在去年的第三届中国国际进口博览会上,英飞凌宣布了最新在华投资计划,该公司决定扩大其无锡工厂的IGBT模块生产线。无锡工厂扩产后,将成为英飞凌最大的IGBT生产基地之一。据每日经济新闻的报道称,英飞凌科技首席运营官Jochen Hanebeck表示:“中国在英飞凌的全球业务中占有重要的战略地位。无锡工厂的升级扩能,不仅能进一步提升我们在中国的产能,而且还将帮助英飞凌巩固其在全球IGBT业务发展中的领导地位。”

意法半导体针对汽车市场中的战略不变,包括不断扩大ST的汽车电动化计划,充分利用碳化硅、IGBT、微控制器和智能电源解决方案,以及加大对氮化镓材料的投入。从整体上看,据意法半导体亚太区市场营销执行副总裁Jerome Roux介绍,意法半导体将选择性布局个人电子、通信设备、计算机和外设市场,发挥其定制设计业务模式和独特的核心竞争力。

同时,据iawbs的报道显示,意法半导体也强调,中国是意法半导体的最重要的市场之一,意法半导体正在利用广泛的产品组合和生态系统巩固其在国内的市场领导地位。未来,意法半导体将提供各种应用和定制化半导体解决方案,满足全球客户群需求,其中包括许多日益创新的中国客户需求。

从恩智浦方面来看,根据半导体行业观察此前的报道显示,恩智浦全球销售与市场执行副总裁史帝夫·欧文Steve Owen曾表示,恩智浦目前在汽车的智能驾驶座舱、自动驾驶和辅助驾驶以及车载网络等方面都有布局,而公司的合作伙伴方面,也从传统的主机厂和一级供应商扩展到新兴的造车势力。

从整体布局上看,恩智浦目前的业务重点包括汽车领域的数字仪表盘、电池管理系统和雷达系统,工业与物联网领域的安全连接的边缘处理,移动设备领域的超宽带与安全性和软件的结合,以及通信基础设施领域包括5G基站毫米波技术在内的产品组合。

五、写在最后

从近期市场中透露的消息来看,欧洲半导体厂商们对欧盟所准备建立的半导体联盟并不热衷。究其原因是该计划所涉及的项目,并不在他们公司规划的蓝图当中。从他们的布局上看,他们未来也将围绕着其强势领域进行发展,以扩大其在半导体行业的影响力。

尤其是汽车半导体的发展被业界所看好,常被视为是下一个能够搅动半导体格局的背景下,在这领域有着数十年积累的欧洲半导体厂商们其实已经占据了先天优势。而从另外一方面来看,作为IDM厂商的欧洲半导体巨头们,在没有芯片制造上的擎肘下,他们在未来的实力并不可小觑。

本文来自微信公众号:半导体行业观察(ID:icbank),作者:蒋思莹