本文来自微信公众号:点拾投资(ID:deepinsightapp),作者:谢翔宇,原文标题:《杰瑞米·西格尔教授旷世巨作:1802至今的美股表现》,头图来自:视觉中国

杰瑞米·西格尔教授的《Stock for the long run》(中文翻译叫:股市长线法宝),被看做金融历史上最好的十本著作之一。巴菲特、芒格、李录、张磊等投资大师都在不同场合推荐过这本书。这本书通过详实的数据分析,告诉我们长期投资的重要性,以及股票在长期维度是最好的资产。

有趣的是,这一本如此经典的书籍,在国内投资圈没有获得应有的影响力。今天我们将这本书最经典的第一章做了读书笔记,这一部分讲解了长期回报的确定性,以及短期波动的不确定性,其中对美国1802至1997年股票市场回报做了系统性的梳理。希望本文给大家带来帮助,以下为正文:

曾任通用汽车高级金融经理的John J. Raskob在20世纪20年代的时候曾经有过这么一种看法:

“美国将会迎来一次极大程度的工业扩张。只要挑选一些优秀的普通股并每月固定投资15美元,20年后投资人将拥有超过8万美元的收益。”

这句话被一位记者收录在了一本指南中,文章的标题也是噱头十足,“人人皆富翁”。

似乎是在回应Raskob的观点,文章出版几天后道琼斯指数飙升至历史最高点381.17。然而在7周后,股票市场崩盘了,股价市值在未来的34周内持续地高速蒸发。曾经富得流油的投资者变得一贫如洗,整个经济陷入前所未有的萧条。

当1932年的7月一切噩梦结束,人们也终于有空回过头去秋后算账了。Raskob被批判得狗血淋头:“只有疯子才会认为市场会恒古不变地一直欣欣向荣”。大众一致认为,Raskob愚蠢的看法简直就和那些周期性在华尔街广为传播的狂热言论如出一撤。

对Raskob的鄙夷充满太多的负面情绪,究其观点本身,Raskob罪不至此。做过相关数学计算就会发现:如果一个投资者每月真的给资产组合投资15美元,他享受的迭代复利收益在不到四年内就能超过等量资金购买国债的收益。20年后,他的资产组合收益能达到9000美元。人人皆“富翁”或许不至于,但全员“小康”至少是可以保证的。

Raskob到底是好还是坏,他终究只是历史中的一个过客,重要的是:股票市场在过去一个世纪内的表现均优于其他金融资产,它作为优质长期投资品的地位即使在经过了全面崩盘的洗礼后仍然坚挺着。

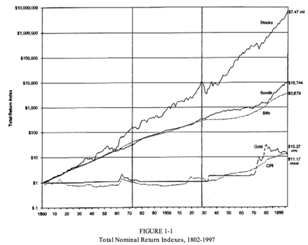

这条结论是有数据支撑的。从下面这张图就能看到,美国从1800年以来,权益投资的收益完全碾压了其他如债券等金融资产,而整体来看,金融大萧条时期不过只造成图表中一个很小的沟壑罢了。

这张图表展现的最惊人的地方在于,假设在1800年,也就是图表的元年,投资了1百万美元到股票市场当中,在大约195年后,这些股票可以变现为7万5千亿美元,占了大约现今美国股票市场股本总值的二分之一!

但这不过是纸上谈兵,因为这份回报是建立在将所有阶段性的收益再次投入到权益投资当中的。如果投资人不花钱消费,单纯赚钱又有什么意义呢?即使是一辈子践行葛朗台作风,其财富也会不可避免地被其后人挥霍,更不要说这个长达195年的投资时长,即使是50年也鲜有人会这么选择。可能也就只有存养老保险金的时候,人们才能够享受相对长期的利滚利。

股票市场就是如此矛盾的存在:它拥有点石成金的权能,而只有禁欲又有耐心的人方能享用。这样的人可谓是少之又少,而且他们大概也不会对股票感兴趣吧。

除开股票之外,债券就是另外一个重要的金融资产了,它保证的是一段时间内,一笔固定的报酬。与股票不同,债券最大的金钱价值白底黑字地由合约条目清晰的写着。除非发行债券的机构违约,不然其价值并不会因为企业的盈利状况而变动。

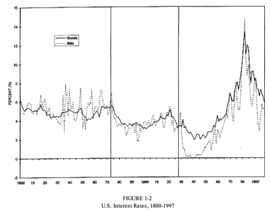

下面这张图是有关长短期债券利率在200年的时间里变化情况的图表。1930年之前二者并没有很突出的变化,而在这之后接连遇上了金融危机以及二战的影响,短期利率一度跌到0%,长期利率也突破史低来到2%。

这种萧瑟的情形一直到1970年左右。受到两位数级别的通货膨胀率(π)的影响,利率(r)又重新冲击到了新的高度。

这并不是一件可喜的事,因为对于一般大众,实际得到的利率(i)并没有变化太多。联邦储蓄银行的主席Paul Volker也因此在1982年开始通过宏观货币政策调控利率以及通货膨胀率。

债券就是如此善变,这告诉我们要时刻警惕,大概也没人想再落入1930年的债券陷阱中去了。

在二战刚结束那会儿,世界范围内的物价水平经历了不断的起伏,几乎是又回到了将近150年前的水平。在这之后,物价开始了到现在长达50年的暴涨,本质上是由于货币发生了根本性的改变。

这个变化就是金本位制到纸币本位制的转变。以黄金为基础的时代,货币发行量受到极大的制约,而纸币流通的时代,法律上没有了约束,一切全由中央银行一手把握。自然,持续的货币大规模发行导致了不断的通货膨胀以及上行的物价。

有些吓人的物价上涨率似乎在暗示着这一转变也并不多么尽人意,但这一选择是有其考量所在的。金本位制最大的问题就是在面临金融危机的时候,没有办法通过宏观调控货币政策等来规避,而以纸币为基础则不至于让人陷入无计可施的境地。

“以稳定性换稳定性”足以概括制度变迁的核心思想。

有意思的是,即使纸币本位制要牺牲物价的快速增长,保存良好的19世纪纸币放在今天的市场,其价值却远远超过了它的面值,甚至有些比等量的黄金还要贵。

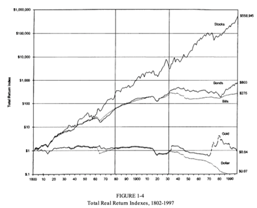

提到了通货膨胀率,就不得不提到另一个概念,购买力,也就是所谓在去掉了物价上涨的影响后,实际的收益变化。

不难看出,权益投资的收益再次毫无悬念地摘得桂冠,同时在众多金融资产当中,它的上升趋势稳定性也是最好的。

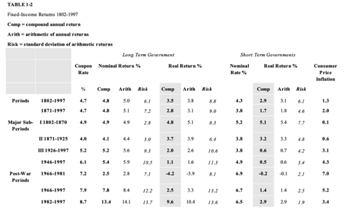

更为具体的历史权益投资年收益可以参考下表,左边标注不同的年份划分,有阴影的部分代表着实际的复合年均收益率,也是我们需要关注的。

权益投资在过去195年内的总体表现位于第一行,其平均实际收益能够达到7%左右。

如果将目光放在标有罗马数字I、II、III的第三四五行,它以70年为界限划分了三个年份集体。可以看到,这三者年均实际收益惊人地相近,分别问7%,6.6%与7.2%。

这充分说明了权益市场长期波动率的出色。这种特性,也就是所谓的均值回归(mean reversion),保证了长线权益投资收益的稳定。

相对短期的情况也反映在了上图的后三行。不难看出,当把之前适用于长期的理论套用在短期时,这肯定是行不通的。短期股票市场受到牛熊市的影响过于强烈,而对于长期来说,牛熊市不过是在其持续增长的直线上刻下了一个个凹凸不平的缺口罢了。

固定收益资产更加倒霉,它始终都被股票压一头。

同样看阴影部分的复合实际收益,靠左的阴影部分是长期债券,而靠右的则是短期债券的情况。无论是从长短期的收益还是波动来看,其均直观地不如股票的表现优秀。固收资产的春天也只在1830年至1860年昙花一现,在这30年间收益超过了股票,而在其后被股票压得抬不起头。

如果拿距今往前70多年的数据算倍增时间,就会发现投资固收资产需要40年的时间让资产翻倍,而这放在股票只需要10年。

更可笑的是,在二战后物价飞涨的时代,股票投资的收益能够超过通货膨胀带来的价值损失,得到实际收益,而投资固定收益资产甚至没有办法弥补这一损失。

当然这也是必然的,因为当通货膨胀率高于债券利率了之后,二者相减,投资者的收益必然是负数,而当年那些不幸的债券投资者显然没有意识到这一点。

当年过高的通货膨胀增长率带来的一个副产物,就是现今长期债券持有人都能享有的巨额通货膨胀溢价的额外补偿金。对于短期债券,这一部分补偿金叫做权益风险溢价。

但如果完全是由过高的通货膨胀率导致的,那么这也是很匪夷所思的。因为这无法解释为何短期固定收益资产的收益远没有同期的长期来得高。要知道,短期固收资产的利率会随着人们对于物价的预期而变化。

为了回应这个问题,另一种解释将1930年代的金融危机的作用纳入其中。股票崩盘后,一部分投资者自然而然就被分流到了固收市场,而在险象丛生的大环境下人们对于危机的敏感程度极大幅度提升,最终导致了长短期债券收益的下行。

与此同时不可忽视的是,在19世纪一度高度分离的短期货物市场,竟摇身一变,成了流动性最强的市场。短期固收资产比起其他资产能够满足更多信托以及法律上的规范要求,但其服务溢价的收益对投资者而言就没那么出众了。

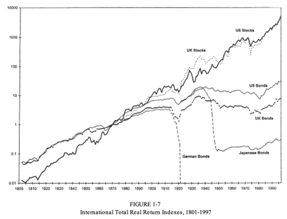

综上,得以体现一个结论:股票市场相较固定收益资产是一个更好的选择。讨论的范畴只针对美国,但是这条结论在世界范围内都具有普遍性。

1947年左右的日德两位难兄难弟因为在二战之中落败,经济受到不可避免的创伤,股票市场收益大跌,而日本一度维持在0收益的位置。而在1975年左右的集体下行是由英国过度的通货膨胀、政治上的混乱以及工人的罢工综合导致的,其对世界范围内也有一定影响。除开这两个较为极端的例子,全世界的股票都是按照一个增长的大趋势来走的。

再来看同期债券的情况,为了方便对比在图中也放入了同期英美股票市场的折线图。

可谓是一派萧瑟的情形。

日德依旧值得拿出来单独说事。日本战后物价足足翻了90倍,而德国更为夸张,政府发行的新马克一单位相当于一万亿单位的旧马克,所有固定收益资产价值几乎归零,而权益投资得益于其代表土地和资本所得权的本质,完美地规避了栽头向下的命运

综上,权益投资的优异性不言而喻。在美国过去200年的历史中,它表现出了无与伦比的持续增长,且年均回报率也高达7%。在世界范围内,权益投资也同样展现着它别样出色的一面。

股票市场的持续增长性以及长期稳定性,虽然显著,但却并没有被人们钻研得很透彻。权益投资的回报自然是依赖于经济,生产力以及风险承担能力,但同时它能够创造价值的能力,究其根本还是靠着企业出色的管理、政治风气稳定、完善的财产所有权保护法以及在竞争市场不得不对顾客提供价值的必要性。

政治或金融风波会波及股票,把它从稳定的长期轨道上拽下来,但市场的包容弹性又会把它扶回正轨。这或许也就是为什么股票能够凌驾于极端的政体、经济体变化以及社会巨大变革之上,持续地影响世界将近2个世纪之久的原因所在吧。

权益投资的高回报或许从某种程度上要归功于世界范围内自由市场经济的普及,可谁又能在三五十年前就预料到现今市场导向性经济的繁荣昌盛呢?虽然今日的无双地位无法保证明日的安稳,但权益股票近期稳健的价格或许暗示着资本主义的黄金时代正要来临。

如果资本主义明日真的迎来灾难,到头来其实也无法保证哪种资产最保值,亦或许没有一个资产能够幸免于难。如果真的指望从历史中学到点什么,那前面所论述的能指引我们的只有一个结论:在极端时刻,宁可指望股票,也不要对国债怀揣希望。

本文来自微信公众号:点拾投资(ID:deepinsightapp),作者:谢翔宇