本文来自微信公众号:看透音乐(ID:ipod_time),作者:卓一、一萌,题图来自:视觉中国

5月26日,网易云音乐向港交所提交的招股书,宣告了此前上市传言成真。

不过,在与网易云音乐前员工、投资人士和音乐从业者的交流时,我们发现,传言中的330港币的最高发行价,显然超出了各方预期。

这个价格是怎么算的?网易云音乐到底配不配?在过去的两个月,我们围绕网易云音乐,走访了包括前员工、从业者和音乐人在内的各方人士,对照招股书,拆解其业务逻辑,来看看8岁的网易云音乐究竟价值几何,风险何在。

1. 中高层变动,团队离心

网易云音乐的闪光,很大程度上得益于其专业的团队,但在过去几年,原有高管团队渐次离职或离开决策岗位——

2018~2019年,网易云音乐从外部挖来的资深中高层,都在一年左右的时间闪退,有平台运营负责人,也有行业内资深的商业化产品负责人。

2019年,产品副总裁王诗沐离职;2021年初,市场副总裁李茵离职。正是这两名高管,打造出网易云音乐产品和品牌的良好口碑。而最初网易云音乐的负责人王磊,辗转几处后已在腾讯音乐人担任总经理。

最近有各方渠道传出内容副总裁丁博也将离职的消息。不过,5月25日,丁博到杭州出差,可能是当天谈妥了被留下来。在26日提交的招股书中,丁博作为内容副总裁在列,前CEO朱一闻降职为高级副总裁,二人均未进入公司董事会。

经历核心高管与大批中高层的洗牌后,网易云音乐内部团队已有些人心涣散。导致有合作厂牌负责人开始质疑这家公司“到底是有大变动还是要黄了”,他们告诉笔者,最近对接的基层都是一天一个计划,总在变;领导的态度也很消极,有的对合作不上心,有的说要找地方跳槽。

内部人心浮动如此,前员工看到IPO估值和330元最高发行价觉得不可思议,也是理所当然。

面对核心人才的流失,与传闻中的“养老”文化,网易云音乐是否还能吸引和留住市场上的尖端人才?这是否会影响到其后续产品和品牌的想象力?

这还只是人事和工作氛围的变化,更多的,是商业模式、产品等层面的挑战。

2. 关联交易,输血不停

招股书还揭示了前两大股东网易和阿里巴巴的一些输血细节。

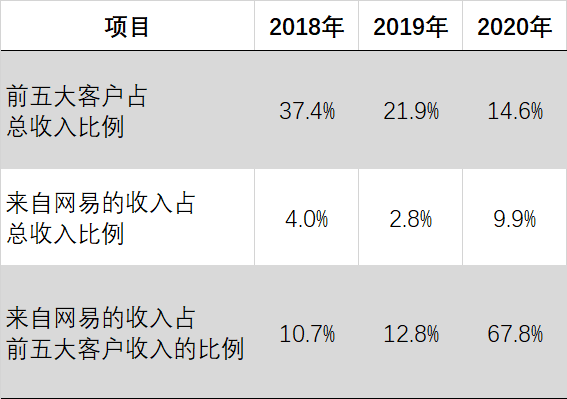

网易云音乐有大量广告收入来自母公司网易。数据显示,网易公司是网易云音乐近三年来的前五大客户,2020年甚至是第一大客户。

数据来源丨网易云音乐招股书第144页

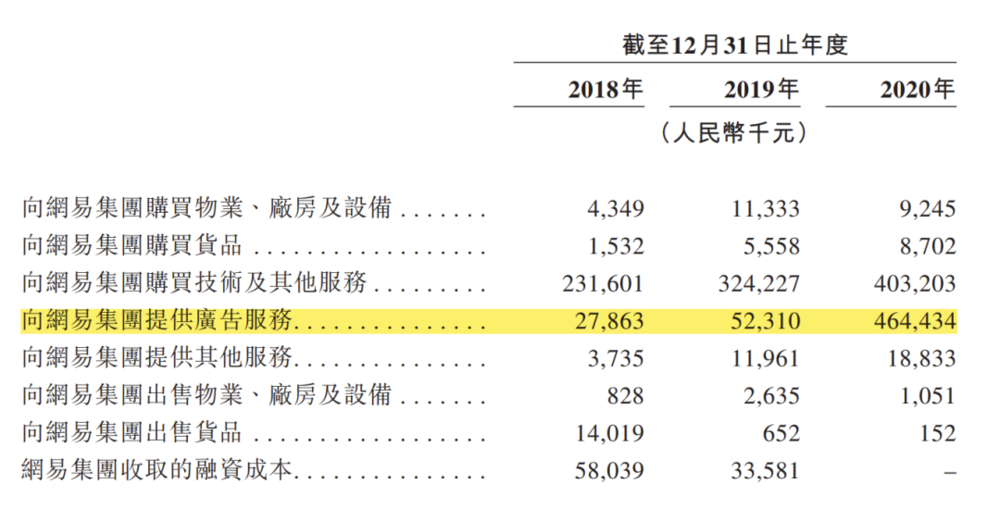

数据来源丨网易云音乐招股书第254页

对网易云音乐来说,网易扮演的角色绝不止是投放广告这么简单,它还是网易云音乐的代理商之一。招股书显示,网易云音乐子公司“乐读”,使用网易传媒有限公司作为其独家代理商(招股书136页),网易云音乐的大部分收入都来自“乐读”(招股书154页)。

假设网易云音乐完全独立,网易公司作为广告主的投放规模是否可持续?网易传媒作为“乐读”独家代理商带来的渠道收入,在后续是否有保证?

除了大股东网易外,给网易云音乐输血的,还有二股东阿里巴巴。

阿里巴巴和云锋基金于2019年投资网易云音乐,给后者带来的好处显而易见——2020年,网易云音乐新增大批付费会员。官方解释称,2020年开始与其它平台合作,“利用联合会员套餐,以折扣价出售会员订阅”。理论上,在过去一年,所有阿里88VIP会员都可不再付费,即直接获得网易云音乐黑胶会员资格,这导致其2020年单用户付费数据创下三年来最低(2018年为8.9元,2019年为9.3元,2020年则降至8.4元,招股书239页)。

网易云音乐在招股书中承诺,其在线音乐的付费率将从2020年的8.8%增至2025年的27%(招股书99页),但以当前拉新渠道的能量,很难撑起如此高速的增长。

被网易和阿里巴巴两大股东奶着,数据尚且如此,若网易云音乐真的独立出来,造血能力又是何等水准,已不难想象。

3. 版权:没有那么乐观

诞生于2013年的网易云音乐很幸运,因为它赶上了中国4G的起步阶段和移动互联网的高速发展阶段,正是大施拳脚的好时机;但它也很不幸,在它诞生一年多后的2015年7月,就遭遇了中国音乐流媒体行业最残酷的版权战争。丁磊对飙升的版权价格颇为不满,多次在财报电话会上讨伐版权价格过高,俨然以“版权战受害者”自居,但事实并非完全如此。

2015年~2017年,在版权战第一线的从来就不是网易云音乐,而是QQ音乐、海洋音乐和阿里音乐(QQ音乐与海洋音乐已合并为腾讯音乐)。在多米音乐、阿里音乐旗下的虾米音乐等因版权倒下后,收获其用户乃至资深员工,并成为“行业第二”的,正是网易云音乐。

在2017年的环球音乐版权争夺战中,网易云音乐曾是最有力的竞争对手之一。业内传闻称,丁磊亲自飞到美国,和环球谈判购买版权事宜。在这份占全球音乐市场份额25%的版权曲库旁落之后,落败的NBA(当时业内对网易云音乐、百度音乐、阿里音乐联盟的简称),不得不面临严峻挑战,但不到半年,事情就有了转机——

2017年9月,国家版权局就约谈头部唱片公司,要求停止独家授权,停止推高版权价格。到2021年4月,环球、索尼、华纳三大唱片公司都实现了“非独”授权。也正因如此,网易云音乐才能把6000万首曲库规模写进招股书。

想要过得好,版权少不了。手握6000万版权的网易云音乐,依然面临两个问题。

一个是难以破解的“核心曲库”:就是那些数量不多,但播放量巨大且体现长尾效应的核心曲库,如果音乐平台没有这些核心曲库的版权,那么即便它买下市面上再多的曲库资源,依然会被用户放弃。到目前为止,网易云音乐依然没有拿到很多热门和经典流行歌曲的版权,这是用户不断吐槽“歌单变灰”的最根本症结。

另一个是版权与收入倒挂难题:流媒体音乐平台花大价钱,甚至付出了股权的代价(买下版权的同时,网易云音乐向华研音乐付出0.23%的股权,向BMG付出0.69%的股权,见招股书106页),通过支付现金和股权来“租曲库”拉新。

但这种方式的变现效率过低,收支难以平衡。招股书显示,2020年,网易云音乐内容服务成本高达47.87亿元,在线音乐收入则只有26.22亿元(招股书226~227页),会员订阅比例为8%(招股书99页),由此产生的收入更是低至16.03亿元(招股书227页)。

网易云音乐还承诺,在5年内将会员订阅比例提升至27%(招股书99页),这种增速在国内没有先例。理论上,通过不断削减免费音乐比例,有可能实现付费率超高增速,但非常容易遭遇反噬——免费曲库规模已屡遭诟病,再想通过削减免费曲库提升付费率,原有用户不流失,就算不错了。

6月1日,在北京召开的“2021中国网络版权保护与发展大会”上,网易CEO丁磊发言,其中表明了两个立场:第一,需要重新审视唱片工业时代的版权分配机制,在当下的数字媒体环境沿用是否还合适?第二,重估版权的定价。

显然,网易云音乐希望目前高昂的版权价格回归到合理的区间,这也是整个行业所面临的问题。但实际情况是,对网易云音乐真正有利的环境,并不是版权的价格足够低,而是在网易云音乐可承受的范围内,依然能成为新入局者的壁垒。

如果阿里巴巴、百度都因版权降价而返场,以及虎视眈眈的App工厂字节跳动,都正式杀进音乐流媒体来竞争,网易云音乐的市场占有率会再次被侵蚀,甚至跌落至二线。所以,版权价格太低对网易云音乐也并不是好事。

因此,网易云音乐还是要回到“如何开发版权价值”的永恒难题上。眼下的选择并不多:如果说“核心曲库”可以通过“个性化推荐”来勉强应对,那么入不敷出的版权“倒挂难题”就只好通过“社交娱乐”来弥补。

4. “音乐+社交”真的可行吗?

实际上,从2019年开始,网易云音乐就为了解决“版权倒挂”问题努力做营收,推出社交娱乐业务,先后上线云村、云圈、LOOK直播、音街、心遇等功能或App,但都未成气候,无法像酷狗直播和全民K歌那样创造利润填补版权的亏空。

网易云音乐的“社交娱乐”策略之所以难于破局,原因在于——

第一,网易云音乐的社交娱乐产品推出太晚。酷狗直播(原繁星直播)上线于2012年,全民K歌上线于2014年;到2019年,二者均成为各自领域的头部玩家。

在线K歌是典型的“音乐+社交”衍生型业务,唱吧App、腾讯音乐旗下的全民K歌App,加上网易云音乐2020年推出的音街App,都属于这个赛道,但音街App至今还未能有足够的声量,用户和营收数据更无法为网易云音乐的报表做贡献。

第二,尽管网易云音乐的评论区相当热闹,但数据存疑,很多歌曲的评论区,几页后的评论和歌曲、歌手本身都没有关系。笔者从数据维护的供应商处获知,网易云音乐的评论刷单价格很便宜:“我们的历史最低价格是5.5元/100条评论。”

对用户来说,他们可以一连刷好几个小时的短视频,却很难浏览好几个小时的音乐评论。网易云音乐的评论区,就像是音频帖的BBS,黏住用户本身就是挑战,想在评论区插入广告变现,未免太辛苦。

第三,做社交娱乐,却缺乏腾讯那么坚固的社交基础。酷狗直播和全民K歌可以依靠QQ和微信等天然纽带提高业务天花板,网易云音乐却不行,毕竟,网易连易信都没做好。

总之,在音乐App里增加社交功能入口,并不能自动变成“音乐第一社区”。网易云音乐的“音乐+社交”版图,本身无法商业化,又无法与可商业化的业务构成强关联,所以难于定价,这里的社交故事,依然是音乐流媒体的镜花水月。

5. 音乐人计划的喜与忧

面对版权困境,行业一度找到了不错的解决办法:独立音乐人。

根据5月17日腾讯音乐(TME.US)发布的2021年Q1最新财报,腾讯音乐已签约超过20万音乐人,而网易云音乐的音乐人入驻量已超过23万。

而事实上,网易云音乐的确曾更关注独立音乐。

在独立音乐高速成长的窗口期,网易云音乐曾扶植起一批新生代音乐人(隔壁老樊、颜人中等),也签下了大量音乐人的独家版权。2019年初,网易云音乐签下独立音乐人花粥的独家版权,因《出山》的爆发,巅峰期每天为平台带来百万级的搜索;2020年12月,万能青年旅店“十年磨一剑”的第二张专辑《冀西南林路行》在网易云音乐独家发行,销售额突破1200万元,创下独立音乐人数字专辑的新纪录。

独立音乐人的授权曲库,是值得珍视的内容财富。今年,Spotify 联合负责人 Jeremy Erlich 曾宣称,“Spotify 每天上传的新歌超过6万首,预计今年新增曲库会在2200万首左右”。网易云音乐在招股书中也表明,已入驻的独立音乐人已超过23万,新增独立作品也会在百万级以上。

囤积的头部独立音乐人和前期签约的大量独立音乐人版权,也是网易云音乐的“独家”优势所在。这些独家内容的受众正在从“小众”走向“分众”,并形成规模——推广独立音乐人及其作品的过程,就是平台提升媒体价值和市值空间的过程。网易云音乐完全有机会成为音乐人和用户沟通的重要媒介,也完全有机会在该领域突破版权与收入的倒挂问题。

而这也正是阿里巴巴、百度投资网易云音乐的重要原因之一,也是网易目前与字节跳动沟通出售音乐业务的重要筹码。

不过,音乐人策略也并非无懈可击。

要么是网易云音乐自己“作”出来的——网易云音乐曾推出过针对音乐人的“霸王条款”,因多次更改音乐人版权协议,对音乐人的版权结算同时存在不同的结算规则,被“不公平”对待的音乐人,以及对报表质疑的版权方,到期后会有不再续约的风险。

要么是行业难题——很多音乐人和版权机构,愿意把音乐免费授权给抖音、快手等平台。因为对更多成长中的音乐人而言,把作品推向给更多用户,意味着更大名气、更多演出和代言机会,这远比月度结算的少量版税更有价值。

6. 股价该怎么评估?

2017年~2019年,网易云音乐共完成三轮融资,金额共计13.5亿美元。最近的B2轮融资发生在2019年9月,领投方为阿里巴巴,彼时报道称投资规模7亿美元,估值为70亿美元(约543.3亿港币),与上一轮估值相比翻了一倍。

界面新闻称,此次网易云音乐IPO预发售的新股占总股本10%,最高发行价定为330港元/股,计划募资70.36亿港元,对应估值是704亿港元,约合90亿美元。

新的价格是基于腾讯音乐(TME.US)的市值而来。不过,想要和腾讯音乐谈“对标”,先看看业务结构和收入结构。

业务结构方面,想对标腾讯音乐,网易云音乐的产品矩阵除了播放器,K歌必须具备唱吧App(对标全民K歌)的量级,直播业务必须具备陌陌(MOMO.US)(对标酷狗直播)的量级,并补充商用音乐业务(对标爱听卓乐)才行。

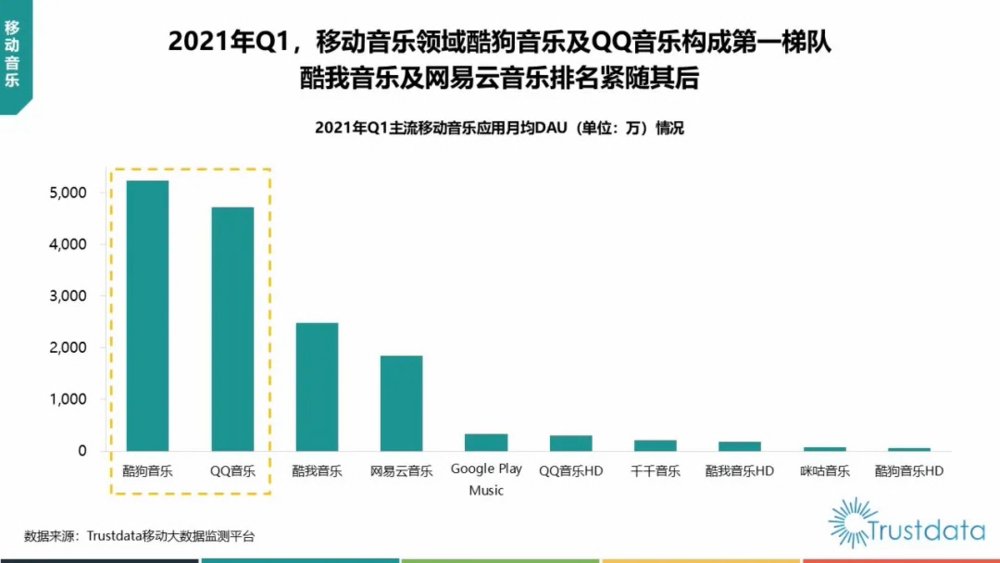

就目前来看,网易云音乐自身最强的音乐流媒体业务,已是行业第二,但以单体对比,其数据也并不及酷狗音乐和QQ音乐,遑论其他。

营收结构方面,其业务的核心成本与腾讯音乐相近,收入结构却相差甚远。腾讯音乐的营收和利润主体是来自社交娱乐业务,而网易云音乐的社交业务仍停留在概念阶段,无法成为收入支柱。

整体上,腾讯音乐的业务矩阵已从流媒体发展成复合的娱乐生态,而网易云音乐的用户与收入核心依然还集中在以流媒体为核心的单体App上。

另一个对标就是B站(BILI.US)。在招股书中,网易云音乐也称自身月活用户的89%为90年以后出生的新生代。但对标B站,也有两个难题待解。

第一,视频化的B站,涉猎内容的领域更加广泛,能够从综艺、影视、动漫等更多维度为年轻人提供多样化娱乐服务,网易云音乐的所有故事都围绕音乐展开,过于单一。

第二,网易云音乐聚集了大量有消费意愿的年轻人,但他们不爱为音乐花更多的钱。为什么?

虽然音乐消费会“分层”,但用户愿为“好听的音乐”付费的逻辑永远不变。而周杰伦、五月天等音乐人的优秀作品,往往产生于华语音乐的鼎盛时期(1990~2010年间),不仅陪伴80后的青春期,而且构成了华语音乐的核心版权库。

新媒体都惯性讨好年轻人,但过度强调90后或00后的消费意愿,华语音乐核心曲库主力消费者80后,则有意无意地被忽视。忽视80后和他们喜爱的音乐,无疑将流失大量的“高净值”用户。

总之,网易云音乐招股书最尴尬的地方就是:核心业务并不强,新业务又流于概念。要对标腾讯音乐,未免有高攀之嫌;要对标B站,又不够全能。

网易云音乐要突破眼下局面的关键性质变节点,可能来自以下两个方面:

第一,是ARPU值(每用户平均收入)的提升。虽整体用户数量与“行业第一”的腾讯音乐相差甚远,但月活破亿的用户规模,已具备充足的商业化空间,即“家有空田未种地,何必跑马再去圈”。再叫板三大唱片,或者争取头部版权,也仅仅是在拉新,不提升用户的消费,就解决不了根本问题。

第二,提高广告收入,提升网易公司关联交易之外的营收,使其广告体系具备说服力。

在招股书中网易云音乐的业务描述多处“模仿”腾讯音乐,可能是希望以高市值公司的对标寻求高估值;但市场和用户想看到的,其实是网易云音乐走出一条和腾讯音乐不同的路子。

很遗憾,让他们失望了。

7. 最后

看了这么多,你也许还想知道——

为什么要关注网易云音乐上市?

互联网音乐曾出现过“八大平台”的繁荣局面,但如今要么合并,要么退场。在移动互联网浪潮播撒的种子中,网易云音乐可能会是流媒体音乐领域结出的最后果实。

如果说网易云音乐以特立独行的气质赢得用户青睐,那么,IPO则意味着其发展已进入悬疑期:普通消费者的“情怀逻辑”在二级市场行得通吗?

IPO招股书的意义,只是“情怀闯关”那么简单吗?

网易云音乐递交招股书,表面是冲刺上市,实际上求生信号若隐若现——对外试探资本市场,同时试图提高与字节跳动等潜在买家的博弈筹码;对内提振士气,经历一轮高管的洗牌之后,需要一次激励来聚拢人心。

如果IPO成功,拿融到的钱继续加注内容投入以拉新和维持用户,基于目前的业务体系,争取更多的用户,亏损也就会越多。因此重复上市前的动作,意义已经不大,市值也难有突破。

对用户和音乐从业者来说,网易云音乐冲击上市是否能成功,已经不重要,因为无论怎么拿钱,都只是续命,未来出路仍在于变卖。能促使我们重新审视网易云音乐的产品规模,审视其业务逻辑,并进行价值重估,就是这份招股书的全部意义。

在短视频的冲击下,还在原有逻辑里打转的音乐流媒体平台,正在失去制造和定义热门歌曲的权力。诸多行业都被短视频抢夺了用户注意力,音乐行业也在尽力坚守阵地。

在线音乐行业夺回话语权,以及重新引领流行文化,需要的正是“创新”。4月15日,腾讯音乐宣布调整组织架构,新CEO梁柱上任;5月16日,QQ音乐业务线两位负责人发生轮换。从目前的信息来看,新的管理班子格外关注创新。若网易云音乐安于在行业第一后边亦步亦趋,那么探索出新模式,引领音乐行业变革的,恐怕就没有网易云音乐什么事儿了。

跟随者只配不那么幸福地活着。

本文来自微信公众号:看透音乐(ID:ipod_time),作者:卓一、一萌