本文来自微信公众号:美港商业评论(ID:gh_6fc96fe1a218),作者:wang,原文标题:《用户逼近天花板?看快手增长的底色》,头图来自:视觉中国

快手本周发布了2021年的一季报。整个财报,从用户到营收,都比较逊色。MAU5.2亿,同比只增长了5%,收入170亿,增长37%。亮点主要是广告和电商的高速增长,如何看快手的三架收入马车?

一、高峰已过,直播打赏顶到天花板

2021年第一季度,快手应用的直播平均月付费用户为5240万,环比只增长了3.1%。直播付费人数最高的一个季度,出现在2020年初的疫情时候,彼时付费用户高达6700万。

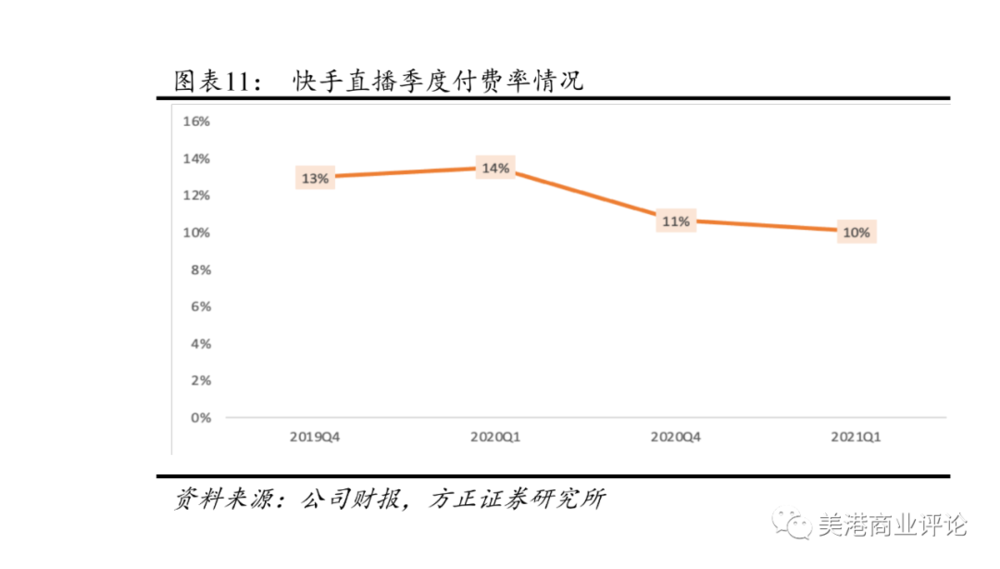

按照5.2亿MAU算,快手的打赏付费率为10%左右。但是打赏的用户规模已经到达天花板。为什么?因为MAU已经到瓶颈了。2020年疫情期间,快手的MAU为4.95亿,这一年下来,用户涨了2500万,付费人数还下降了1500万。

再看付费率,从高峰期的14%,掉到了这季度的10%。

这里插一段:如果快手不拉来新用户作为对冲,只靠存量的老用户,付费的直播人数,下降的幅度远远高于1500万。

所以,当新增用户到顶的时候,存量的付费用户,持续下降的趋势不可挡。付费不会立马掉完,但是长期就是这么个情况。看看陌陌的付费用户/MAU,再看看股价,你会知道为什么陌陌只有8倍PE。市值28亿美金,账上现金就20亿了。如果扣除现金,陌陌赚钱的直播业务,只估值7~8亿美金。而目前的陌陌,一年还能赚3亿多美金。

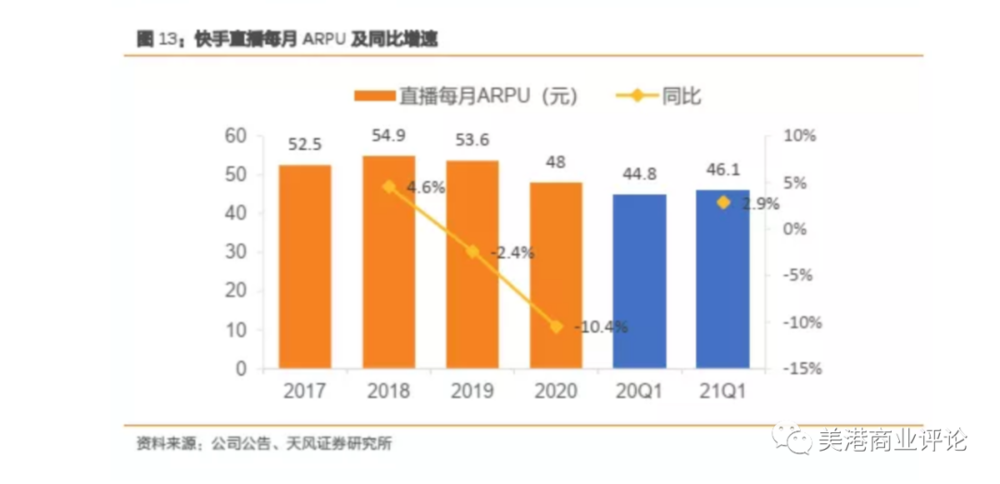

除了用户付费规模的到顶,直播每月的ARPU也持续下降。

2021年第一季度,快手的直播每月ARPU为46.1元,只比2020年同期的44.8元,增长2.9%。最高峰时期是2018年的54.9元。下面的柱形图,也显示出:快手的直播打赏和付费用户早已过了高峰时期。

直播打赏为什么会到尽头?

陌陌、映客,是直播打赏的行业中,值得借鉴的两家公司。陌陌最高峰时候,是2018年,当年归母净利润大约35亿人民币。如果按照用户数去推导:快手的MAU是陌陌的5倍,理论直播打赏空间还有4~5倍。但是数据上,快手的直播打赏,现在一年200亿就到顶了(陌陌一年120亿),为什么?

付费用户价值,本身低于陌陌这类型的产品。陌陌的这个收入体量,是建立在只有几百万付费用户的基础上。本身付费用户ARPU,是快手的数倍。而造成这一结果的原因,我觉得是产品的差异。陌陌的场景,人的付费意愿和冲动性更强。

快手的直播打赏,可以做出广度,但是无法靠广度做出持续性的增长(因为MAU到天花板了)。快手和抖音,凭借自身巨大的用户量,把打赏这一模式,做了大众教育和普惠。但是目前来看,46块钱,就是快手的用户单月打赏上限了。

MAU个位数增长、打赏付费用户下降、打赏ARPU下降、直播打赏收入下降,说快手的直播打赏到天花板,冤枉吗?

二、增长接力棒:信息流广告成色几何?

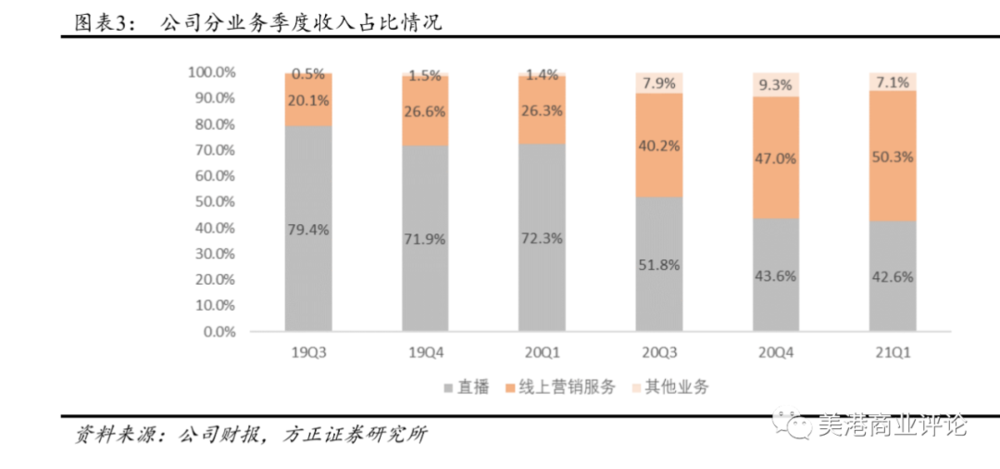

直播打赏碰到天花板,在线营销广告,是快手不得不发力的第二赛道。快手线上营销服务收入(主要是信息流广告),这个Q的收入和增速,确实闪亮。我觉得是几个版块里,表现最好的。

信息流这块,目前看远远未到天花板。但一对比抖音,快手的产品性质,就会凸显出在信息流上的一些劣势。具体还是表现在这个计算公式里:收入=DAU*人均Feeds*Ad load*Ad price。

和抖音比,快手最大的两个劣势是人均Feeds和Ad load。因为快手和抖音比,私域权重占比大。所以导致了用户在快手的时长,除了“发现页”和“同城”,还会花不少时间在“关注页”上。这就导致了虽然用户时长很高,但是快手的人均Feeds低于抖音。这直接导致了Ad load上不去。同样数量下的Feeds,抖音的Ad load,比快手高。抖音和字节没有上市,没有精确数据。但私下求证了好几个朋友,抖音的广告收入,一季度大约比快手的高出50%。

所以,虽然快手时长是上来了,但是用户的99分钟里,有很大的时间是消耗在私域的关注页,也就导致Ad load无法像抖音那样呈现整条视频广告,而是一个电线杆上的小纸条。这样,用户的体验就会特别糟糕。

而抖音,就不存在这个情况。而是你一刷,就是一个短视频广告。看起来,像是一条内容,你不喜欢滑过即可。所以,从内容和产品上,虽然抖音是中心化的内容和推荐,私域的权重也比快手低,但是抖音在“推荐”页做的更好。用户使用抖音,并不会考虑这个产品是“去中心化”还是“中心化”,而是使用的“爽不爽”。

如果说快手让“老铁”拥抱生活更紧了,抖音则是让用户“更爽”、“更美好”。内容推荐爽、顺带刷两条广告也能接受。所以,在信息流广告上,即使抖音的时长,比快手的99分钟低,Feeds的量、广告的收入还能做到比快手高。

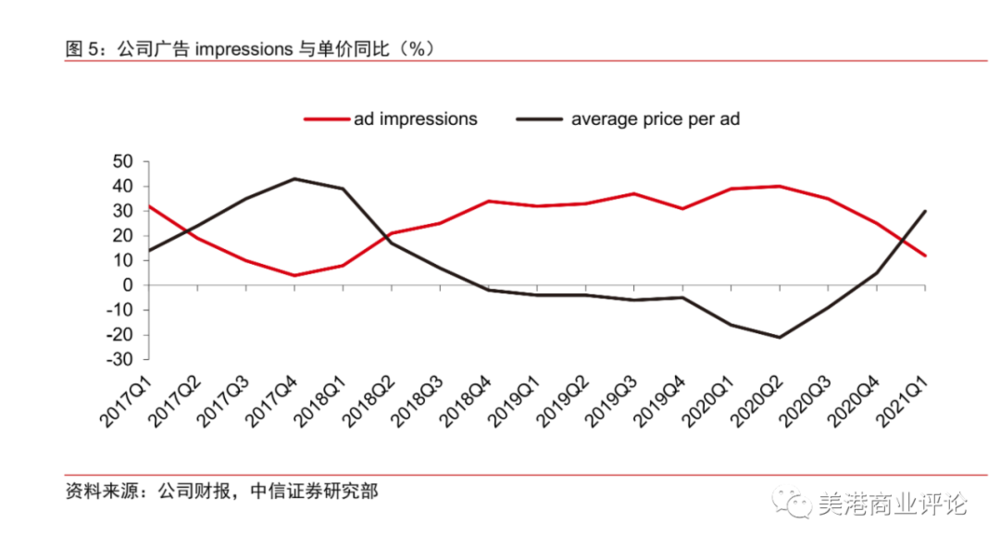

而Ad Price,快手短期就不要想提高了。因为效果广告,竞争极其充分。而任何一个广告平台,除非你可以达到垄断地位,不然很难有持续提价空间。下图的Facebook广告,就是很好的例子。过去四年,Ad impressions基本保持不变,但是 average price per ad刚结束两年的下降期。涨价的原因,还是因为疫情期间,广告主投放数量的增长。

所以,再次回到公式:收入=DAU*人均Feeds*Ad load*Ad price

作为快手增长的接力棒,信息流广告的成色,虽然这个季度仍然保持了高增长,但是在DAU、Ad price上,已经直接到顶上了。目前只能靠人均Feeds和Ad load。所以,我们看到公司开支了很大的市场费用在内容上,包括拿下CBA的版权和赛事直播。还有在各个垂直频道的发力,快手对外也是这样宣称的:

“第一季度,我们成为中国男子篮球职业联赛(“CBA”),中国最顶级男子篮球职业联赛的官方直播及短视频平台。”

“特别是我们持续努力扩展更多和更精细的内容垂类,例如本地生活及体育。本地生活侧,我们不仅提供吃喝玩乐等传统本地生活内容,得益于我们基于信任的内容社区和社交平台,我们的内容同样可覆盖需要用户做出更重大决策的本地生活服务,例如旅行、购房和买车。”

但就内容的丰富度来说,当前的快手还远远谈不上多。

尤其在很多垂直类目。比如体育,目前最大的体育直播平台是腾讯体育,在体育短视频消费上,微博是目前最大的内容平台。微博还购买了NBA的短视频版权。而购房、买车这种重决策,基本是专业垂直公司的天下,比如汽车之家、贝壳等。而短视频的内容形态,也不支持这种大件的重决策。

所以,快手作为一个内容和类社区的短视频产品,到今天,虽然MAU涨到了5.2亿、用户看上去出圈了,但是内容并没有出圈、破圈。内容的构成,并没有成为一个“超级App”。用个比较简单的逻辑:你不会想到找XX内容,就去快手。而Slogan:“快手,拥抱每一种生活”,显得极其空洞和不接地气。

内容供给端的掣肘,反映到ad端,是互为一体的。而按照增长接力棒的逻辑,一个持续成长的互联网公司,必须寻找第二、第三增长引擎。快手的信息流广告,目前从数据上,是替代直播,成为了第二增长引擎。但是这个引擎的底色,别说和Facebook比,甚至都不如靠信息流广告变现的抖音。如果Facebook打100分,抖音打90分,快手最多打70分。

三、直播电商,赛道长、但雪太薄

直播带货,是快手的第三大业务收入。一个季度1200亿左右的GMV,12亿的收入,take rate (成单率)费大约1%。从数据上,快手电商这个规模是不错的。但是我想说几个看法:

直播带货,对打赏具有天然的挤压。直播打赏的收入,上文论证已到天花板了。天花板包括付费用户规模、ARPU。而快手打赏的ARPU持续下降,其实已经说明了:带货对打赏具有一定的替代和挤压。正常思考:一个用户,以前喜欢看主播,没事打赏几块钱。现在没事逛到辛巴、初瑞雪的直播间,同样也有“吹拉弹唱”。这里不用打赏,直接点小黄车下单就行。

和抖音比,快手的电商带货雪薄。快手的直播电商类目,具体行业占比,没有详细数据。但是从take rate (成单率)上看,快手只有1%。1000亿的GMV,快手只有10亿元的收入。这意味着,虽然交易额大,但这些流水,商家本身的毛利率、净利润率并不高。比如卖指甲剪的、菜刀的、9.9首饰的。

这和抖音提的“兴趣电商”,正好相反。抖音切的类目,看起来毛利更高、更不容易比价,而快手的电商,在变现效率上,特别低。用投资上的话叫:赛道长,但是雪薄。

我们假设快手电商的增长,明年到1万亿元,take rate (成单率)不变,也就100亿的收入,即使提高到1.5%,也只有150亿的收入。而信息流广告,一个季度就将近100亿的元。至少短期内,直播带货很难成为快手的新收入引擎。只能算作增长迅猛的新业务。离成为主营支柱,目前看为时尚早。

总结,快手目前的三大业务板块:直播打赏、线上营销、直播电商,直播打赏作为原来的最大增长引擎,已经下滑。可以说,这块的估值,直接对标成熟的陌陌、映客估值。一年200亿的收入,按25%的净利润率,也就50亿利润:即6亿美金利润,给8倍PE,才50亿美金。

所以,最重要的业务还是广告。如果广告能做到1000亿收入,20%的净利润率,200亿利润。即30亿美金利润,给10倍PE,300亿美金。

直播电商,目前上限,我觉得就是1万的GMV,1%的take rate (成单率),100亿收入。按PS估值的话,5~10倍PS,500~1000亿元。100~200亿美金。

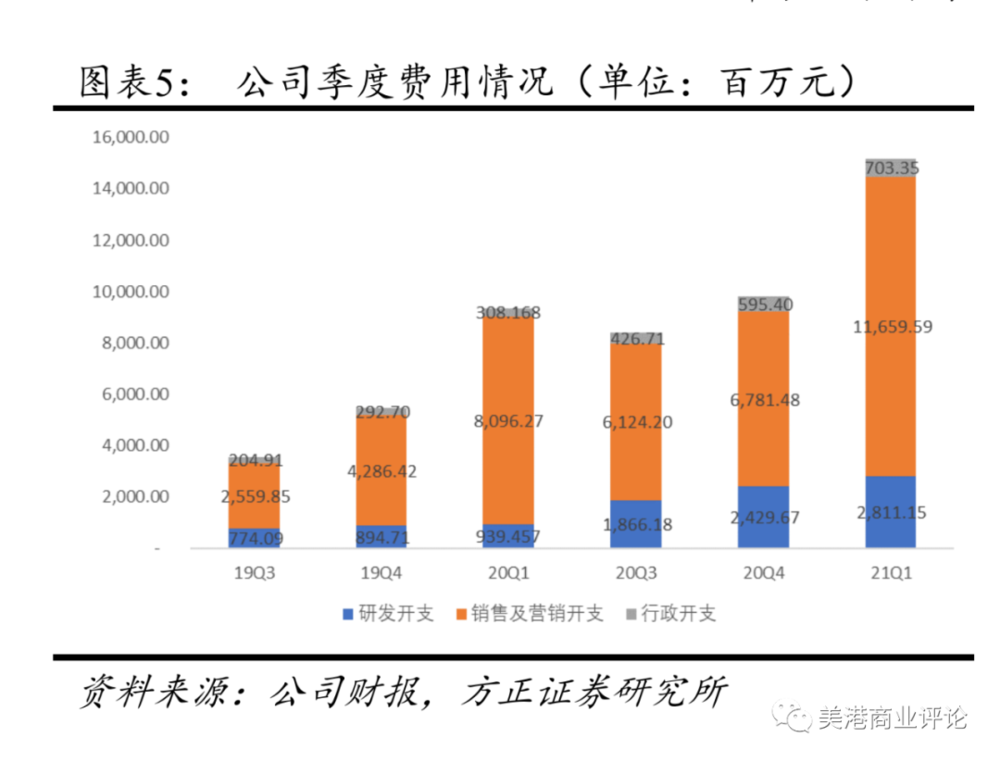

综上,快手的整体估值,目前的情况下,我觉得大体就是这几块相加,450~500亿美金,我可能才会考虑买入。关键,还有个最大的问题是:快手这个季度的市场销售费用,居然开支了近117亿,做电商的拼多多,这个季度才开支了12亿啊!

一个做内容的产品,市场销售费用的开支,和一家电商公司一样,市值正好是人家的一半。

直播打赏停滞,直播电商变现弱,只靠70分的增长引擎,是否能撑起8500亿港币的估值,市场已经给出了答案。

本文来自微信公众号:美港商业评论(ID:gh_6fc96fe1a218),作者:wang