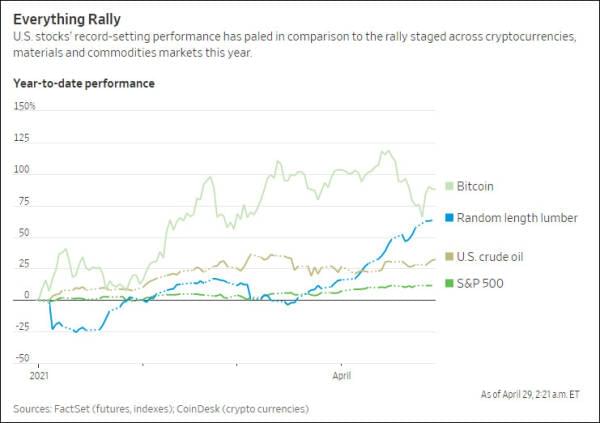

木材价格已飙升到历史最高点,铁矿石、铜、原油也表现不俗,美国的住宅销售达到房地产泡沫破裂前2006年的水平......股市也在不断上涨,从美国到法国再到澳大利亚,基准指数今年都创下新高,标普500指数和道琼斯指数最近分别创下今年的第23个和第21个纪录。

上个月,比特币首次飙升至6万美元以上,之后有所回落,而粉丝在推特上发布#DogeDay等话题标签的推动下,狗狗币也创下纪录新高。在风险投资领域,投资者提供给初创公司的资金是后者需求水平的五倍甚至更多,初创公司的平均估值也创下新高。

美媒《华尔街日报》4月27日指出,很少有如此多资产同时上涨这么多的情况出现,这股狂热蔓延的范围已远远超出华尔街金融机构所追踪的传统市场,进而引发人们对全球市场都出现泡沫的新担忧。

即使美国股市今年多次打破纪录,其表现在加密货币、材料和大宗商品的涨幅对比下仍然相形见绌

“市场飙升已严重脱离美国经济基本面”

市场的疯狂走高甚至让一些富有经验的投资者都无法看懂。

美国波士顿资产管理公司GMO的联合创始人兼首席投资策略师杰里米•格兰瑟姆(Jeremy Grantham)称:“这与我们经历过的其它任何一次泡沫都非常不同。”格兰瑟姆最广为人知的是成功预测了20世纪80年代末日本资产泡沫破裂、2000年互联网泡沫破裂和2008年房地产危机。

他说:“之前所有的泡沫都是在经济状况看起来近乎完美的时候出现的。这次完全不同,因为市场是在一种伤痕累累的经济背景下开始了令人难以置信的飙升。”

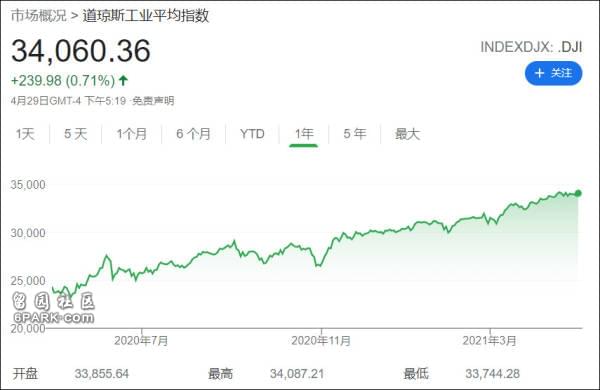

持续关注美国金融市场的资深金融业者、独立经济学者高德胜向观察者网指出,从2020年3月以来的美国股市的一路飚歌已经进入无理性疯狂。这种上涨无关美国经济基本面,无关企业盈利表现,而完全是由美联储大肆放水推动。

“美国过度宽松的货币政策和一波又一波的财政刺激,使投资机构和普通民众手里都握有大把现金,比如美国银行体系的存款去年以来迅速激增,达到6.35万亿美元,这是前所未有的。美联储持续疯狂的注水使美国形成了资金的堰塞湖,它们在寻觅各种获利的出口,股市、房产、商品等各类资产价格上涨是必然的。这是导致美国股市本轮泡沫与历史上历次泡沫周期不同的原因。”高德胜指出。

《华尔街日报》指出,这种情况在华尔街似曾相识。投资者对各种资产的过度热情让人不禁将其与咆哮的二十年代(Roaring ’20s)的激情岁月相提并论,而科技股的过高估值也让人很容易将其与20年前的互联网沉浮相比较。

上述两段时期均穿插着戏剧性的崩盘,股票市场花费数年时间才得以恢复。当时和现在的重叠信号,使得许多投资者为可能出现的更广泛的回调做好了准备,这场回调不仅有可能让股票玩家措手不及,还有可能导致其他市场的投机者出局。

格兰瑟姆坦言:“如果我们进入了一个信心低迷的阶段,同时上述因素一并显现,那么将给现实世界带来更多痛苦。”

道琼斯指数近一年走势

《华尔街日报》报道称,泡沫不仅仅是由过高的估值来定义的。相反,分析师和投资者表示,投资者相信股票或其他资产只会上涨的意愿助推了泡沫的出现,然而他们忽视了一些基本面因素,比如一家公司是否能够创造足够的利润来证明其股价的合理性。

但问题在于,从历史上看,泡沫市场的持续时间比怀疑论者认为的更长。以日本为例,该国股市往绩市盈率在1989年曾高至60倍,之后才开始崩溃,随后是长达数十年的停滞。

道琼斯市场数据集团的数据显示,在美国,标普500指数市盈率目前在26倍左右。另一个衡量估值的指标——周期调整市盈率(CAPE ratio)、又称席勒市盈率(Shiller P/E)甚至更高,达到37.6倍,大约是二十年来的最高值。这一衡量标准着眼于过去10年的收益并经过了通货膨胀调整,该指标在1999年12月达到了44.2倍的峰值。

根据FactSet的数据,标普500指数中有几十只股票估值高于这一水平,其中特斯拉(Tesla Inc., TSLA)往绩市盈率达到1130倍,英伟达(Nvidia Corp., NVDA)市盈率为86倍。

坎布里亚投资管理公司(Cambria Investments)首席投资官和投资组合经理麦嘉华(Meb Faber)说:“市场估值高不一定就会崩溃”。他补充称,过早退场可能会错失长达数年的高回报。

同样也有很多理由让人认定,市场很多领域会继续前行。

最近几个月,由于被美国政府债券收益率上涨削弱了吸引力,一些股票从高位回落,估值看起来比此前多年更为合理。

例如,亚马逊公司(Amazon.com Inc., AMZN)目前的价格按过去一年利润计算的市盈率为79倍,低于其五年均值175倍。奈飞公司(Netflix Inc.)的市盈率目前为62倍,低于其五年均值195倍。

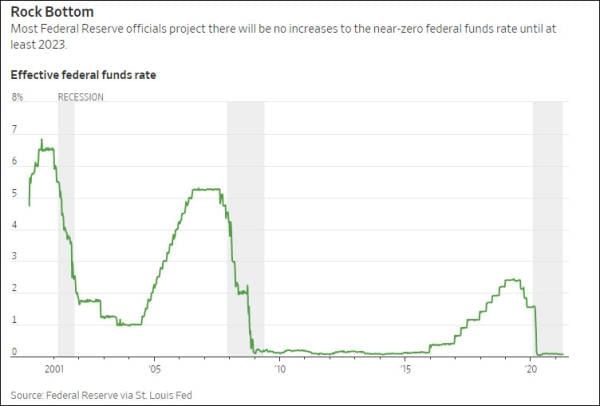

市场也继续受到政策方面的有力支撑。疫情暴发后,美国联邦储备委员会(下称:美联储)将利率降至接近零的水平,并加大了债券购买计划的力度,同时国会批准了数万亿美元的刺激措施,以帮助经济从停摆中复苏。尽管经济最终出现了2009年以来的首次萎缩,但这些干预措施帮助市场从熊市低点强劲复苏。

经历了艰难的一年后,经济活动正在反弹,市场正飙升。

但美联储并没有表现出想要很快收紧货币政策的迹象。

事实上,美国政策制定者已经表示,他们预计利率在2023年之前将保持在近零水平,这让许多投资者更加坚信,市场仍有走高的空间。因为利率是常用的现金流折现估值模型的一个支柱。按照这些模型,低利率的情况下未来现金流的价值更高,支持更高的估值。较高的利率则相反。

美国联邦基金利率

“你可以庆祝股市攀升,但无法改变将面临的痛苦”

黑石集团(Blackstone Group Inc., BX)私人财富解决方案部门的副主席拜伦·韦恩(Byron Wien)表示:“人们觉得他们正在进行的投资带有保护光环。”韦恩在他30多年的职业生涯中经历了各种市场泡沫,他说道:“每个周期都不尽相同,但总是存在估值超常的情况。”

《华尔街日报》指出,当前的市场环境与20世纪20年代、80年代、90年代和21世纪头十年中段的资产价格上涨期截然不同,投资者和分析师认为以前的资产繁荣是由强劲的经济增长所推动。

在那些时期的大多数时候,美联储扮演的是刺破泡沫的角色,通过提高利率来控制资产价格,通常还遏制通胀。例如,到纳斯达克综合指数在2000年3月达到顶峰时,美联储已经进行了一系列加息,使利率达到5.7%,希望遏制住通胀压力。但这一次,美联储根本不承认低利率正在助长资产价格泡沫。

市场上一些泡沫最严重的领域已经让投资者的冒险勇气大受考验。

韩国人比尔黄管理的Archegos Capital Management就是个明显的例子。Archegos曾对ViacomCBS Inc.(VIAC)和Discovery Inc.(DISCA)等股票进行了大量高杠杆的押注,当这些股票下跌时,Archegos的持仓市值损失了数十亿美元。

另外,由明星选股人Cathie Wood操盘的数家备受追捧的交易所交易基金(ETF)因大量投资于增长型股票而遭受重创,所投的许多成长型股票从未实现过盈利。该公司旗下的旗舰基金ARK Innovation ETF已经自2月中旬的高点下跌了23%。

追踪特殊目的收购公司(SPAC)的ETF已经从今年早些时候触及的高点回落——分析师们认为ETF回落的原因是投资者越来越担心其涨势的可持续性。SPAC和新发行ETF (The SPAC and New Issue ETF)上周五报28.66美元,较2月份32.34美元的收盘高点有所回落。

即使是比特币,也比一周半前创下的高点跌去了约20%。今年年初时,比特币价格不到30000美元。

此前散户在推动股票和其他资产价格上涨方面发挥了很大作用。许多个人投资者表示,他们认为有迹象表明市场上涨过度。E*Trade Financial本月早些时候的一项调查发现,根据对957名个人投资者的调查,近70%的投资者认为市场已经完全或在一定程度上处于泡沫状态。

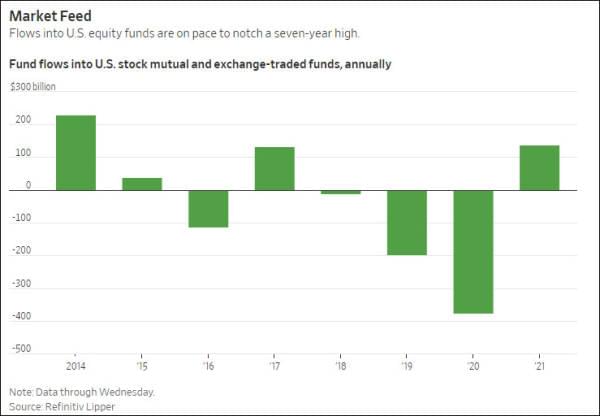

不过,这丝毫没有减弱他们对股票的热情。根据数据提供商Refinitiv Lipper的数据,仅在3月份,美国共同基金和ETF就吸引了约980亿美元资金流入,为有记录以来单月之最。自去年12月以来,这些共同基金和ETF已吸引1378亿美元资金流入,流入规模有望达到七年来的最高水平。

格兰瑟姆坦言:“股市越是上涨,你买进的价格就越高,我认为这就是存在泡沫的信号之一……当股市攀升时,你可以庆祝,但这并不能改变我们将面临的痛苦。”

高德胜认为,美国股市泡沫已经进入击鼓传花的高危期,时刻考验着投资者的勇气。泡沫何时刺破?系于美联储政策的转变。而不少投资机构预期,随着美国通胀水平的快速加剧,美联储的政策转向可能大大早于美联储官员宣称的2023年以后。

每年流入美国股票共同和交易所买卖基金的资金数量