美国史上最大骗子,死了!

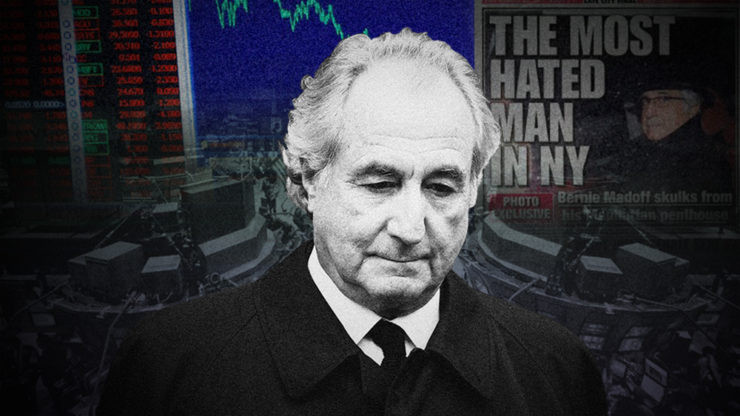

昨天,美国史上最大骗子伯尼·麦道夫(Bernie Madoff)死了。

就算这个名字你不熟悉,但你一定听说过那场轰动世界的“麦道夫骗局”:

案件受害者数以万计,其中不乏斯皮尔伯格、诺贝尔和平奖得主埃利·威塞尔等名人、慈善机构、养老基金和对冲基金,诈骗金额高达650亿美金(约合人民币4200亿元)。

导演史蒂芬·斯皮尔伯格

而伯纳德·麦道夫,就是这场世界金融历史上最大“庞氏骗局”背后的始作俑者,美国史上最大骗子,又被称为“金融巨骗”。

什么是庞氏骗局?本质上是一种高明的资金流管理技术。

简单来说,就是以投资为名义,承诺给你很高的回报,但是公司本身不是正当的投资盈利,而是拆东墙补西墙,通过不断吸引投资者加入,以支付前期投资者的利息。

2009年6月29日,麦道夫因诈骗案在纽约被判处150年监禁。然而,就在他服刑不足刑期十分之一时,麦道夫在狱中去世,死因被认为是自然死亡。

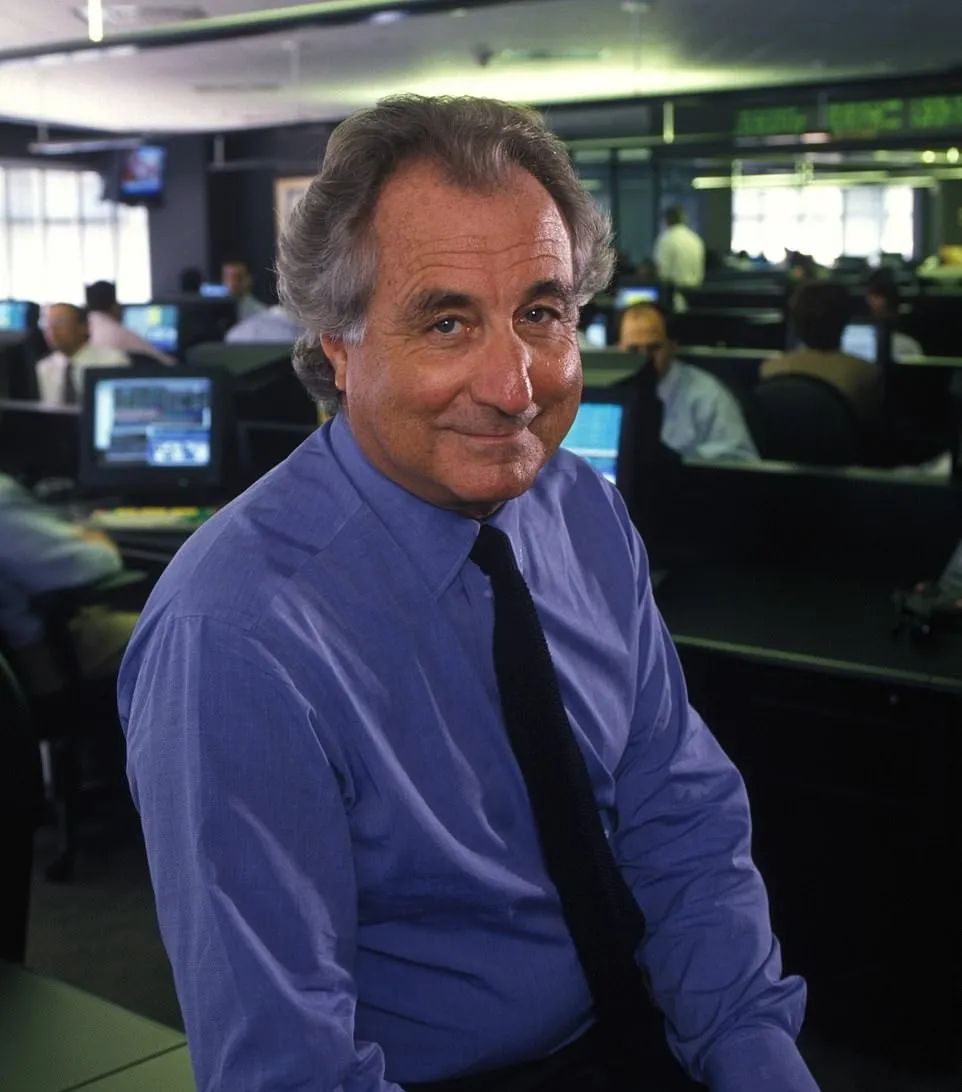

然而,在成为“金融巨骗”前,麦道夫也曾是华尔街的传奇人物,美国著名金融界经纪,被誉为“华尔街的传奇”、与巴菲特齐名的“投资专家”,还曾担任纳斯达克主席。

1938年,麦道夫出生于美国纽约皇后区。不过,麦道夫家境普通,并不是什么含着金汤匙出生的富二代,而是一个中下层的犹太人家庭,他的父亲Ralph是一名股票经纪人和水管工,这个背景也一度为他当年崛起的故事增添传奇色彩。

1960年,麦道夫从霍夫斯特拉大学法学院毕业。毕业前,他就已经迎娶了自己高中时认识的“白富美”学妹。

麦道夫与妻子Ruth

22岁那年,麦道夫靠利用暑假打工当救生员和安装花园喷水装置赚来的5000美元,加上岳父支援的办公室和人脉,创立了伯纳德·麦道夫投资证券公司,从事证券经纪业务。

到1980年,他的公司就成功占据了曼哈顿一栋高层建筑中的三层楼。

麦道夫的房产之一

1991年,伯纳德·麦道夫成为当今世上第二大证券交易所——纳斯达克的董事会主席,在这个职位上,每年光收入就数亿美元

麦道夫的私人飞机

后来,凭借麦道夫的聪明才智和声望地位,他开启了他更加快速捞钱之路:

他精心设计了一个巨大的“庞氏骗局”,以稳固的高投资回报率使自己再次成为华尔街的传奇人物,

直到2008年,金融危机爆发后,来自世界各地的投资者纷纷要求拿出投资资金。

2008年12月10日,他的小儿子安德鲁向麦道夫汇报,欧洲客户要求紧急调用70亿美元,用于应付金融危机。

在迫不得已的情况下,麦道夫不得不向儿子坦白自己已“一无所有”,而是炮制了一个巨型金字塔层压式“庞氏骗局”,前后共诈骗客户500亿美元。

两个儿子当晚就告发了老爸,这场史上最大金融诈骗案也就此大白于天下!

12月11日,麦道夫被捕。

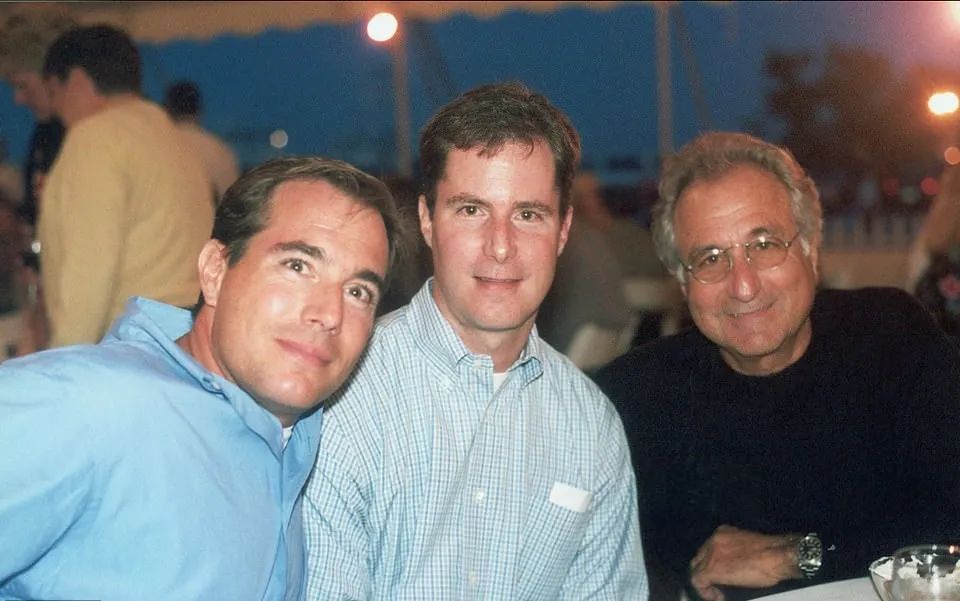

麦道夫与两个儿子

2010年,长子马克在投资骗局过去两年后在公寓上吊自杀,次子安德鲁2014年因癌症去世。

麦道夫被捕后,为了赔偿受害者,他的妻子不得不拍卖了豪华游艇和位于曼哈顿和长岛以及棕榈滩和蔚蓝海岸的四处价值数百万美元的豪宅,但还有很多因为这场骗局所造成的伤害也无法被修复了...

纽约对冲基金高管Charles Murphy在麦道夫的骗局中损失了5,000万美元,2017年,他从纽约索菲特酒店24楼跳下。

法国金融家Rene-Thierry Magon de la Villehuchet在这场庞氏骗局中损失了超过10亿美元后,于2008年在曼哈顿自杀。

除了名人富豪成“韭菜”,还有更多更多的受害者,他们几乎失去了自己所有的积蓄。而麦道夫能骗了全世界4200亿,利用的也是人性中的“贪”字。当年麦道夫的骗局,持续十几年的高额收益,也不是没有人察觉到其中有诈,但大家似乎更愿意相信,自己不是最后一个......

伯纳德·麦道夫曾是华尔街最风光的经纪人之一,他一手策划了可能是美国史上破坏性最强的金融诈骗案,从数万名受害者手中骗取648亿美元。他于2009年认罪,被判150年监禁。

伯尼·麦道夫(Bernie Madoff)于2009年1月离开曼哈顿法院。他诈骗的受害者有数千人,分散在棕榈滩和波斯湾之间。信用...广池裕子/盖蒂图片社

华尔街曾任高级政治家的伯纳德·L·麦道夫(Bernard L.北卡罗来纳州布特纳的医院,他享年82岁。

联邦监狱局在Butner Federal Correction Complex的一部分的联邦医疗中心确认了死亡。

曾被判处150年有期徒刑的麦道夫先生要求在2020年2月提早释放,他在一份法院文件中表示,进入肾脏疾病的最后阶段后,他的生命还不到18个月,而且他已经接受姑息治疗。

麦道夫在当时接受《华盛顿邮报》的电话采访时对自己的不当行为表示re悔,称他“犯了一个可怕的错误”。

“我病得很重,”他说。“我的疾病无法治愈。所以,你知道,我已经担任过。我已经服役11年了,坦率地说,我受了苦。”

麦道夫先生的巨额欺诈始于曼哈顿和长岛的朋友,亲戚和乡村俱乐部的相识者。在这个人群中,他对犹太慈善事业表现出了自己的浓厚兴趣,但最终,这一丑闻逐渐扩大到包括像哈达萨(Hadassah)这样的主要慈善机构,塔夫茨大学(Tufts)和耶希瓦(Yeshiva)这样的大慈善机构,欧洲,拉丁美洲和亚洲的投资者和富裕家庭。

在详尽的账目表和投资者和监管机构的深厚信任的支持下,麦道夫先生通过1990年代初期的严重衰退,1998年的全球金融危机和9月恐怖袭击的后遗症,安全地操纵了他的欺诈计划。 2001年。但金融危机的爆发始于2007年中期,随着雷曼兄弟(Lehman Brothers)于2008年9月倒闭,金融危机达到了高潮。

对冲基金和其他机构投资者在自己的客户要求的压力下,开始从其Madoff帐户中收取数亿美元。到2008年12月,已提取超过120亿美元,几乎没有新鲜现金来支付赎回。

面对破产,麦道夫向他的两个儿子承认,他理应赚钱的理财业务实际上是“一个大谎言”。他们向执法部门报告了他的认罪书,第二天,即2008年12月11日,他在曼哈顿的顶层公寓被捕。

麦道夫先生通过1990年代初期的严重衰退,1998年的全球金融危机以及2001年9月的恐怖袭击的后果来指导他的欺诈计划。信用...蒂莫西·克莱里(Timothy A. Clary)/法新社— Getty Images

他欺诈的受害者,其中一些人一夜之间从舒适的财富到疯狂的绝望,成千上万的人分散在佛罗里达州的棕榈滩和波斯湾。账面亏损总计648亿美元,其中包括他至少在二十年间记入客户帐户的虚构利润。

损失的钱超过了。至少有两个人对自己的损失感到绝望,他们死于自杀。一位主要的麦道夫投资者在就其在该计划中的角色进行了数月的诉讼后,遭受了致命的心脏病发作。一些投资者失去了家园。其他人则失去了他们疏忽导致伤害的亲戚朋友的信任和友谊。

麦道夫先生没有幸免于这些悲惨的余震。他的大儿子马克(Mark)于2010年12月11日清晨,在他父亲在曼哈顿的公寓中自杀身亡,那是他父亲被捕的第二周年。他的律师马丁·弗鲁门鲍姆(Martin Flumenbaum)将他描述为“他父亲可怕罪行的无辜受害者,屈服于两年来来自虚假指控和影射的不懈压力”。马克·麦道夫(Mark Madoff)去世前的最后一封信是给Flumenbaum先生的:请照顾我的家人。”

2012年6月,伯纳德·麦道夫(Bernard Madoff)的兄弟彼得(Peter)受过培训,成为一名律师,他承认与他在哥哥的公司担任首席合规官有关的联邦税收和证券欺诈指控,但没有被指控他故意参加庞氏骗局。方案。

2012年12月,彼得·麦道夫(Peter Madoff)将他的所有个人财产没收给政府,以赔偿哥哥的受害者;他被判处十年徒刑。2014年9月3日,麦道夫的小儿子安德鲁(Andrew)因癌症去世,享年48岁。他将丑闻的重担归咎于他在2003年抗击癌症的复发。

除了人员伤亡以外,专业声誉也被破坏。包括J. Ezra Merkin和Fairfield Greenwich Group在内的十几个著名对冲基金和资金管理公司不得不承认,他们已将客户的钱转给了Madoff先生,却没有发现他正在欺诈。瑞士私人银行家,全球商业银行和主要会计师事务所被依赖他们监视麦道夫投资的客户拖入法庭。

由行业资助的证券投资者保护公司(Securities Investor Protection Corporation)成立于1970年,旨在为经纪客户提供有限的保护,它在Madoff破产方面的支出比在其所有早期清算中的支出都要多—遭受了受害者的猛烈攻击,他们认为自己是错误的拒绝赔偿。

至少自1992年以来,美国证券交易委员会(SEC)就有关麦道夫的欺诈计划的六笔以上可靠秘诀进行了调查,但均未成功,这是其75年历史上最丢脸的失败。

市场专家伯纳德·劳伦斯·麦道夫(Bernard Lawrence Madoff)于1938年4月29日出生于布鲁克林,分别来自东欧的工人阶级移民拉尔夫(Ralph)和西尔维亚(西尔维亚·麦道夫)。

他在皇后区南部边缘的劳雷顿(Laurelton)长大,现在靠近约翰·肯尼迪国际机场。他在劳伦顿(Laurelton)相识,并于1959年与露丝·阿尔珀(Ruth Alpern)结婚,后者的父亲在曼哈顿有一家小而兴旺的会计业务。

在1960年从长岛的霍夫斯特拉大学毕业之前,马多夫先生已经在SEC注册了自己的经纪公司Bernard L. Madoff Investment Securities,他以在夏季救生员职责和草坪洒水器安装业务中节省下来的钱创办了该公司。他曾在学校跑步。

在法学院度过了平淡的一年后,他全职致力于场外股票交易业务。在这个时代,只有经验最丰富的美国公司才能在纽约证券交易所和纽约证券交易所上市,这是一个巨大的市场。较小的美国证券交易所。

在1960年代的繁荣时期,他的业务蓬勃发展,并通过迎合不断扩大的机构投资者的世界而度过了70年代的低迷,机构投资者正迅速取代零售投资者,成为华尔街的主要参与者。

他的巨额欺诈始于朋友,亲戚和乡村俱乐部的相识者,但最终发展成包括主要慈善机构,大学,机构投资者和富裕家庭。信用...红宝石华盛顿/纽约时报

在他的兄弟彼得(Peter)于1970年加入麦道夫(Madoff)公司之后,该公司开始利用尖端的计算机技术来从事传统的证券交易业务,从而树立了声誉。它是刚刚起步的电子市场的早期参与者之一,最终成为了现代的纳斯达克市场,并作为投资者参与了其他几个计算机化交易平台

麦道夫先生的市场领导地位和他的公司愿意挑战华尔街传统的意愿使他成为一位值得信赖的顾问,因为联邦监管机构在不损害其国际地位的情况下努力使该国的市场现代化。到70岁时,他已成为商人的有影响力的代言人,是市场的秘密装备。

但是后来很明显,他到达华尔街后不久就开始从事可疑的行为。

红旗到1960年代初,马多夫先生已经开始接受其岳父索尔·阿尔珀(Saul Alpern)和在阿尔珀恩(Alpern)公司工作的两名年轻会计师为他筹集的资金。在某些时候,这两家会计师通过发行未按照法律要求在美国证券交易委员会注册的票据,开始维持这种由马多夫约束的现金流。在麦道夫从会计师的客户那里收到近5亿美元之后,该委员会于1992年关闭了这家隐藏的资金管理公司,他们认为他是为他们投资的。

监管机构对这两名会计师提起了民事指控,迫使他们关闭其票据销售业务,但他们未能追随麦道夫先生的脚步。根据与欺诈有关的联邦法院案件的证词,在SEC的命令下,所有款项都退还给了客户-马多夫先生从他最大的投资者账户之一中提取了现金。

但是,监管机构后来发现,大部分资金几乎都被客户退还给了马多夫先生,这些客户已经习惯了他们所谓的保守的马多夫帐户的稳定,可靠的回报率。

到那时,对冲基金,养老金计划和大学捐赠款已委托麦道夫(Madoff)数亿美元,尽管该公司的业务秘密进行,但对帐单却被怀疑是过时的,并且独立审计是由一个人签署的在郊区店面办公室的公司。

金融学者后来得出理论认为,马多夫的庞氏骗局之所以持续了这么长时间,是因为它更能吸引客户的担忧,而不是贪婪:他向他们保证,在不断变化的市场中保持一致,而不是让人大跌眼镜。而且他始终如一地交付,从未失败地兑现赎回请求,并且从未低于他所预测的利润。

到1990年代,对冲基金和私人合伙企业的家庭产业已经成长为所谓的独家门户,投资者可以从中受益于麦道夫的投资才华。这些资金收集了数十亿美元,他用来向早期客户支付承诺的利润,并在必要时支付提款。

麦道夫先生于1999年成立。1960年,他创立了经纪公司Bernard L. Madoff Investment Securities。信用...红宝石华盛顿/纽约时报

同时,他合法业务的利润(曾经是纳斯达克市场上最大的参与者之一)正受到他所带来的相同技术进步的挤压。检察官后来说,到2005年,他正用从欺诈受害者身上窃取的钱来补贴华尔街的公司。

但是,麦道夫的家庭生活方式没有任何困扰的迹象。按照华尔街的标准,马多夫一家人虽然表现得不那么炫耀,但却过着不错的生活。除了在曼哈顿上东区的一栋复式顶层公寓外,他们还拥有长岛上一栋漂亮的海滨别墅,棕榈滩上的一幢老式豪宅,以及法国南部地中海附近的一间公寓。几艘大型摩托艇;和一架公务机的份额。

他们也是受人尊敬的慈善家,为癌症研究做出了贡献,并向马西夫大学(Yadhiva University)捐赠了许多礼物,马多夫先生是那里的受托人和Sy Syms商学院的主席。他还曾在华尔街几个组织的董事会任职,包括美国证券交易商协会(现称为Finra)。

“耻辱的遗产”麦道夫先生从来都不是一个好玩的人,因为他和他的家人被捕之后被媒体风暴困住了,他变得更加冷漠。一位小报将他标记为纽约市最可恨的人。在认罪之前,至少有一次游览法院的事情,一名安全顾问坚持认为他穿着防弹背心。

在2009年6月29日,在曼哈顿一个充满了观众和受害者的联邦法院被判刑之前,他从他与辩护律师艾拉·李·索金(Ira Lee Sorkin)准备的一份声明中读到。

他对法庭说:“我对巨大的痛苦和痛苦负有责任,我知道。” “我现在生活在一个受折磨的状态,知道我所造成的所有痛苦。正如一些受害者所指出的那样,我给我的家人和孙子留下了耻辱。”

麦道夫先生的妻子露丝(Ruth)幸免于难。他的兄弟彼得;他的妹妹桑德拉·维纳(Sondra M. Wiener);和几个孙子

他没有留下任何以前的财富。作为刑事案件的一部分,政府寻求了超过1,700亿美元的没收资产,这一数字显然包括了欺诈期间多年来通过Madoff银行帐户转移的所有资金(无论出于何种目的)。

麦道夫(Madoff)向他的两个儿子承认他所谓的获利业务实际上是“一个大谎言”后被捕并被指控。信用...克里斯·洪德罗斯/盖蒂图片社

麦道夫的律师和法院任命的清算公司的受托人均表示,没收金额包括流入公司合法业务的资金,以及作为庞氏骗局计划向投资者支付的数十亿美元。最近,他的欺诈造成的实际现金损失,不包括虚构的利润,估计在170亿至200亿美元之间,这是有记录以来规模最大的金融欺诈活动之一,当然也是有史以来规模最大的庞氏骗局。

通过破产程序,一些受害者能够收回他们与麦道夫先生投资的全部或部分现金本金。法院任命的受托人欧文·皮卡德(Irving Picard)在过去十年中一直试图为马多夫先生的投资者收回大部分资金,迄今为止,他已从诉讼和和解中追回了144亿美元-大致涵盖了投资者给马多夫先生的所有款项。当然,追回的款项并不能弥补投资者认为多年来与他进行投资所赚取的数十亿美元。

2009年7月14日,麦道夫(Madoff)先生开始在北卡罗来纳州罗利市西北约45分钟的Butner惩教所的一家中等安全设施中服刑150年。

在纽约参加他的量刑的受害者坚持认为,他应该为他对那些信任他的人所造成的毁灭性付出代价,他一生都在监狱里度过,而他做到了。

玛丽亚·克莱默(Maria Cramer)和马修·戈德斯坦(Matthew Goldstein)贡献了报告。