前两天,福布斯发了个榜单,统计了全世界的亿万富豪。

结论让我们这些穷人伤心,不论经济下滑还是疫情肆虐,都无法阻止富豪们赚钱的速度。

全世界的亿万富豪有2755人,新上榜493人,这些人一共控制着13.1万亿美元的资产,人均47亿,不论是绝对值还是增速都远超平均水准。

在赚钱这件事情上,马太效应日益强大,穷人们日益艰难,富豪们为啥能挣那么多钱呢?难道真的掌控了“印钞机”?

恐怕是的,我们今天就讲一个财富永动机的故事。

2010年的时候,美国出了一场离奇的车祸。

被撞的人叫安德鲁·马奎尔,原来是在高盛搞贵金属交易的。他没出轨、没犯罪、身上也没太多的利益纠葛,是名副其实的华尔街小透明,应该属于怎么作都上不了头条的那种。

别看主人公的背景稀松平常,可这起车祸却牵出来了一个惊天大案。

普通人被惹恼了经常干一些出格的事,这位马奎尔就是。

在车祸发生的前一天,他刚刚公开了一大摞写给美国商品期货交易委员会的举报信,而这些信里面提到最多的,就是华尔街的摩根大通。

按照他的说法,摩根大通最近几年来一直在用“不光彩”的手段操纵市场,通过干预白银价格获取暴利。

为了证明自己所言非虚,他甚至在经济数据公布前精准得预言了白银的价格走势、并附上了有关操盘手法的详细分析——“如果不是摩根大通完全控制了白银市场,这一切怎么可能发生?”。

不过大佬们根本没搭理他,一是马奎尔人微言轻、没啥号召力,二是大家跟华尔街关系密切,小摩又是交易所的大客户,所以这举报人家就没当真。

眼看着自己的举报石沉大海,老马一气之下就把举报信和监管的回复公开到了网上。一时间,投行大佬的贪婪、交易所和监管的暧昧态度引发了大讨论,这事就再也瞒不住了。

结果呢,隔天老马在大街上被车撞了。

估计多数人都会认为,背后有鬼,至于始作俑者是不是举报信里的主角,谁也说不好,这就成了无头案。

那他说的“操纵价格”这件事存在吗?

还真有,而且几乎是一个稳赚不赔的超级印钞机,他们是怎么玩的呢?

同属贵金属,黄金在很多年里一直是各国央行压箱底的“货币之锚”,加之储量丰富、流通甚广,以一己之力操纵金价属实有点难。

但白银的情况就不同了,银本位的时代早就过去了。不过作为一个贵金属,以白银为交易对象的产品一直存在,于是,就有人就动了“操纵”银价的心思。

最开始这么玩的,是亨特兄弟。

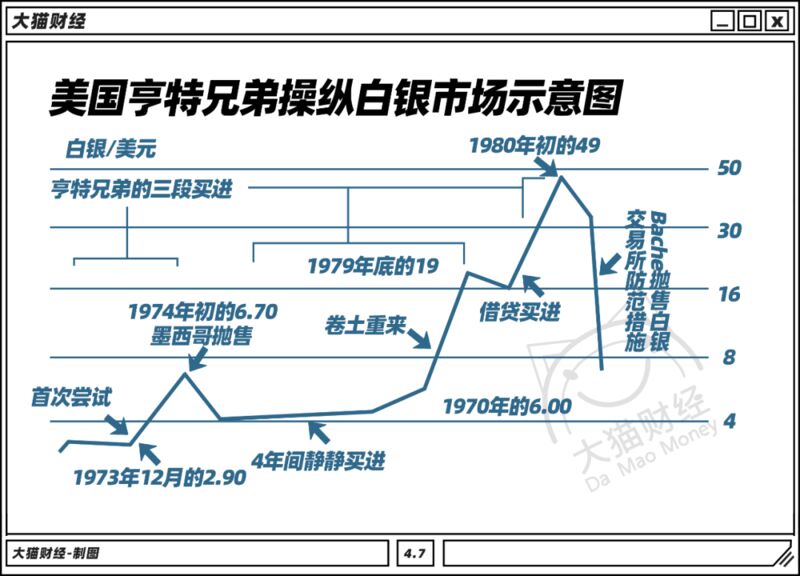

他们的老父亲通过农产品和石油生意,成了当时美国最有钱的8个人之一,亨利兄弟痴迷于金融交易,先是操盘农产品期货,1973年开始伙同沙特土豪大肆收购白银现货,同时在美国的期货市场上买进白银期货。

买了五六年,亨特家族直接控制的白银已经达到了几亿盎司,这个储量几乎能媲美一个大国的央行。

等到货囤得差不多了,接下来就是收割的时候了。

1979年夏天,亨特通过他控制的一家投资公司,下达了累计4000多万盎司的买入指令。本来就没货,这么多买单一下,银价很快就从6美元涨到了11美元。

没过多久,全美国的期货玩家们就知道了白银有人坐庄。一时之间,无数资金争先恐后得杀进了这个大泡沫之中,银价也跟着涨到了每盎司50.35美元的历史高点。

玩了几个月,交易所急了,因为这么做庄会把市场带崩了,于是出台了针锋相对的防范措施,大幅提高保证金,这么一来,就把亨利兄弟的持仓给打爆了。

监管搞掉你,有时候真的不用花钱,把规则改一下就行。

虽说“祖师爷”被交易所的突袭搞得很狼狈,但这个操作思路却被交易员们完美得继承了下来——不就是坐庄么?这玩法在股市里一点都不少见。

基本的走势是这样的:先是银价上涨,涨得差不多了,贝尔斯登就会砸出几百万盎司的白银合约,给涨势喜人的银价降降火。靠着这个套路,白银的价格总是呈现出一种缓涨急跌的架势,而贝尔斯登就有了稳定持久的收益,一点风险没有。

好景不长,2008年来了金融危机,实力最弱、杠杆率最高的贝尔斯登第一个挂掉了。

摩根大通接管了贝尔斯登的这摊生意,也继承了白银市场最大玩家的这顶王冠。

不过相比几个前任,小摩的玩法有点新颖。

经验丰富的交易员往往会挂出数笔金额不菲的单子,等到价格走势符合预期之后,再趁交易完成前取消,靠交易技巧就控制了价格。

其实这种“虚假申报”和“频繁撤单”,这跟咱们A股的庄家们玩的是一个套路,凭借体量优势操纵市场,达到长期压制银价的目的。

几轮下来,赚了个盆满钵满。

过了两年,看不下去的监管通过了一个禁止在金融市场上裸卖空的法案,见势不妙的摩根大通这才收手。

眼看着市场上最大的空头不玩了,苟延残喘了多年的白银多头们忍不住了。在一堆对冲基金的爆炒之下,银价在不到半年的时间里就涨回了历史高点,实在是有点夸张。

交易所一想,还是得把空头们请回来吧。

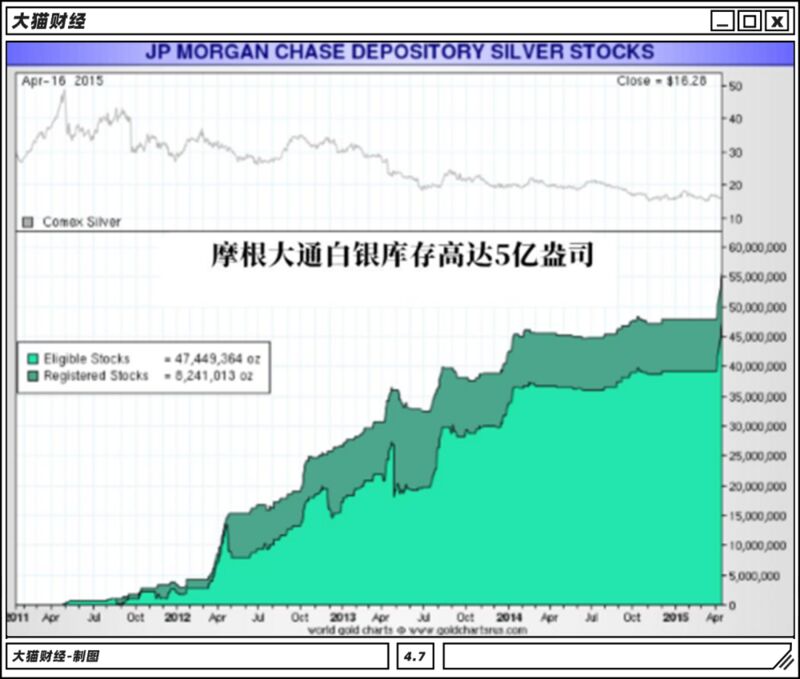

于是,摩根大通又杀回来了。那就还按前辈的玩法来吧。从那之后摩根大通就开始大幅囤积白银。

他们在2015年就囤了3.5亿盎司的白银现货,等到了2016年这个数字更是飙到了5亿盎司,几乎占去了交易所库存的一半还多。

如此大手笔的买进为啥没能让银价跟着暴涨呢?

估计你已经猜到答案了。

每当银价持续上涨之后,摩根大通的交易员们就会砸出来几百万盎司的白银卖空合约,等到银价暴跌之后,他们再用超低价回购这些合约。

也就是说,他们掌握了白银的定价权,赚钱还不是顺带手的事吗?

这对其他人公平吗?

当然不公平,所以举报、质疑声不少,比如前面提到的马奎尔。

但是交易所一直也没给个结论,他们的说法是——“技术手段”不够先进,所以调查没法进行。

据说当交易所开始分析往年交易数据的时候,各种数据如海啸般涌入电脑,甚至把系统搞瘫痪了好几次。

有心无力的委员会最终在2013年以缺乏证据为由终止了调查,这个印钞机就又开了好几年。

等到了2019年,群情激奋,这事实在是拖不下去了,技术能力也提升了,交易所总得做点什么才行吧?

据说委员会足足分析了1.7TB的交易数据,这才找到了点摩根大通操纵市场的“蛛丝马迹”。

在这些证据面前,摩根大通最终承认一些“已被解雇”的交易员们在交易中存在欺诈行为。

委员会开出了一张9.2亿美元的罚单。看起来数字不小,但是摩根大通这些年通过操纵价格到底挣了多少钱谁也不知道,他们当然也不会说。

在跟执法部门达成和解后,他们被从网络欺诈的指控中摘了出来,只要在三年的时间里“装死认怂”,将来还是该干嘛干嘛。

所以,可以确定的是,他们未来还能通过这个项目挣很多钱。