本文来自微信公众号:ToB行业头条(ID:wwwqifu),作者:平越,原文标题:《常垒资本石矛:寻找ToB投资中的“非共识”》

从国内ToB企业爆发的元年2015年开始,ToB市场一直站在业界的风口。

ToB这个领域是一个长周期赛道,其价值在美国已经被长期证明,在中国的A股市场也出现了几百家的上市公司,是个非常重要的版块,值得被我们长期关注。

这也是常垒资本创始合伙人石矛看好ToB投资价值的深层原因。

ToB领域其实是一个很宽泛的概念,该如何选择细分的赛道进行布局投资呢?下面几幅图也许会给我们一些启示。

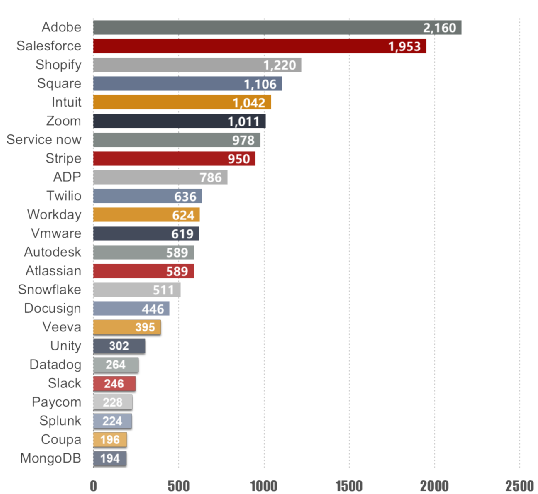

上面这幅图是2021Q1美国ToB科技企业的市值排名;我们看到美国的ToB科技赛道诞生一大批大市值的公司,它们代表了美国ToB科技企业在过去20年的崛起历程;

当然我们这里面临时去掉了微软、亚马逊(AWS生态)、Oracle、SAP、Cisco、IBM等传统巨头(当然这些ToB企业的市值都是几千亿美金),依然有15家企业市值超过500亿美金,市值几十亿美金更是非常多,就不一一列举了。

我们发现,上述ToB科技巨头几乎都是SaaS型公司,即使一些老的传统软件企业也都完成了SaaS化的转型;可以说,如果用一个词语概括美国过去20年的ToB科技变迁,那么SaaS是最好的概括。

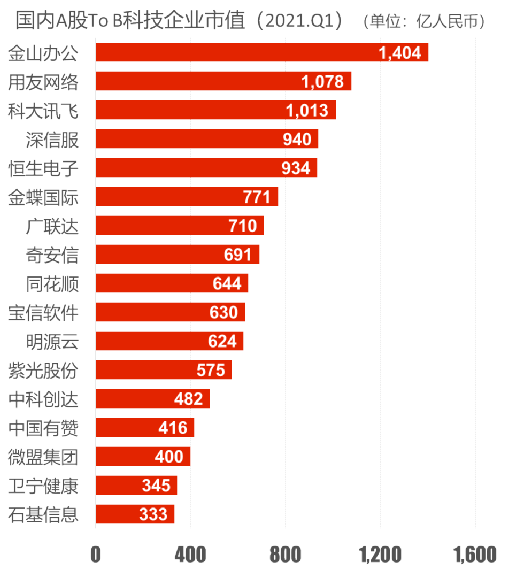

同样,我们把中国的ToB科技做一个列举,结果会是怎样?

上图列举了中国本土规模化市值的ToB科技企业排名。我们发现SaaS收入在它们主营业务收入的占比还并不高。但这些中国本土的ToB科技会崛起,一定是做对了一些事情。

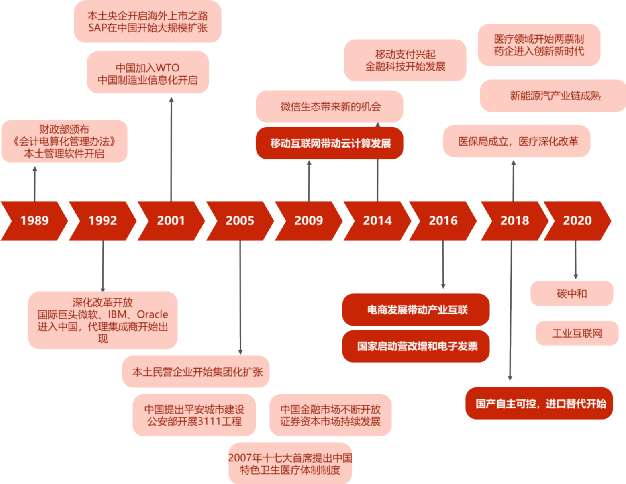

如果把过去三十年中国发生的大事做一些盘点,你会发现,之所以上述这些规模化市值的ToB科技公司会崛起,正式因为他们在对的时间做了一件对的事情,而这件事情的本身比SaaS本身更重要,可以说中国ToB科技在过去20年的发展是与国运和宏观政策高度关联的。

诚然,我们看到中美之间的SaaS化进程会存在一些gap(时间间隔),当下中国ToB科技的SaaS渗透率还不高。

那么站在2021年这个时点我们看未来十年,中国的SaaS化进程是否会复制美国过去20年的辉煌时代?

近日,常垒资本创始合伙人石矛接受了“ToB行业头条”的专访,主要探讨和分享了以下几个问题:

1. 这几年SaaS行业的发展现状和转变趋势

2. SaaS领域的投资逻辑

3. 在ToB企业投资中最关注的要点

4. 常垒资本目前在ToB领域的投资布局和打法

一、SaaS行业回归理性

SaaS行业是伴随着云计算的诞生逐渐成长起来的,可以说,过去几年,它从被资本的狂热追捧,到后来投资人的逐渐理性,再到如今恢复到一个相对理性的状态,其实经历了一个波动的成长周期。

同时,我发现了几个有意思的现象:

首先,中国的SaaS发展不会像美国那样一蹴而就,因为中美两国对于软件的付费意愿和SaaS的认可度还是不同的,软件相对于其他服务行业,更类似于一种精神食粮,只有当生活的基本物质条件得到满足,大家才会在意更高层次的精神享受。

所以,SaaS的蓬勃发展终究会到来,只是短期内的发展不会太快。

其次,中国的ToB产业正在进入从项目制属性过渡到“订阅式”的模式,这个“订阅式”之所以带引号,跟真正的SaaS订阅方式还是有差别的。这个过程还是需要培育,有时也急不得。

另外,有一个细节不知道大家有没有注意到,在美国的SaaS招股书中,企业总是喜欢强调全球多少比例的财富500强企业在使用它们的产品。

在2020年中国的世界500强数量首次超越美国,如果说要中美对标,我们不能建立双重对标。

如果国外SaaS巨头取得了高估值,是因为它们的客户质量好有粘性,那么我们应该思考:

中国的财富500强都在使用什么应用?

他们对SaaS的接受度如何?

如果你创立的企业不是纯SaaS,但是却很有黏性地绑定了在中国的世界500强企业,那么你的企业是否有价值呢?

这些都是非常有趣的问题。

最后,过去几年,一些垂直行业,特别是市场化广泛存在的小B市场,对于SaaS的接受程度正在提高。其实他们对于软件本身并非刚需,自身的生命周期也相对短暂。

但这个小B群体每年新增的数量也不小,而且这些小B客户更希望通过SaaS工具互联,带来获客流量的提升。

这个领域的ToB创业者的价值已不仅仅是提供一个简单工具化的软件产品,更重要的是随着这些ToB新创业者的介入改造了原有产业链和订单交付结构,这是隐藏在SaaS工具背后更深层次的价值。

总结一下就是:对于软件工具的刚需性,大企业更在意效率,小企业更在意生意。

二、SaaS投资一定是增量市场

在我看来,SaaS只是ToB赛道的一种表现形式,这种形式会变得越来越普通,不再是一个创业企业的优势。

这就好比今天你去看一家消费企业,你不会去质疑它是否有电子商务渠道一样。

回归到ToB行业的创业,不管是白猫还是黑猫,谁能顺应形势,把自己的收入快速做起来,并且保证毛利在50%以上,这在我们眼中就是了不起的企业。

至于如何衡量一个优秀的SaaS企业,我总结了三个要点:客户首次获客成本、年付费金额和客户流失率。

具体到SaaS领域的投资逻辑,基本有以下几点:

1. SaaS创业所在的领域是不是新增的市场。

在VC的眼中一定是投新不投旧,所以投资的前提是SaaS切入的市场一定是增量市场,哪怕是再广大的存量市场,我们也不得不舍弃,因为投资就是不断做减法。

2. 对于SaaS创业,几乎没有颠覆性的机会,所以我们不太喜欢星辰大海的诗和远方,反而更关注产品的稳定性和可持续交付性;企业核心竞争力拼到最后,是敏捷开发的交付能力和不断挖掘客户新需求的Upsell(采购扩容)的能力。

3. 上面说到了Upsell的能力,我们当然关注客户的黏性和流失率,这点对于企业的连续增长至关重要。

4. 如果大家愿意花精力,不妨把在A股和在美股上市的境内ToB企业研究下,因为历史总会不断去重演,一切的秘诀都写在了他们的历史沿革中,他们只是在正确的时候做了正确的事。

三、ToB投资追求“非共识”

在ToB企业投资中,我主要关注两点:企业潜在的增长速度和创始团队的行业积累。

并没有侧重赛道,我也不太喜欢围绕概念去做投资,比如AI、大数据、RPA等,而是更关注ToB企业的落地场景。

根据以往的历史,ToB赛道的投资更像是在平原上寻找丘陵,每个垂直细分行业都会百花齐放,它不像ToC,短期内不会出现平台型的大机会。

即使未来会出现千亿美金的大公司,早期也是从某一个具体场景单点突破来逐渐生长出来的。

所以,如果要问投资主要关注的具体赛道,我更看重垂直行业。

这是因为,每年都会因为行业趋势和政策的不同,涌现出爆发性增长的行业。

各家机构在ToB领域的投资布局和打法也都差不多。常垒资本跟其他机构不一样的地方在于,我们认为创始人固然重要,但投资的前提是产品至少得到验证。

我更喜欢深入甲方一线,了解甲方的真实需求。

ToB这个领域有一个特点,就是创业企业无论融资融了多少,并不能保证他的产品能够进入某个甲方企业,甲方对于产品的选择是综合性的,这点跟ToC不同,盲目的烧钱对于获客是无效的。

另外,我更倾向在行业中寻找隐形冠军。因为ToB的市场太大了,而且比较分散。

天天在外面PR的企业,其实业务并没有实质性的进展,有些企业并没有过多的融资,反而自下而上,在艰苦的环境中历练,最后脱颖而出,也许这就是投资人的分歧,带来了交易性的机会。

一笔优秀的投资一定是追求非共识的。不要怕自己与众不同,因为总有人想把你拉回平庸。

本文来自微信公众号:ToB行业头条(ID:wwwqifu),作者:平越