在心理学上,有个词叫墨菲定律。

啥意思呢?就是当一件事可能被搞砸的时候,那这事最终一定会被搞砸。不管是小学生考试还是金融投资,几乎没有不应验的。

现在的金融市场有俩特征,一是估值高,二是杠杆高,有点风吹草动就能引发连锁反应,所以大伙心里都绷着一根弦——凑巧了,这时候有个韩国人站出来了。

上周,一大票中概股毫无征兆地开始暴跌。

先是电子烟、然后是在线教育、紧接着就连播电影和放音乐的公司都崩了。没过多久,高盛和摩根士丹利又被爆出抛售了几十上百亿的股票,仿佛得到了什么内幕消息一样默契。

当时金融圈就炸锅了,大伙猜来猜去也没啥头绪,最后才发现是有个叫比尔黄的投资大佬爆仓了。

咋回事呢?主要是时运不济,让黑天鹅给干了。

第一把火,是逐渐烧向校外培训和电子烟的监管压力。

电子烟参照卷烟管理、校外工作聚焦“三限”,这等同于釜底抽薪,于是雾芯科技、跟谁学等一堆教育公司就开始暴跌。

第二把火,是SEC搞的《外国公司问责法案》。

虽说这也不算什么新消息,但临到靴子落地的那一哆嗦,一众中概股的压力还是挺大的。

第三把火,是个叫Viacom CBS的公司搞的股票增发。

本来这公司的估值就有点偏高,大股东这时候又跑来收割,里面的大资金集中跑路,引发了股价暴跌。

关键这些出事的公司恰好都是比尔黄的重仓股,而且他还加了不少杠杆,估计一跌,为他提供服务的投行赶忙让他追加保证金,几个事凑到一起,直接把他逼上了绝路——没钱了。

比尔黄当天的亏损超过100亿美元,也就是说一天就亏了654亿人民币,几乎创下了人类史上单个投资者单日亏损的记录,也算是青史留名了。

简单来说,就是一个韩国人,借美国人的钱,买中国人的股票,坑了日本和瑞士的投行,还差点闹出来一场资本市场的大风暴,这实在是有点魔幻。

虽说这次翻车了,但比尔黄可是正儿八经的投资大佬。

早年间,他的引路人是老虎基金的创始人朱利安·罗伯逊。

这位可是跟索罗斯齐名的大咖,经历过柏林墙倒塌、看到过日本股市泡沫破裂,不到二十年里就从880万美元做到了230亿美元,职业生涯内高光无数。

这样的起点,即使放眼整个金融圈也不低了。虽说老虎基金后来垮了,但比尔黄还是拿到了恩师给的一笔启动资金,创立了老虎亚洲基金。

据说当他赚到人生中第一个一亿美元的时候,参加过一次基金大佬们的聚会。在会上,讲脱口秀的主持人指着他调侃——这位是全场最穷的人,一时间呼哨四起。

这个事给他的刺激很大,下定决心要力争人上人,目标很明确,赚更多的钱。

打那以后,比尔黄就开始变得越来越严厉。所以在职业生涯的早期,比尔黄一直以杀伐果断、治下严厉的形象著称。

这样的执念,当然也换来了不俗的回报。

2001年老虎亚洲成立时只有1600万美元的规模,等到了2007年底,他们管理的资产已经高达80亿美元,他本人也在2008年跻身美国最赚钱对冲基金经理排行榜,俨然就是昔日恩师的翻版。

不过在2008年的时候,一直顺风顺水的比尔黄第一次栽了跟头。

本来在上半年的时候,老黄靠做空赚了不少钱。可等到下半年,自信的老黄率先空翻多,结果抄底抄到了半山腰,全年亏了23%,一夜回到解放前。

经济危机的余韵绵长,老虎亚洲基金苦苦挣扎了几年,最终还是在2013年退还了外部投资者的资金,走向了自己的末路。

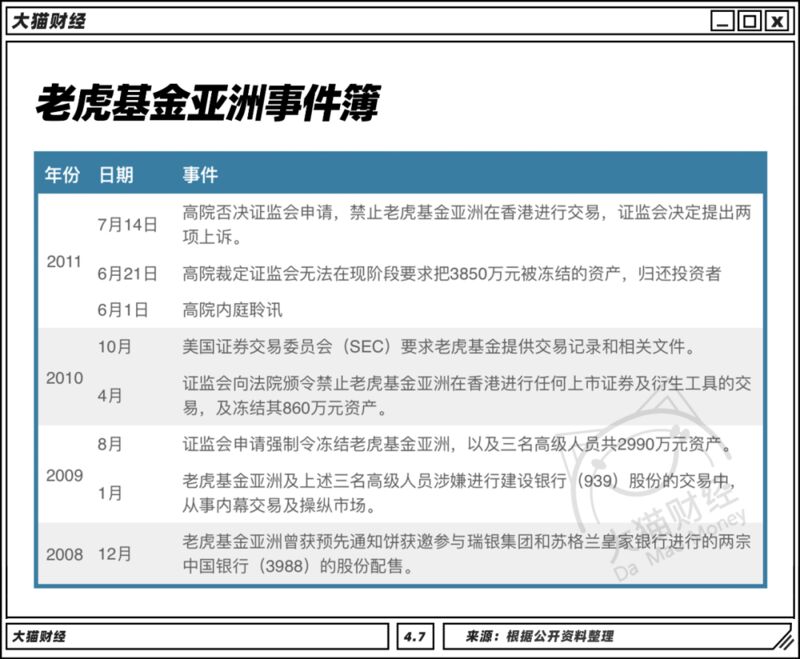

说起来,比尔黄的第一次滑铁卢就跟中国公司沾点边。

差不多是在08年的时候,机缘巧合之下,他获得了两家在港股上市的中资银行内幕消息。虽说这是业内大忌,但老黄最终还是没忍住,利用内幕消息小赚了几笔。

等到了2012年,这个事瞒不住了。老美和香港当地的证监会都罚了他几千万,不得不说,内幕交易这个事在其他地方处罚还是比较严的,这个罚单还断送了他在香港从事证券交易的路子,确实很伤。

在那之后,比尔黄整个人都变了模样。不光热心投身起慈善事业,他本人也开始在宗教信仰中寻求起了安慰,整个人都变得随和了起来,有人甚至做了张对比图:

过去的这七八年里,离岸运作的Archegos很少在公开场合中留下脚印,但从一些慈善基金会身上,还是能看出一些他投资风格的蛛丝马迹——比如11年买亚马逊,再比如14年买奈飞等等,很有水平。

短短几年里,东山再起的比尔黄就把家族办公司管理的资产规模从2亿做到了50亿美元的水平,最巅峰的时候是这个月初,其体量接近150亿美元。

虽说现在的老黄为人随和、号称股票市场中的苦行僧,但在一些小细节里面,依然能看到当年那个纵横华尔街的小黄的影子——猛加杠杆。

本来呢,内幕交易事件后的他也上过美国各大投行的黑名单。

但架不住他给的佣金实在是太多了,眼馋的高盛和大摩就偷偷把他从黑名单里放了出来,还给他量身定做了各种高杠杆的衍生品交易,就为了把钱塞到他手里。

加上他又善于分仓,说白了就是这家弄点、那家留点,虽然加起来总量不小、但分到每家头上又都不多,完美地规避了监管规则,所以杠杆又被进一步放大了。

借着这波滔天的大水,他本来已经拿下了近200%的收益,可最终没来得及落袋为安。

现在风险已经蔓延开了,被逼无奈的投行们只能弃车保帅。

据说那天高盛和大摩的交易员们整天都在打电话,就为了赶在股价暴跌前抛掉手里的存货。按照彭博的估计,被抛售的总金额有190亿美元、导致相关股票市值蒸发330亿美元,约合2159亿人民币。

鸡贼的高盛和大摩先行抢跑,反应稍慢的野村和瑞信就惨了。

前阵子,日本的野村就发了个声明,说自己可能在这次风波中遭受了重大损失,亏损估计有20亿美元,当天他们的股价就跌了16%。

紧接着,瑞士的瑞士信贷也被拖下了水。虽说他们的声明写得很含糊,但是估计损失也不会太少,可能会在几十亿美元左右。

就在野村和瑞信打碎牙齿和血吞的当口,作壁上观的小摩还不忘落井下石。他们有个分析师特地发了篇报告,表示很纳闷为啥野村和瑞信没能及时平仓止损,有点阴阳怪气。

对了,颇具悲情色彩的正主也没忘了发推“自嘲”。在比尔黄的社交网站上,最新的一条动态里赫然感慨着:“如果你欠银行100美元,那是你的问题。如果你欠银行1亿美元,那就是银行的问题。但很明显,如果你欠银行800亿美元担保150亿美元的股票,那么你们俩就都完蛋了。”

按照一部分人的理解,这场风波到这里差不多已经进行到尾声了。

虽说这次他捅出来的篓子不小,高盛、大摩上周就抛售了大几百亿的股票,野村、瑞士信贷也默默吞下了几十上百亿的亏损,但该卖的卖、该补的补、该亏的亏,“受害者队伍”基本不会再扩大了。

不过也有人认为,这个事暴露了金融系统里隐藏着的一个大风险。

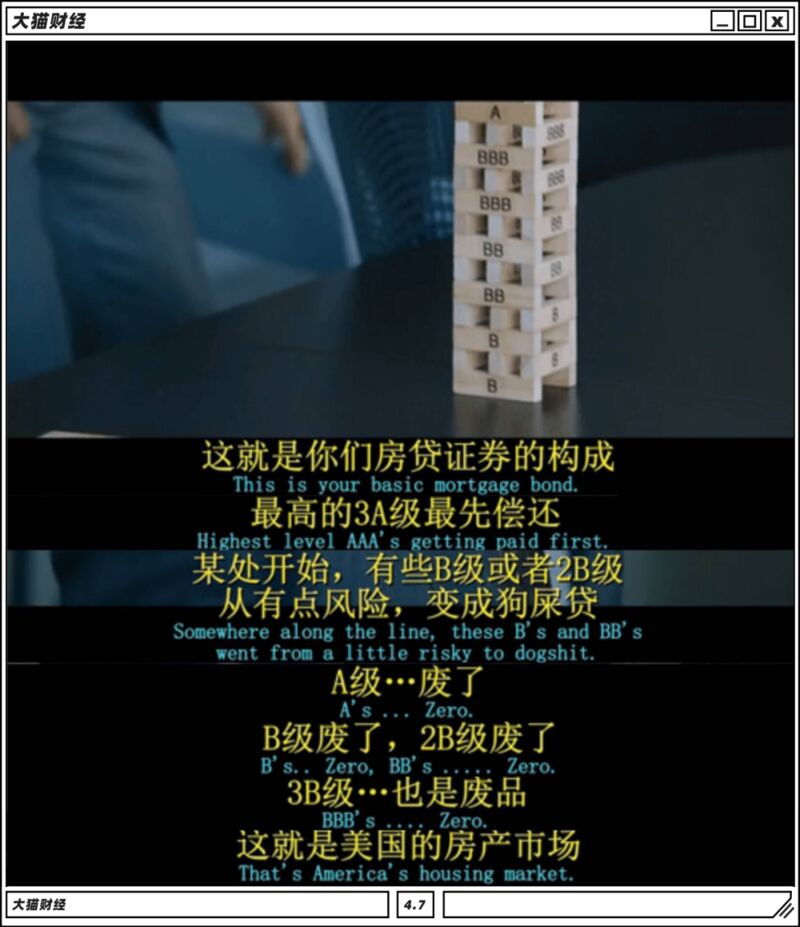

2008年次贷危机的引爆点,就是投行大佬们玩的金融游戏。垃圾里掺垃圾,反倒被包装成金子在市场中流通,几经转手,最终引发了一场席卷全球的金融海啸。

而这次的主人公,也是靠着天价服务费当甜头,最终砸穿了机构们的风控系统。现在的问题是,到底还有多少人在这么玩?

如今比尔黄用自己做代价揭露了冰山一角,所以美国证监会一点都不敢怠慢,赶忙把一大票机构们都叫到一起开了个会,该自查自查、该汇报汇报,生怕2008年雷曼的危机重演。

你别说,这几年大家的杠杆普遍都加得挺高,还真是挺悬的。