汽车“缺芯”的情况愈演愈烈,全球数十家车企相继因为芯片短缺而被迫停产。突然爆发的疫情,打乱了芯片供应和汽车需求的默契配合,供需出现错配,而短时间内,芯片并不能恢复供应,汽车只能忍受“缺芯”之痛。本文来自微信公众号:豹变(ID:baobiannews),作者:潘涛、马慧,编辑:张洋,题图来自:视觉中国

今天,是蔚来江淮工厂停产的第二天。

因为一颗小小的芯片,蔚来被迫暂停生产。“缺芯”风暴席卷电子、游戏等行业之后,汽车也未能幸免,大众、福特、日产、丰田,汽车巨头们纷纷因为缺少芯片而减产或者停产。

产能供应不足,导致销售端提车时间延长,给正在复苏的汽车市场蒙上一层阴影。芯谋研究首席分析师顾文军表示,“这轮汽车芯片的缺货,与汽车厂家的供应链管理,零库存甚至负库存也有很大关系”。这就导致,车企一旦断供,就无法生产。

业内人士估计,缺芯困局仍将持续一段时间,甚至到2021年下半年才会缓解,在这之前,汽车行业面临的“缺芯”问题,会越来越严重。

每一家车企都得做好随时停产的准备。

一、蔚来提车周期延长两周

缺芯开始波及造车新势力。

3月29日开始,蔚来在合肥的江淮工厂连续停产5天。根据蔚来的估算,停产将影响3月份产量,预计第一季度交付的2-2.05万辆汽车,将仅有1.95万辆。参照蔚来2020年4.4万辆的交付量,本次停产预计减产600辆汽车,占比去年产量的1.3%。

数字看起来不大,但也对蔚来线下的销售造车影响。目前,蔚来EA6、蔚来ES8和蔚来EC6,这三款车采用同款芯片,均在合肥工厂生产。

3月29日,豹变询问北京三家蔚来门店,发现停产对上述三款车型均有波及。

北京蔚来空间(合生汇店)门店员工告诉豹变,今年以来蔚来车间提高了产量,有用户在3月初预定的车辆,不到2周就能提车,比之前的4周提车速度要快。

但受缺芯停产的影响,蔚来三家门店人员估计,保守提车时间为4~8周。

上述员工表示,有不少客户前来咨询缺芯问题,但他们对未来的判断也并不明朗。一名员工表示不确定是否调价,两名员工认为未来的情况不明朗。

蔚来相关负责人向多家媒体表示,缺芯超出预估,虽然预计停产5天后恢复生产,但长期供应并不能保证。

早在2020年四季度财报会议上,蔚来汽车创始人李斌曾表达过担忧,蔚来已经具备月产1万台电动车的能力,但受限于芯片短缺和电池供应,仅能生产7500辆。李斌预计,到7月份,这些阻力才会消退。

二、汽车巨头被迫停工,损失达606亿美元

蔚来的江淮工厂停工,让汽车行业芯片短缺的集体困境再一次放大。

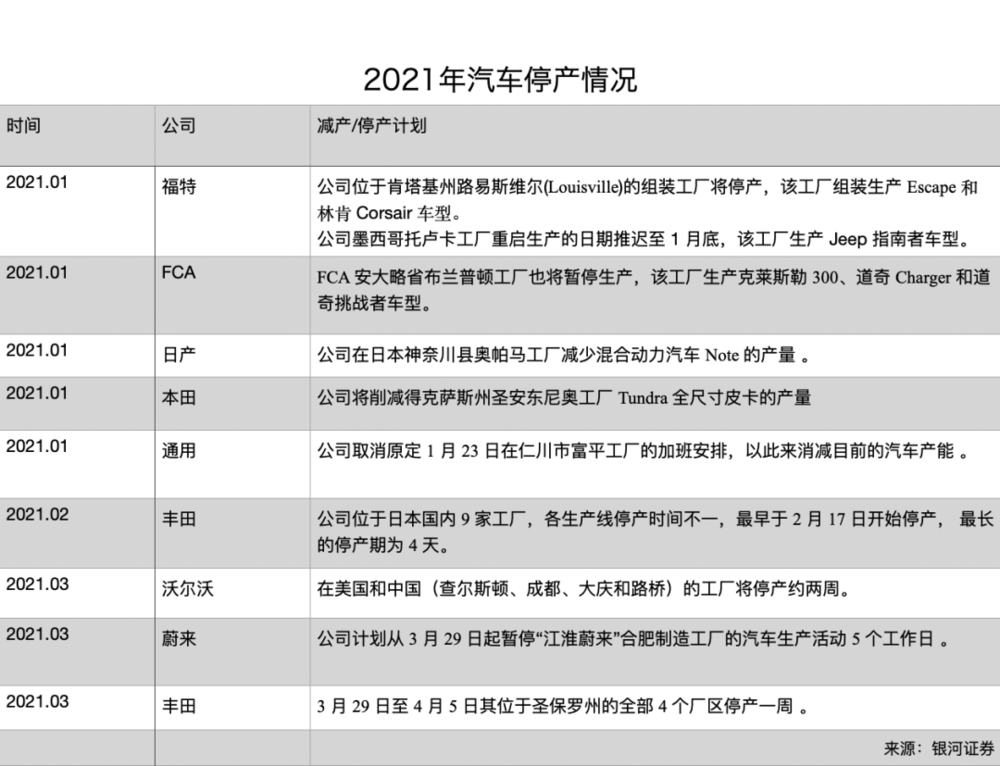

其实早在蔚来停工之前,就已经有多家车企表达过芯片“断粮”的情况,并且还公布了相关的停工计划。

大众是最早的缺芯车企之一。

早在去年12月,就有消息传出,上汽大众将从12月4日开始停产,一汽大众也将相继停产。汽车缺芯的话题随即被引爆。

12月5日,大众中国给出回应称,虽然芯片供应受到影响,但情况并没有传闻中严重,目前正在寻求解决办法。并且不忘抚慰市场,“相关车辆的市场交付没有受到影响。”

委婉的公关话术背后,其实已经变相承认了企业缺芯的事实。于是,很快就发生了戏剧性的一幕。

今年1月底,大众汽车一位发言人在公开场合表示,由于车载半导体的短缺,公司正在与其主要供应商进行谈判,或就半导体短缺而造成的损失进行索偿。而其主要供应商,指向的正是博世和大陆集团。

3月16日,在2020年财报电话会议上,大众集团CEO迪斯表示,大众汽车由于芯片短缺在今年前两个月的全球市场已经损失了10万辆产量,并且预计芯片短缺的情况还会持续一段时间。

另一家汽车巨头福特同样深陷缺芯危机。

3月下旬,福特汽车表示,由于零部件供应受到全球半导体芯片短缺以及冬季风暴的影响,公司取消了两家工厂F-150皮卡和Edge SUVs的生产计划。但危机还不只如此,福特在肯塔基州一家生产福特Escape和林肯Corsair工厂的三个班次以及在德国生产嘉年华(Fiesta)汽车的工厂都出现过短期停工。

缺芯像病毒一样在全球蔓延,即便企业已经做好了停产计划,但情况随时还可能更糟。

本田汽车3月16日表示,公司位于美国和加拿大的大多数汽车工厂将从3月22日开始关闭,一直持续到3月26日。但本田还是低估了此次缺芯的影响,没过几天,本田再次发声称,由于诸多供应链问题,其北美部分工厂的停产时间将延长至3月29日。

事实上,这份因缺芯停产的“名单”,除了大众、福特、本田,还包括通用、雷诺、菲亚特克莱斯勒、戴姆勒等多家头部车企,并且随着时间的推移,这份“名单”还在变得越来越长。

3月3日,通用汽车表示,其北美三家工厂的减产时间将分别延长至3月底和4月中,并且公司预计,芯片短缺可能导致2021年的收入最多减少20亿美元。

据IHS Markit预计,2021年第一季度将有近100万辆汽车被迫推迟生产。据咨询公司AlixPartners预计,在芯片短缺的影响下,全球汽车行业2021年的收入将减少606亿美元。

如果畅销及高利润车型的生产受到影响,损失还可能更大。

三、“缺芯”危机是怎么酿成的?

百年汽车产业,居然在一枚小小的芯片上栽了跟头。

一位半导体和汽车电子投资人告诉豹变,本身具备车规级芯片设计和制造能力(通过车规级认证)的企业本身就不多,全球屈指可数。

而汽车芯片制造巨头偏偏在最紧张的时刻遭遇不测。3月22日,日本芯片制造商瑞萨电子的一个工厂起火,需要一个月才能恢复生产,而瑞萨电子是全球汽车芯片第三大制造商。

稍早时候,美国德克萨斯州因冬季风雪大面积停电,导致全球排名第一和第三的汽车芯片生产商恩智浦半导体和英飞凌科技不得不停产。

短期的自然因素之外,疫情导致的供应链减产,才是这一轮芯片危机的导火索。

2020年初,在疫情的影响下车市陷入寒冬,车企对于销售情况的预估普遍悲观。在这样的情况下,保证现金流,抵御不确定因素带来的风险才是企业的头等大事。于是,诸多车企都对产销计划进行了收缩,供应链、代工厂也随之遭受波及,转而收缩产量或是承接其他订单。

但随着疫情得到控制,车市很快又出现了反转,从去年下半年开始,国内汽车市场由冷转热,以平均10%的增幅迅速回暖。乘联会数据显示,2020年中国汽车销量达到2531.1万辆。

行情的火热对供应链提出了更高的要求。但一去一回之间,留给车企的芯片配额已经远远赶不上需求。

另一方面,汽车芯片的生产过程本来就非常复杂、漫长。晶圆进入代工厂到成为芯片,需要经历的工序多达几百甚至上1000道,期间耗时两三个月。这还没完,此后芯片还需要在下游供应商进行再加工,周期进一步拉长。

对于整车厂来说,如果确定要生产某款车型,其半导体订单至少在6个月前就要敲定,方便芯片代工厂及时统筹客户需求,提前布局。

疫情的到来彻底打乱了原先的节奏。

另一方面,由于疫情的影响,短时间内医用设备,比如红外测温仪等设备需求猛增,而这些设备也需要大量的芯片产能支持;此外由于疫情期间居家办公兴起,消费电子类产品需求旺盛,这都导致了芯片产能的倾斜。

上述投资人称,疫情导致海外车规级芯片制造企业停工停产,部分产能转移到国内,但国内晶圆厂大部分不具备车规级芯片制造标准,少数几个具备车规级芯片制造能力的企业又将产能优先供给消费产品。

但是,除了疫情引发的诸多外因以及芯片生产周期本身较长的因素,在汽车产业内部,其实也早就埋下了芯片危机爆发的隐患。

和消费电子相比,汽车芯片的制程要求并不高集中在20至45nm,这也直接导致了其利润率并不高。不仅油水少,在其他方面汽车芯片的要求却又十分苛刻。

例如,温度、湿度、粉尘等外部环境方面,汽车芯片都要求极高的承受度;在使用寿命上,一般消费电子芯片也就在1至三年,但汽车芯片的要求至少在15年;而对于不良率的把控,由于关系到行驶安全,在实际中汽车芯片往往要求达到零不良率,需要花两到三年时间来研发和验证。

这件吃力不讨好的活儿,让一些晶圆厂陆续关闭8英寸生产线,转成12英寸或者更先进的生产线,而8英寸晶圆是汽车芯片主要的原材料。

根据国际半导体产业协会的数据,全球8寸晶圆产线数量在2007年达到200条,随后开始下降,到2016年下降到188条。

这样的矛盾还影响到了晶圆制造的上游供应。目前,8英寸晶圆生产设备的供应商急剧减少,现有设备根本无法满足产能需要。

危机之下,芯片制造企业开始投建晶圆工厂。但远水解不了近渴,中芯国际的深圳工厂计划在2022年开始生产,台积电的凤凰城工厂则预计在2024年投产。目前,中芯国际、华虹半导体已经是满负荷运载,短时间不能再增加更多产能。

汽车厂因为缺芯而恐慌性下单,进一步导致芯片供应紧张。

业内人士的判断,2021年下半年,汽车“缺芯”或许会有所缓解,但要想彻底解决这场汽车芯片供应危机,一场产业链的重塑或许已经无可避免了。

本文来自微信公众号:豹变(ID:baobiannews),作者:潘涛、马慧