来源|远川科技评论(ID:kechuangych)

作者|巫桐 / 杨健楷

头图|视觉中国

2021年开年之后,芯片行业出现了戏剧性的一幕,一直默默无闻的汽车芯片爆出极度短缺,一片小小芯片卡起了各大汽车巨头的脖子。

比如大众预计,第一季度将因为芯片短缺少生产10万辆汽车,愤怒的发言人在公开场合表示,将考虑向准备不周的博世、大陆等一级供应商索赔。

除了拿供应商撒气,各汽车集团八仙过海各显神通。三星、SK两大财阀与现代合作,一个出芯片一个出汽车;德国经济部长求援于中国台湾省,请求台积电优先供货德国汽车业;韩、德紧张,大陆也不例外,工信部春节前加班加点,与主要汽车芯片供应企业代表座谈交流。

那么,汽车芯片为何如此短缺?这在业内引发了一场大讨论,就现有报道来说,主要有三点:

首先是各种天灾人祸。新冠造成的混乱还没结束,没想到又来了日本的地震、德州的暴风雪、中国台湾岛内的缺水,让芯片厂的产能一再缩减。

其次是台积电之前的扩产也不积极。汽车芯片集中在20~45nm成熟制程,并不算赚钱,投入产出比低。因此,台积电扩产不多,设备商供应也少,甚至一些生产设备,都要去二手市场淘,造成了产能的不足。

最后是上游设备商,他们同样面临着和台积电一样的难题。上游设备商因为汽车芯片专用制造设备利润率低,照样也不愿意排单。晶圆厂试图涨价加单施加“诱惑”,但设备商就算将产能转为汽车芯片,也难盈利,同时,设备生产周期只会比芯片还要长,这也大大减缓了反应时间。

芯片缺货危机的爆发背景错综复杂,但危机的背后,有三个根源性问题:

缺货的汽车芯片都不赚钱么?

产能为什么都集中到了中国台湾?

汽车芯片的最终买家,汽车厂商都跑哪里去了?

本文,尝试回答三个问题。

01. 汽车芯片危机的背后格局

汽车芯片种类繁多,但最缺的,是MCU。

MCU,又称微控制器,简单来讲,可以理解为各类分散设备的“小脑”,用以实现其动作或功能。MCU应用极广,散布于消费用、汽车用和军用:小孩子玩的玩具火车,电力公司抄的电表,电子控制的汽车座位和导弹火箭,都装着不同规格的MCU。排除安保级别最高的军用MCU,消费用和车用MCU是两个完全不同的市场。

消费用MCU场景分散多变,难度较低,寿命预期不长。小孩子玩火车可能几天就玩坏了,转向了下一个电子玩具,谁能抓住消费场景的爆点,便能直上青云。

汽车用MCU也是分散多变,无论是座位、雨刷、空调、影音、动力,都离不开车用MCU的指挥,总的来说,一辆车少说几十个MCU,多则上百个。这些芯片散布于汽车各个部分,虽然规格繁多,架构不同,但难度却是一致,达到了苛刻的程度。

以市占率三成的全球MCU巨头瑞萨为例,上级分包商对于车用芯片的公开要求是:-40~75℃、湿度95%、15~25KV的静电环境中,必须要拥有20年质保,不良率控制在100万分之1以下。

这个良率要求是消费用MCU的两百倍乃至上千倍,即便如此,放到实践中,汽车制造商的要求仍然是:零不良率。因为只要有1个芯片运转不良,就可能危及人的生命。

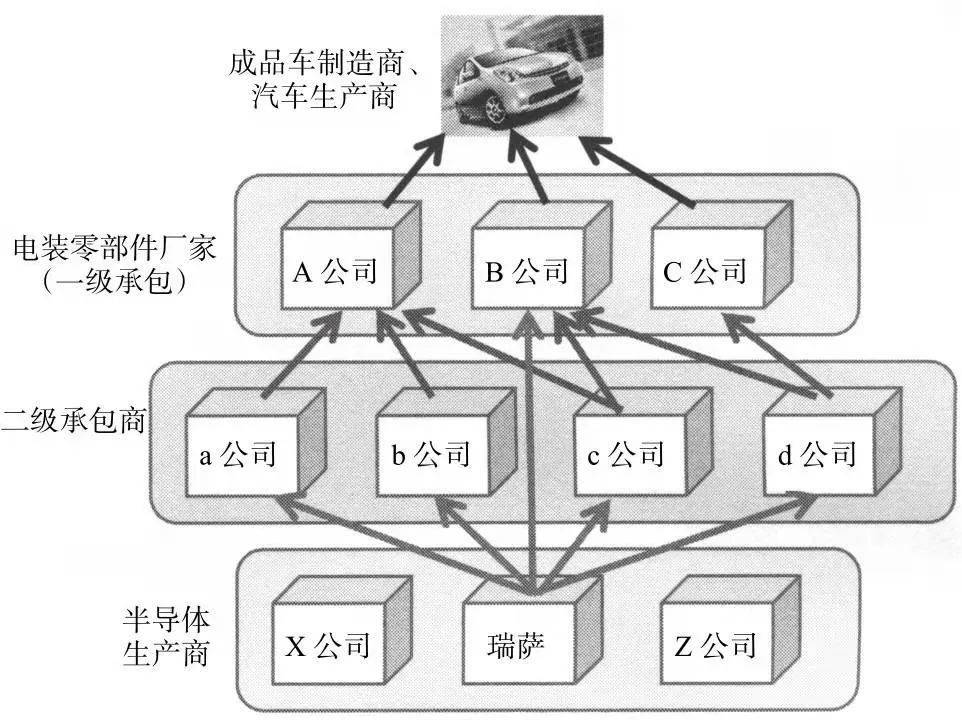

虽然难度如此之高,汽车芯片在产业链中的占位却十分低下。MCU厂商,顶多居于博世、大陆等一级供应商下面一级的二级供应商,一些则是汽车厂的三级供应商。在汽车产业层级森严的金字塔中,汽车芯片厂商甚至无权更改生产线工艺和流程。

日本半导体产业资深观察家汤之上隆,在《日本制造业的败北》中,即回忆了一个改革前完全没有自主权的瑞萨。在美国财团KKR收购被日本经产省截胡后,瑞萨社长给买方打电话赔礼道歉:对于这样的结果我们实在感到抱歉,主要原因还是我们没有自主性。瑞萨在产业中的占位,由此可见一斑。

MCU的另一大特点就是芯片和整车厂绑定,形成寡头市场,比如瑞萨与丰田联盟,英飞凌与德系车企联盟,通过这种联盟三大MCU巨头市占率达到了七成。这种产业链同盟,节约了大量的重新认证、适用和安全成本,双方互惠,格局十分稳定。

但副作用是,作为整机厂商的三级供应商,汽车芯片厂商是卑微的,没有讲价空间,他们甚至可能一年难得见几次整机厂商。

门槛高、占位低、难赚钱,汽车芯片行业格局稳固,这产生了一个极为负面的影响。消费电子级的MCU厂商,与车用MCU厂商,几乎井水不犯河水,这导致行业缺少新玩家,活力不足。

于是,任何一个芯片巨头要在汽车芯片业扩张,内生增长很难,只能采取收购策略,因为时间是最大的成本。从2015年恩智浦收购飞思卡尔案,到2016年高通收购恩智浦案,再到2020年英飞凌收购赛普拉斯案,莫不如此。但资本运作并不会增加产业供给,在短期内更多是股东层的变动。

如果车用MCU维持这样的局面,各国的产业联盟各干各的,虽然扩产艰难,但也不至于出现集体性缺货。那么,为什么后来会发生日、德等汽车大国集体缺货的局面?

02. 史无前例的分工大转移

直接导致大缺货的原因,还在于汽车芯片代工生产,被集中放在了台积电这个篮子里。

汽车芯片大厂自己生产到把订单转移到晶圆代工厂的分工大转移,始于十年前。那时,德日两国的汽车芯片业都面临着一个艰难的抉择:

一,汽车业需求更多关于电能转化的功率芯片,通用性较强。这类芯片研发,犹如看工龄和手艺的老师傅,越老越吃香。德日两国起于第二次工业革命,电机是他们一贯的强项,能否抓住功率芯片的时代趋势,直接关乎未来命运。

二,同时,汽车业也需要更多MCU之类的数字芯片,但这些芯片是“利基的集合”,名目繁多的品种凑到一起,才能撑起一座座晶圆厂。台积电等中国台湾省代工厂,在数字芯片代工上的优势越发明显:

以客户为中心,不下场抢生意,不窃取资料;与ASML的结盟并下重金购买最先进的工艺设备;军事般的严苛运营机制,像机器一样严密运转的十万青年十万肝。这三大优势,都是汽车芯片大厂难以企及的。

应该做出什么样的选择,已然十分明了。在接下来的十年中,汽车芯片厂商几乎将所有先进工艺制程的车用数字芯片的生产,都交予了台积电和联电。

德国的英飞凌早在2009年将65nm工艺的移动设备芯片交予台积电,后在2012年认证台积电的车用MCU工艺。到了2018年,数字芯片生产任务的一半交给了外包。在当年财报中,英飞凌还计划在五年内将这一比例提高至70%,而功率芯片只有至多15%的外包计划。

转型幅度更大的是日本瑞萨。2012年,瑞萨断臂求生,裁员万人,车用数字芯片被外包给台积电,到了最近,瑞萨转移了总计三成的芯片生产任务,其中MCU的外包比例直接达到了九成。

原来,七八个汽车芯片厂自己生产MCU,整机厂还算有多元的选择,风险被组合消减了。但在汽车MCU七成产能外包给台积电后,整机厂从一级、二级供应商穿透过去,最后,实际上最为关键的元器件被放在了一个篮子里。

同时,汽车用MCU这类汽车数字芯片的特殊之处在于,汽车芯片集中度很高,却只占了台积电3%的产能,量不大,价不高。也就是说,全球的汽车芯片大厂加到一块,也养不起台积电一座厂。碰到紧要关头,汽车芯片这颗蛋,是首先被挤破的。

于是,汽车产业链看似还是多元化的,但穿透之后,实际上把鸡蛋放在了一个斗争激烈的篮子,对于任何一个产业巨头来说,这都是非常危险的。问题是,难道汽车业的巨头们都没有注意到么?

03. 漫不经心的汽车产业链

悲剧的是,汽车巨头的佛系直接让这场短缺危机愈演愈烈。对于汽车芯片短缺危机,一部分整车商的态度是:

一种是猝不及防,临时甩锅。

有整机厂声称,已在大半年前邮件告知博世和大陆要备货,但是他们没听,于是危机爆发了。但一级供应商却哭笑不得,整车商则明明已经预料到了一场危机,却只是发了一封邮件,除此之外没有任何动作。

一个细节是,汽车芯片厂说,整机厂问他们为什么不上夜班来增加产量,而实际上晶圆厂一天24小时根本不会停,夜班一直在上。这种漫不经心在竞争激烈的消费电子领域几乎不可想象。

另一种是未雨绸缪,“跳跃”式、或“穿透”式管理供应链风险。

比如宝马公司绕过一级供应商直接向晶圆厂下单,在此次危机中无虞。更为精明的是丰田,这家日系车企对于汽车芯片厂商的严密控制已有十年,因而也是安然无恙。

从上个世纪六十年代开始,丰田力推精益管理制度,争取在每个环节都抹掉不必要的时间和资源浪费。这一制度在公司内被称为“准时制”,模仿了超市控制进销存的方法,形成了一个便捷的电子看板系统。后来,包括准时制在内的丰田管理制度被普及于整个产业,当时的一份调查显示,美国公司施行该制度后,库存减少了七成。

讽刺的是,丰田最先发现了精益管理制度的一个漏洞:库存。精益库存管理越是精细,那根弦绷得越紧,几乎没有任何容错空间。而汽车产业链的层级又是如此繁复森严,信息很不透明,到了最后,哪一层都不想压库存,弹性越来越低,一碰到危机,说断供就断供了。

由此,在2008年金融危机后,丰田建立了一个名为“救援”的系统,深入了解其供应商层级,将大约6800个零部件的供应链信息存入数据库中,使得公司能够像股权穿透一样摸清供应链的实底,找出潜在的短缺。每天、每周和每月,丰田都会与产业链上的各级供应商沟通,频繁下达产量计划,以保供应。

在经历了2011年311东日本大地震救援瑞萨工厂后,丰田更加强了与汽车芯片厂的直接联系,重金入股瑞萨,以把他们牢牢捏在手里。

这种严密的监控,使得丰田在芯片短缺市况下,仍能保持业务连续性。在丰田最近的财报电话会议上,首席财务官表示,公司已确保了各种零部件1到4个月的库存。

汽车产业精益管理制度的发明者,却最先背叛了这个制度,这未尝不是一种讽刺。长久以来漫不经心、行动迟缓的汽车产业,最终被迫在芯片产业的巨变下,跟随丰田和宝马的脚步,走向新的变革。

04. 总结

本次汽车芯片缺货危机,本质上是对汽车产业链的一场极限压力测试。危机的根源,早已深埋于长达十余年的两大变革,一个是汽车产业的结构性变化,一个是电子产业分工史无前例的转移。

缺货的品种是颇为传统的MCU芯片,恰恰证明,目前的汽车革命尚未进行到一个彻底的阶段,但是却毫无疑问的来到了一个转折点。

一方面,尚未有一个更为简洁有力的技术架构和芯片品种替代这种零散琐碎的MCU。另一方面,台积电和设备商对MCU的态度犹如强弩之末,这或将扭转此前已进行十余年的分工转移趋势,但是如何保证自建产业链的相对经济性,仍是一个难题。

或许,要真正解决汽车芯片缺货的长期性难题,汽车厂商还得向消费电子公司来取取经。

(罗松松对本文亦有贡献)

本文来自微信公众号:远川科技评论(ID:kechuangych),作者:巫桐/杨健楷