本文来自微信公众号:巨潮商业评论(ID:tide-biz),作者:张凯伦,编辑:王方玉,题图来自:视觉中国

当人们对医美行业的印象还停留在“暴利生意”和“股价暴涨”中时,自春节后,医美概念股开始集体下挫。

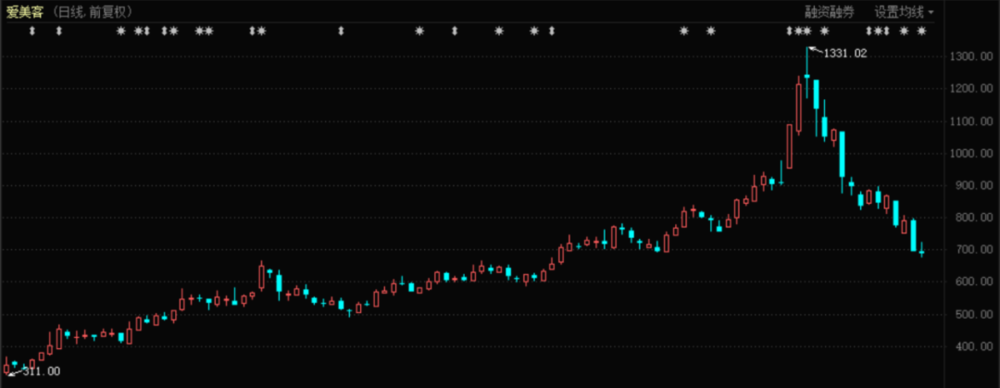

去年上市以来,累计涨幅超8倍的爱美客(SZ:300896),股价从最高点1331元回落至693元(截至3月9日收盘),跌幅达48%。2月24日,以暴跌14%创下上市以来单日最大跌幅。

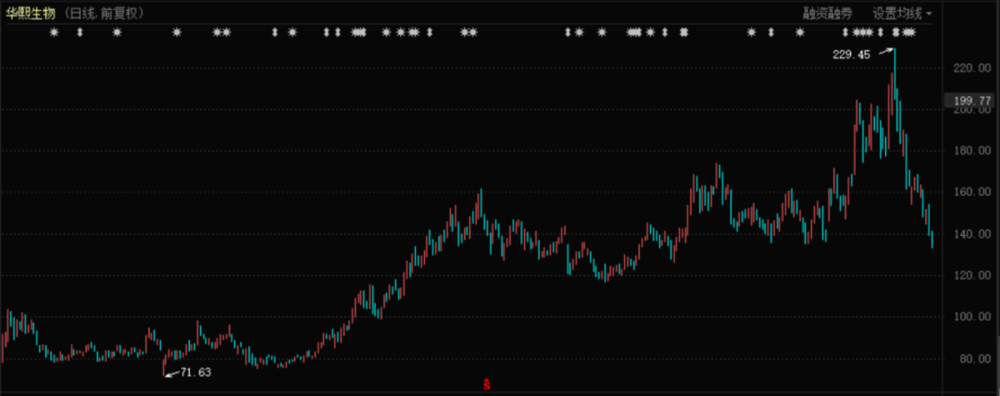

华熙生物(SH:688363)亦是如此。在开年首日股价创下历史新高229.45元之后,便一路下跌,短短4个交易日跌幅20%。

与此同时,昊海生科(SH:688366)、华东医药(SZ:000963)、朗姿股份(SZ:002612)等医美概念股也先后出现回调。

2020年下半年以来,医美板块异军突起。市场研究机构一致认为:未来5-10年将是医美赛道发展的黄金时期,对医美行业未来的景气度持看好态度。医美企业也凭借巨大的想象空间,超强的盈利能力,成为投资者眼中的优质标的。

此次暴跌的股价,却敲醒了股价狂奔的医美企业们:再好的公司也需要一个合适的价格。

根据爱美客公布的2020年财报,全年营收7.09亿元,同比增长27.18%,净利润为4.4亿元,同比增长43.93%。这与其动辄200倍的市盈率,接近千亿的市值形成反差。

另一只龙头概念股华熙生物2020年业绩表现也乏善可陈,在营收增长39.61%的情况下,扣非净利润原地踏步,仅同比增长了0.47%。

享受着所处赛道的高估值,却并没有拿出与之相匹配的业绩增长,从近期大幅回调的股价表现来看,医美概念股们并没有给予投资者足够的抄底信心。

机构预期太高,估值与营收、利润增速相差悬殊,曾风光一时的医美概念股,是否还能重回荣光?

1. 减持抛售背后

2月23日,玻尿酸龙头华熙生物公告称,大股东赢瑞物源于近3个月内完成864万股减持,套现超15亿元。公告时间距离华熙股份解禁仅过了1个月时间。

这份突然的减持公告,多少让市场有些出乎意料。在招股说明书中,赢瑞物源曾承诺拟计划长期持有华熙生物股票。

大股东的减持动作对股价影响深远,类似蝴蝶效应,加上春节节后市场流动性收缩,行业监管趋严,这种紧张的情绪在市场开始蔓延。半个月内,A股三大玻尿酸概念股股价集体大幅下跌。

大股东的减持和中小投资者的逃离背后,行业和企业的基本面是否发生了重要变化?

从龙头上市公司的业绩表现来看,医美市场仍然保持了较高的景气度。

爱美客不久前公布登陆A股以来的第一份年报显示,公司2020年实现营收7.09亿元,同比增长27.18%;归母净利润同比增长43.93%。其中,以嗨体为核心产品的溶液类注射针剂的营业收入高达4.47亿元,较上年同期增长82.85%。

财报发出后,爱美客豪气地将2020年度近96%的净利润(约4.21亿元)进行分红回报投资者,面对深交所的问询霸气回应,“公司营运资金充沛”。

华熙生物透露的2020年的业绩预告显示,营收达到26.32亿元,同比增长39.61%,净利润6.47亿元,同比增长10.5%。

对此,华熙生物解释称,由于加大了品牌建设、渠道构建、关键人才引进等战略性投入、以及中后台支持能力建设、供应链体系的投入等,才仅仅实现了利润的微增,而2020年度的营业收入仍然保持了较快的增速。

此外,多家机构也看好医美市场未来的表现。安信证券认为,中国已经成为第二大医疗美容服务市场,2020年中国医美用户有1520万人,到2023年预计达到2548.3万人。中国庞大的人口基数,再加上超过20%乃至30%的增速,可能使得中国在2021年超过美国,成为全球第一大医疗美容服务市场。

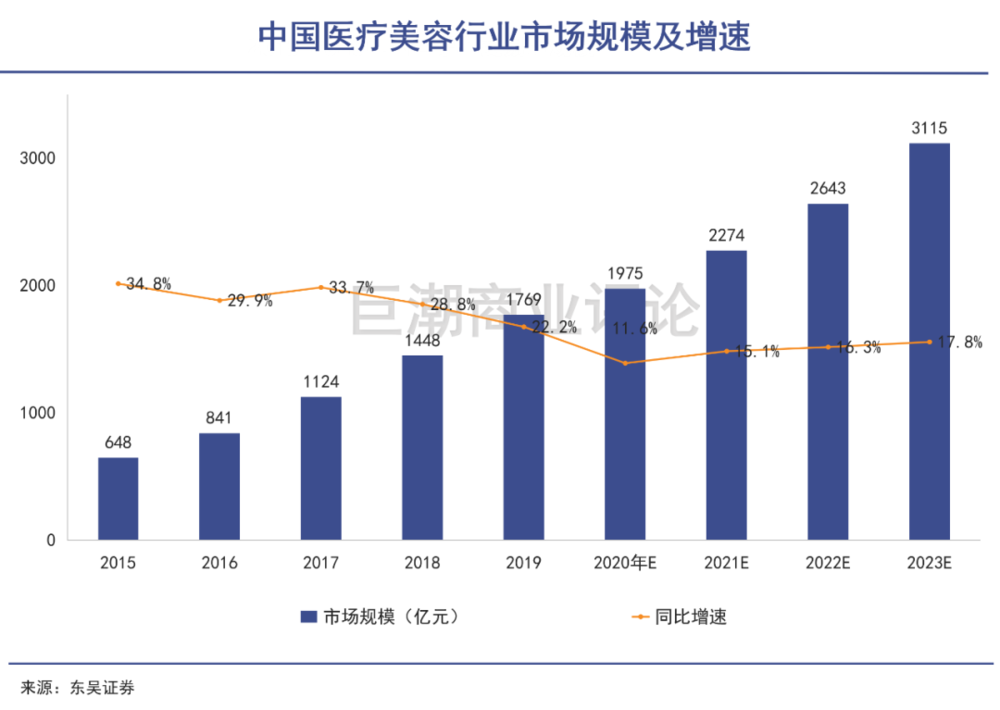

东吴证券也做出预测,2020年中国医疗美容市场规模约1975亿元,预计2023年市场规模达3115亿元。

在医美普及化、医美消费趋向年轻化的同时,“颜值经济”下的医美龙头企业“吸金”属性十足。随着经济的发展和人均可支配收入的增长令求美者呈现出低龄化趋势,医美市场渗透率未来有很大提升空间。

行业未来增长空间毋庸置疑,投研机构和市场都表现出对医美行业的信心,但离场的投资者们,对企业们的质疑显然并不在此。

2. 产业链话语权争夺

要理解行业内公司的利润水平差距,要先从医美产业链来看。

医美产业链分为上中下游。上游是医美产品生产商,政策壁垒高,盈利性强;中游是服务机构,集中度低、竞争激烈,存在较大信息差,盈利能力不强;下游渠道主要看引流机构,向医美垂直平台倾斜,头部公司增速快。

因此整个行业利润主要集中在上游厂商。风头正劲的爱美客、华熙生物就是上游玻尿酸原料和产品的细分龙头,凭借较高的产品技术壁垒和品牌壁垒,两家龙头企业的毛利率能够达到90%,而医美机构毛利率一般在50%左右。

此外,对上游生产商来说,费用支出相对可控,在毛利率达90%的情况下,净利率能够达到40%-50%左右,而医美机构则在医生薪酬、营销环节及后续服务方面需要更多投入,期间费用率更高,也拉低了净利率。

上游的核心产品玻尿酸,是外界对医美产生暴利认知的来源。

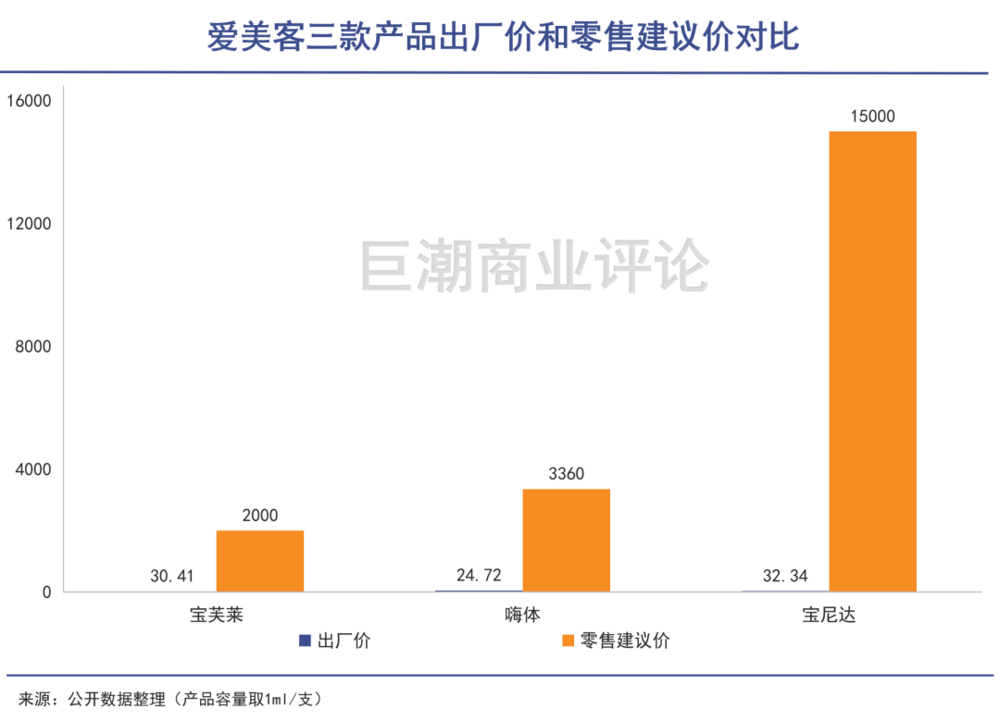

玻尿酸成本原本并不高,以玻尿酸龙头爱美客为例,招股书中说明,旗下的玻尿酸产品“宝尼达”,直接材料成本13块多,加上制造费、人工成本,整体成本33元;爱芙莱成本30.41元/支,“嗨体”单位成本24.72元/支,上述产品适用于额部、鼻唇沟、颈部的填充。

但在零售终端,“爱芙莱”能卖到1000~3000元/ml,“嗨体”卖到2800~3920元/ml,“宝尼达”能卖到10000~20000元/ml,几乎是出厂价格的100甚至300倍。

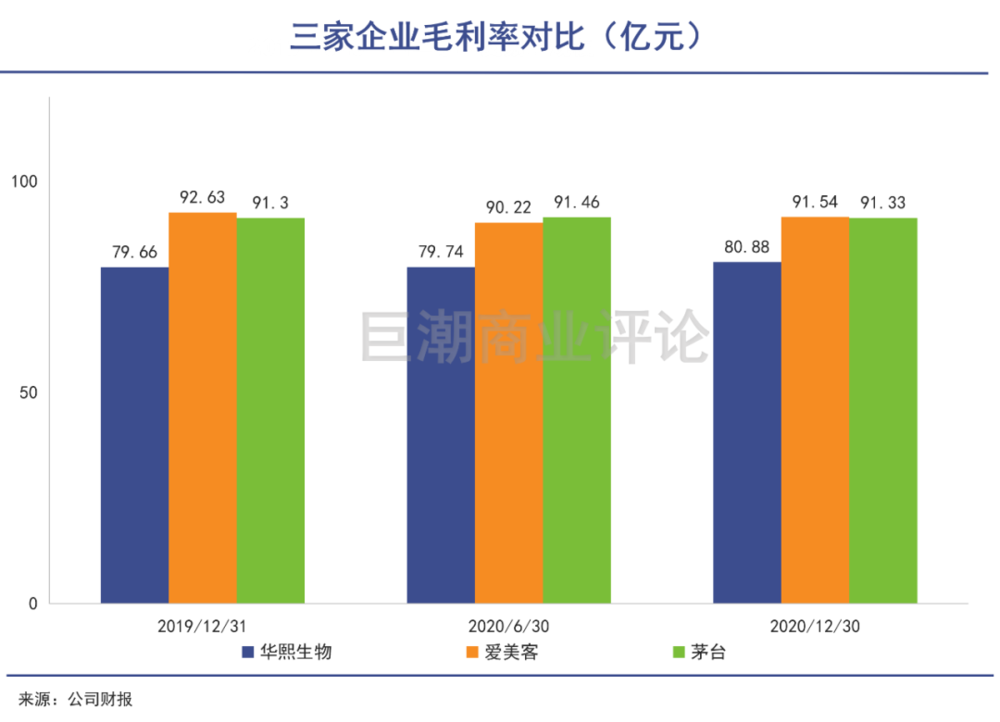

高昂的利润为公司带来了超高毛利率。翻阅2020年三季度财报发现,华熙生物毛利率超过80%,爱美客高达91.54%,甚至超越了茅台的91.33%。

从净利率上看,2020Q3爱美客净利率为61.51%,同样超过茅台的53.34%,且在三个报告期内仍然在持续增长。

成本低廉的玻尿酸,为什么能以高出出厂价上百倍的价格卖出?

这是因为,市场上获得国家药品监督管理局批准的产品较少,几家生产玻尿酸的企业基本形成了垄断。

目前,通过国家药品监督管理局认证获批上市的注射用玻尿酸产品有23种,归属于14家企业,包括6家进口企业和8家国产企业。较高的进入门槛使得上游企业很容易实现寡头垄断,对下游具有较高的议价能力。

华熙生物是全球最大的玻尿酸原料供应商,由于掌握生产核心技术,使得其玻尿酸产率达到行业水平的两倍,2019年具备320万吨产能,全球占比近40%。

总体来看,医美上游产品的进入壁垒极高,高政策准入标准等将不少外部玩家阻挡在外。因此,上游产品在产业链中处于优势地位,获得了极大的话语权,同时分走了行业链条的大部分利润。

这也是爱美客和华熙生物遭到资金追捧的主要原因。依靠政策壁垒,上游的龙头企业们可以坐享行业的大部分红利。

3. 新玩家加速入场

在一个快速增长的市场中,享有垄断优势、拥有极强盈利能力的龙头企业,为何股价大幅下跌,遭遇市场质疑?

好股票也需要一个好价格,围绕在龙头股身上的质疑主要在于其估值过高。

华熙生物市值最高时达921.6亿元,直逼千亿,即使在股价大幅下跌之后,其市盈率(TTM)仍然高达109倍。

新巨头爱美客市值曾一度突破千亿,其营收和净利润也在持续增长中,但2020年营收7.09亿元,净利润4.4亿元,市盈率仍然高达195倍。从短期来看,股价几乎已经偏离了基本面。

龙头股的市值和营收、净利润如此悬殊,再叠加近期市场专杀前期涨幅过大的高位大市值股票,两大龙头企业遭遇杀跌也就不足为奇了。

除此之外,不断加剧的竞争也是影响医美企业业绩表现的一个重要因素。

随着市场越来越重视医美赛道,众多企业试图分一杯羹。

1月13日,奥园美谷公开表示,希望通过收并购的方式在下游医美机构、上游医美原材料端快速占领市场,进而向中游医美科技端发力。

3月,华东医药收购了西班牙High Technology Products, S.L.U. 100%股权,这已经是三年多来华东医药在全球发起的第4家医美企业收购。

从服装产业切入医美服务赛道的朗姿股份,截至2020第三季度,已经拥有15家医美机构和三大医美品牌。2月底,朗姿股份公告,公司传统服装业务下滑,医美业务营收同比增长29.13%,总营收占比达28%,医美正成为其增长新动能。

面对越来越激烈的行业竞争,爱美客在招股书中也指出,目前玻尿酸市场向好,主导产品平均毛利率水平较高,吸引多家企业通过自主研发或兼并收购的方式进入国内市场,行业竞争将逐渐加剧,公司毛利率水平存在下降风险。

以同样高利润率的白酒行业为参考,2019年,茅台毛利率最高,达93.78%,其次为五粮高价位酒,为84.59%,即使是低价位酒毛利率也在52.19%。

高端白酒行业毛利率已经历充分竞争,一超多强的行业格局早已形成,两级分化下,头部企业的盈利空间大概率越来越大。加之固定的产量和储存周期,市场供求关系相对稳定。这些综合因素成为白酒业高毛利的保障。

反观医美行业中盈利能力最强的上游玻尿酸原料和产品领域,市场格局仍未完全稳定。随着入局者增多,竞争加剧,整个玻尿酸行业的利润率将面临承压。

有业内专家指出,相比几年前,这两年的行业毛利率已经有所下降,伴随未来医学的发展和行业竞争的加剧,玻尿酸很有可能会降到大家都可以接受的平民价格。

对于处于高速成长赛道上的企业来说,享受赛道的高估值的同时,也需要有面对质疑的底气,而最终有说服力的,还是实打实的业绩增长。