说到朝云集团,可能熟悉的人不多,但提起“超威”,很多人甚至能下意识地喊出那句家喻户晓的广告语,“有超威没蚊子”。资料显示,朝云集团的前身是国内26年老牌日化巨头广州立白集团旗下的超威事业部。在创建之后的十余年里,超威取得了长足进步,并与2018年独立,成为了此后的朝云集团。朝云集团的掌门人也正是立白集团长公主陈丹霞。

值得注意的是,十年前,立白集团曾宣称不上市,创始人之一陈凯旋曾说“上市虽好,但不是‘一上就灵’”,而此次朝云集团的成功上市,意味着陈丹霞打破了立白创一代们“不上市”的誓言。

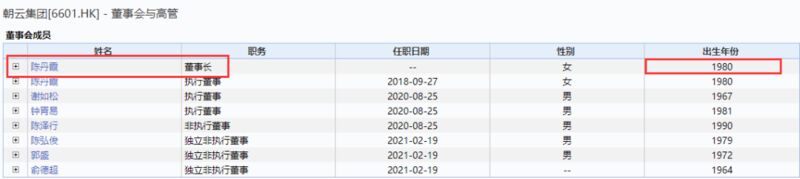

80后长公主掌舵

在留澳期间既是总经理又是学生

根据招股说明书显示,朝云集团的掌舵人陈丹霞,1980年出生,是立白集团创始人之一陈凯臣的长女。

此外,陈凯旋之子、陈丹霞堂弟陈泽行担任朝云集团的非执行董事。

图片来源:朝云集团官网截图

陈丹霞出生于广东潮汕家庭,“立白公主”、“富二代”是人们对其最常见的认知标签。但她身上最重要的标签,应该是“创二代”,据此前媒体报道,陈丹霞很小时就表现出了强烈的使命感,念书的时候就屡获一等奖学金,在学校里担任学生会主席和班长。

2002年,为开拓澳洲市场,立白在澳大利亚设立了分公司。原本已经考上英国牛津大学的陈丹霞改变计划,2005年前往澳大利亚管理公司,并在悉尼大学攻读市场营销与战略管理双硕士学位。在澳洲期间,她既是立白分公司的总经理,又是一个留学生。

2006年,陈丹霞完成学业后,带着澳洲七大护肤品品牌中国独家经营权回国,后在广州成立了澳希亚公司,并在立白集团内担任化妆品事业部总经理。

成立30多年的香港化妆品品牌,高姿在1984年进入内地市场始终“水土不服”,随后几经易主,最终于2006年被立白收购。但在接连换了几个管理人之后,立白仍未能扭转高资的经营状况。

2008年,陈丹霞临危受命担任高姿品牌总经理。上任后,陈丹霞很快让公司“起死回生”,两年销量翻了四倍,成为首个中国日化巨头收购化妆品企业并转型成功的案例。

2006年,超威事业部成立,2016年,陈丹霞正式接手超威,2018年4月,陈丹霞将超威从立白集团独立出来组建成朝云集团。

在她的主导下,一直坚持不上市的立白集团,迈出了旗下子公司上市的第一步。

图片来源:朝云集团官网截图

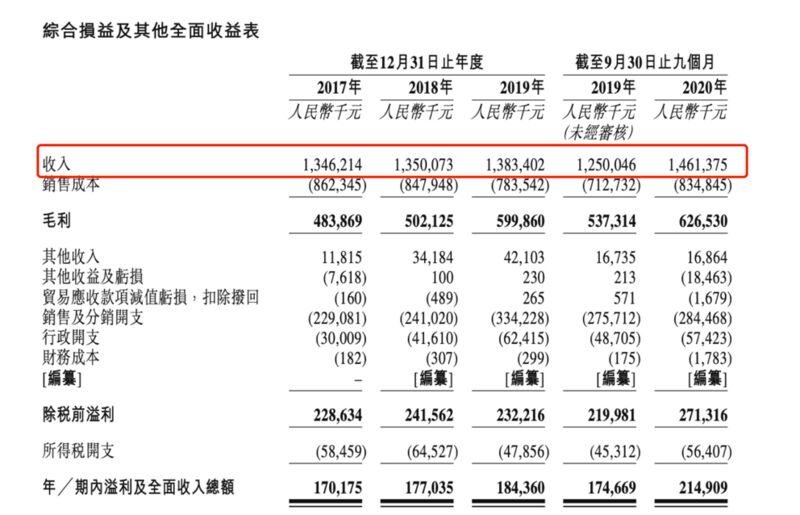

靠卖杀蚊产品9个月赚9.5亿

靠着一门不起眼的家族生意,朝云集团撑起了一个IPO。陈丹霞正式接手超威之后,朝云集团连续三年实现了盈余。

招股书显示,2017年至2019年朝云集团实现营收分别为13.46亿元、13.50亿元以及13.83亿元;同期经调整净利润则为1.70亿元、1.88亿元和1.98亿元。

而在疫情较为严重的2020年1-9月,朝云集团的营收却达到了14.61亿元,比2019年全年还要多。

一位日化企业内部人士表示,朝云集团2020年1-9月业绩大幅增长的原因,在于疫情令消杀类产品备受青睐。

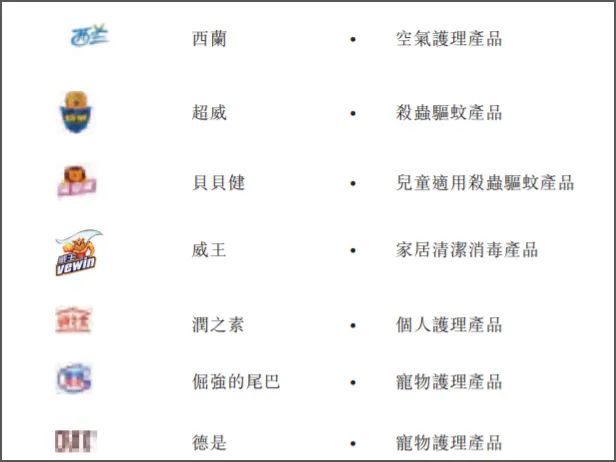

另外,招股书显示,朝云集团是一家一站式多品类智慧家居、个人和宠物护理平台,目前旗下拥有“西兰、超威、贝贝健、威王、润之素、倔强的尾巴、DUX德是”7个核心品牌,产品覆盖杀虫驱蚊、家居清洁消毒、空气护理、个人清洁护理、宠物清洁护理、智能家居工具等多个领域。

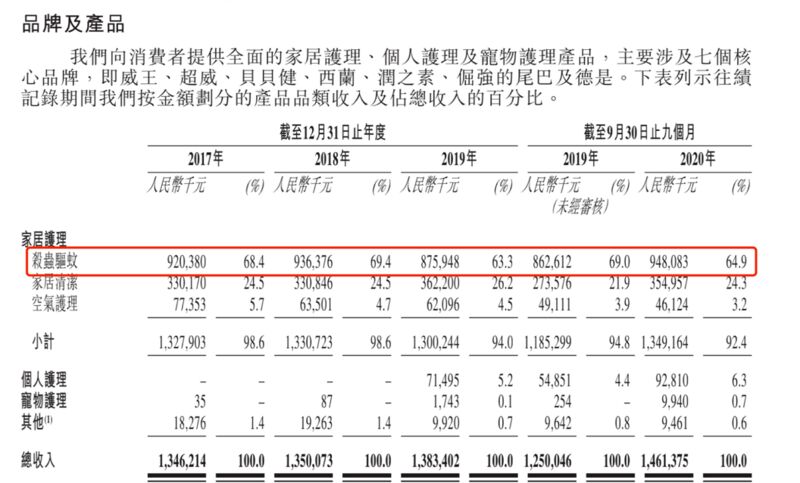

截图来源:朝云集团招股说明书

根据灼识咨询的资料,以零售额计,2015年至2019年,朝云集团连续五年保持中国杀虫驱蚊市场第一,靠杀蚊产品撑起了公司营收的半壁江山。在招股说明书中,2017年-2020年9月公司杀虫驱蚊产品收入占朝云集团总营收的比例分别是68.4%、69.4%、63.3%、64.9%,值得一提的是,2020年1-9月靠卖蚊香赚了近9.5亿元人民币。

报告期内,该公司对应的毛利率分别为35.9%、37.2%、43.4%和42.9%。据此,朝云集团的毛利率处于中高水平,但低于同行业的蓝月亮50%以上的毛利率。对此,朝云集团表示,报告期内,线下分销商的毛利有所波动,乃主要由于相关期间内产品组合变动。

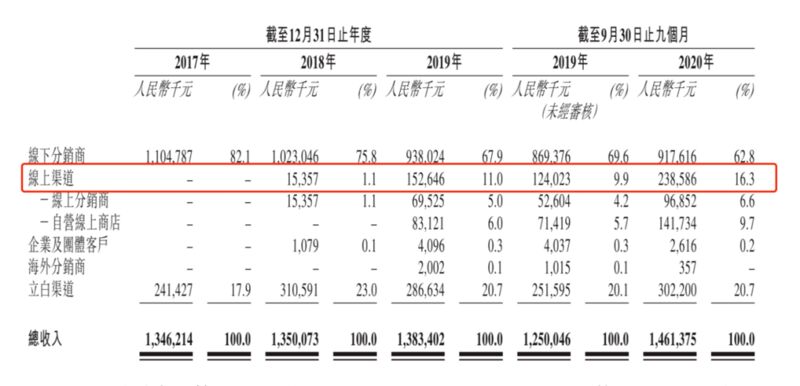

事实上,除了依靠立白集团的线下渠道之外,自2018年起,朝云集团逐步将重心转移到线上渠道。如今,朝云有14家天猫自营店,其中多个店铺业绩名列前茅。

截至2020年9月30日,朝云的线上销售比例已经提升到16.3%。

为上市而上市?

同属日化行业,先一步上市的蓝月亮广受市场认可,市值曾突破千亿港元,还给投资十年的高瓴资本带来了10倍的收益,但朝云集团上市首日却迎来这样过山车的走势,不免让人大跌眼镜,但也确实反映出资本市场对于朝云集团的争议。

朝云集团并不缺钱,此次上市更像是“为上市而上市”。

朝云集团2017年至2019年均无长期借款和短期借款,其2018年和2019年的资本负债率仅为2.2%和3.5%。资本负债率指的是计息负债与权益的比例,该指标越低,说明公司的业务越不依靠外部资金进行补充。事实上朝云集团的大多数客户都采用先款后货模式,朝云集团的业务模式不缺钱。2019年,朝云集团账面现金资产为5.1亿元,经营性现金流为4.7亿元,大幅高于当年的净利润。2020年前三季度现金和交易性金融资产合计为6.3亿元。直到2020年前三季度,朝云集团才增加短期借款3亿元。而朝云集团也并未披露该笔款项用途,极低的利率可能才是朝云集团增加借款的原因。

朝云集团财务资产状况也使其上市融资的必要性受到质疑。值得一提的是,募资完成后,朝云集团的所有者权益将增加约10倍。2019年,朝云集团的所有者权益仅为1400万元。2020年前三季度,由于利润累积,所有者权益才达到2.33亿元。本次融资,朝云集团计划募集资金约3亿至4亿美元,折合人民币19.35至25.8亿元,融资完成之后所有者权益金额将大幅高于往年。但对于资金用途,朝云集团可以说是多点开花,但全无新意。主要包括建立研发中心,改善渠道,建立全球供应链和补充流动性等。一旦这部分募集资金没有得到较好的业绩回报,朝云集团的ROE将大幅下降。

按照9.20港元/股的招股价计算,朝云集团的市值达到123亿港元。按照2020年前三季度的业绩估计,朝云集团对应的市盈率为34倍。在近期市场偏好降低的情况下,这一估值并不具有安全边际。蓝月亮当前股价对应的市盈率估值为60倍。从市场占有率和成长性角度,蓝月亮显然更优,市场愿意给予其一定估值溢价。

从开盘即大幅下跌看,市场对朝云集团的前景仍有疑虑,因此需要更大的安全边际。