最终投票结果是,50票比49票,民主党以1票的优势最终让这份法案得以通过。

虽然这个结果看似惊险,但实际上并不出乎人们意料。

我之前也跟大家分析过,这份1.9万亿美元的经济刺激计划最终是大概率会通过的。

这个主要有几个原因:

1、现在美国需要这1.9万亿美元来提前攒冬粮。

2、年初的大选,共和党出现滑铁卢,将参议院的多数方拱手让给了民主党。

目前美国参议院,共和党和民主党都分别同为50席,但由于美国副总统哈里斯自动担任参议院议长,拥有最关键的1票,所以实际上民主党是有51席位,比共和党多1席。

3、本来这样的经济刺激法案,在参议院是需要2/3的绝对多数才能通过,不过后来拜登和民主党耍了一些花招,使得这份1.9万亿美元的经济刺激计划,只需要超过一半的多数就能通过。

所以,在这份1.9万亿美元经济刺激计划被更改为只需要超过一半投票就能通过的时候,实际上这份法案通过已经没有太大悬念。

最近美国十年期国债收益率会出现如此巨大的飙升,实际上有很大一部分原因也是受这份即将通过的1.9万亿美元的经济刺激计划影响。

可能看到这里,有的读者就搞不太明白。

这1.9万亿美元经济刺激计划被通过,不就意味着美国要开始新一轮的疯狂印钞吗?

那么正常印钞越多,美国十年期国债收益率应该是下降才对,为何反而上升呢?

今天文章我会来跟大家解答一下这个问题,同时来跟大家详细分析,这份1.9万亿美元的经济刺激计划,为何会是吹响美国开始准备收割的号角。

(1)债券收益率和价格的关系

最近因为美国十年期国债收益率直接影响了全球金融市场,所以我文章也比较多的分析这件事情,大家可能也在其他新闻里看到相关分析。

大家作为非金融专业人士,可能不太理解国债收益率、国债价格等等的概念。

比如很多人就问我,为什么国债收益率上涨,国债价格就会下跌?

这里我稍微简单科普一下债券的知识。

债券发行,有“票面利率”“债券面值”“到期收益率”“债券价格”,等概念。

这里,票面利率和票面价格,就是这个债券发行时候就定好的,是不会被更改的。

比如一支国债发行,票面利率为2%,债券面值是100美元,这个是发行之后就不会更改的。

假如你花了1万元,买了100张这个2%票面利率的美国十年期国债。

那么意味着,你每年都能拿到2%的利息,也就是200美元,这是不管过程中美联储如何加息降息,都不会影响你每年拿到2%的利息。

即使美联储后面降息到0利率,你一样还是能够每年拿到2%的利息。等你拿满10年后,你仍然还可以按照100美元的债券面值,要求美国财政部归还你的本金。

所以,在整个过程里,你持有的美国国债的票面利率和债券面值,都是发行之初就决定好了,过程中不会有变化。

那么问题来了,我们平时在新闻里总能看到美国十年期国债收益率在不停的变动,甚至还有债券价格在不停的上涨和下跌,这又是什么回事呢?

上面所说的票面利率和债券面值,是发行之初决定好的。

但在债券发行之后,债券是可以在二级市场流通的。

所以在二级市场流通的债券,就有另外两个概念,也就是“到期收益率”和“债券价格”。

比如说,你持有100张美国十年期国债,但你并不想持有十年,你可能持有两年因为急需用钱就想把债券价格卖了。

假如你卖掉债券的时候,市场的十年期国债利率仍然为2%,跟你买入的时候是一样的,那么你基本就可以原价卖掉你的债券。

但是假如你卖掉债券的时候,因为美联储一口气把利率降至为0,导致这个时候市场的十年期国债利率只有1%,那么你手上持有的债券价格就会出现大幅度上涨。

这个也很好理解。

你手上持有两年前的十年期国债,是票面利率2%。

而这个时候新发行的十年期国债,是票面利率只有1%。

一个投资者,如果买新发行的十年期国债,买1万美元,每年只有100美元的利息。

但如果买你的十年期国债,买1万美元,每年就有200美元利息。

看到没有,你手上的十年期国债会比新发行的十年期国债,获得更多利息,那么凭什么要按照你当初买入的价格卖掉呢?

于是,你手上的十年期国债价格就上升了。

市场投资者如果想要花钱买入你的十年期国债,就需要花比100元的债券面值更高的价格,去买入你手里的债券。

所以,在国债交易的二级市场上,就有“到期收益率”和“债券价格”。

这里面,到期收益率就是投资者一直持有到期时可以获得的年平均收益率,相当于债券的实时利率。

因此通常来说,只要国债到期收益率持续上涨,国债的债券价格就会持续下降,债券市场走熊。

因为后买入的投资者,持有的债券每年获得的利息,都会比之前买入的人高,那么之前买入的债券价格就会下跌。

反之,国债收益率持续下降,国债的债券价格就会持续上涨,债券市场就会走牛。

因为后买入债券的人,每年获得的利息越来越低,那么前面利息高的债券价格也就会越来越贵。

实际的债券价格计算公式比较复杂,我这里就不进一步介绍,上面只是简单介绍一下为何收益率和债券价格会是反向关系。

简而言之就是,债券价格已经提前兑现了你买入债券时候的收益率,跟当前收益率之间的利差所带来的盈亏关系。

所以,实际上,市场很多债券投资者,基本都不是为了持有债券到期去吃那点利息,而只是为了能够从债券价格波动,去吃到价格差。

由于债券交易市场都是加杠杆的,特别是国债交易市场更是如此,所以只要国债价格稍微出现一些波动,那些加几十倍甚至上百倍杠杆的交易者,就会出现巨大的利润或者亏损。

另外还有就是不管债券价格中间如何波动,只要你持有到期,就跟你没有什么关系。

举个例子,假如你用100元面值买入某个债券,但过程中这个债券价格跌到了50元,债券收益率出现大幅度上升。

这种情况,一般是这个债券别后的公司出现了信用违约风险,也就是投资者担心即使持有到期,也没办法拿回本金,才会这样不惜一切代价去抛售手里的债券。

如果你在债券价格跌到50元的时候才卖到你手里的债券,等于你只能拿回你一半的本金,你投资1万元,就只剩下5000元。

假如你持有债券到期,公司没有债务违约如期按照100元面值偿还你1万元本金,那么你就不会有任何亏损,还能拿到相对应的利息。

反之,假如你持有债券到期,公司发生了债务违约甚至破产,那么你这1万元的本金就打水漂了,这个债券的面值几相当于从100元跌成0元。

很多炒作垃圾债的人,投资思路就是这样。

找一些有债务违约风险的债券,比如债券面值从100元跌成10元,这个时候他按照10元的价格买入,如果持有到期,公司按照100元兑付债券,他就相当于涨了10倍。

但是如果公司违约,10元买入这个债券多少钱,都会打水漂。

其实就是赌公司会不会破产。

这是企业信用债的风险。

而国债就不一样了,国债的发行方就是国家,是以国家信用背书,像美国和中国这样体量的国家,基本是不可能发生债务违约风险。

说不好听点,像美国这样的国家如果出现债务违约风险,美联储也会通过自印自买的方式来解决债务问题。

但这样做就会导致这个国家的货币信用崩溃,会出现货币大幅度贬值现象。

所以,国债是信用等级最高的债券,基本不用担心债务违约风险,因此美国的十年期国债才会被称为无风险收益。

理解上面这些债券的基本知识后,我们再来看看,为何这1.9万亿美元的经济刺激计划通过后,会加速美债收益率上涨。

(2)美债收益率上涨为何加速上涨

首先,大家要理清一个概念。

就是美国发债,并不完全对应着美国印钞。

由于美国发行国债是在市场公开拍卖的,假如美联储不参与购买的情况下,实际上美国发债并不意味着印钞。

只有美联储下场亲自购买国债,才相当于在印钞。

当美联储亲自购买国债,就意味着美联储的资产负债表扩大,也就是我们经常听到的“扩表”。

所以基本上,扩表就等于是印钞。

在2008年之前,美国发行债券,主要是靠市场投资者购买,而不是靠美联储购买。

这个时期,美国发债并不等同于印钞。

但在2008年之后,美国为了解决次贷危机,开启了量化宽松,美联储才开始印钞购买美债。

实际上就是把债务货币化,这个时候美国发债,就有一部分关联到印钞,但又不是完全关联。

什么意思呢?

那就是,美国的国债,并不完全是美联储通过印钞去购买。

美国当前是有28万亿美元的国债,其中美联储持有4.8万亿美元的国债,实际上还只是占有17%。

这因为美国的国债还有市场投资者在买,并不完全是靠印钞来买,美元才还有点信用。

如果是完全的债务货币化,也就是新发行的国债,完全由美联储购买,已经没有市场投资者去买,就意味着美元信用完全崩盘。

现在并还没有到这个地步,所以美元指数去年虽然出现大幅度下跌,但还没有崩盘。

这是因为美国去年发行的海量债券里,美联储还只是买了40%,另外60%是市场投资者购买的。

根据美联储公布的数据,美联储去年一共增持了2.37万亿美元的美国国债。

美联储最新的资产负债表是7.5万亿美元,而在去年初的时候,还只有4.25万亿美元,等于去年美联储一共印钞3.25万亿美元,这还只是基础货币。

算上货币乘数的话,去年美国货币增量约为11万亿美元,去年一年美国印钞量就占美元总量的34%。

也就是当前流通的美元,超过1/3都是在去年印的。

去年一年就印了过去十几年的印钞总和。

但即使如此,美国的国债发债规模,比起其印钞速度更快!

去年初,美国的国债总额还只有22万亿美元,现在已经28万亿美元,整整增加了6万亿美元。

这6万亿美元新发行的国债,美联储通过印钞购买了2.37万亿美元,相当于买走了40%。

但另外60%是市场投资者买的,这就给美国国债市场,带来了巨大的压力。

国债市场本身的资金池就那么大,发行的债券越多,就越容易稀释场内资金,导致债券价格下降。

而债券价格下降,就会进而推动国债收益率上涨。

换而言之,在没有美联储因素的情况下,美国发行的国债越多,最终就会导致十年期国债收益率持续上涨,而债券价格持续下跌。

这个也可以从另外一个角度来理解。

一个年收入有100万人,跟你借100万,你可能会按照5%的公允年利率借给他,因为你认为他是有能力把这个钱还上的。

但是,这个人一年后,要跟你借1000万元,这个时候他还是只有年收入100万。

这种时候,除非你是开银行的可以印钞,不然你要么不会把钱借给他,不然你会要求对方要用更高的收益率你才肯借钱给他。

比如你会要求他按照15%的年利率来借钱。

个人如此,一个国家也是如此。

如果美国想要发行更多的债券,有两个办法:

1、让美联储印更多的钞票,发多少债券买多少,这样就是完全债务货币化,利率就会一直维持在0利率状态。

2、大幅度提高国债收益率,来吸引市场投资者买入。

所以,为何去年8月份开始,美国十年期国债收益率开始持续上行呢?

原因是,美联储的印钞速度开始减缓,已经跟不上美国的发债速度。

我们可以看一组数据图表,就知道我这个结论对不对。

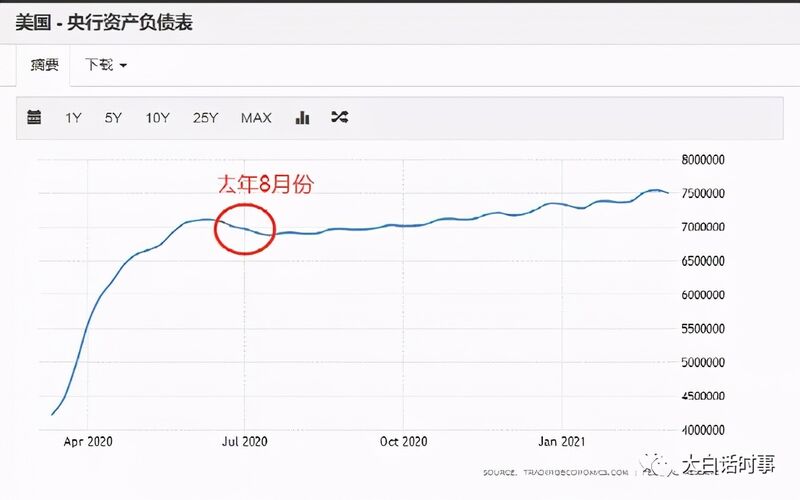

下图是过去一年美联储的资产负债表曲线图。

可以看到,在去年6月份美联储资产负债表一口气扩张到7.2万亿美元后,就开始减缓了扩表速度。

在8月份一度缩表到7万亿美元后,美联储才开始以每个月1200亿美元的速度在购债扩表。

直到这个月,美联储的资产负债表才从7万亿美元扩大到了7.5万亿美元。

而去年8月份至今,美国的国债总额是从26万亿美元,扩大到了28万亿美元,增加了2万亿。

美国过去半年增加的2万亿美元,只有差不多3000亿是美联储购买的,其他都是靠市场自行解决。

这么大的发债压力,才直接导致美国十年期国债收益率从去年8月份开始持续上行。

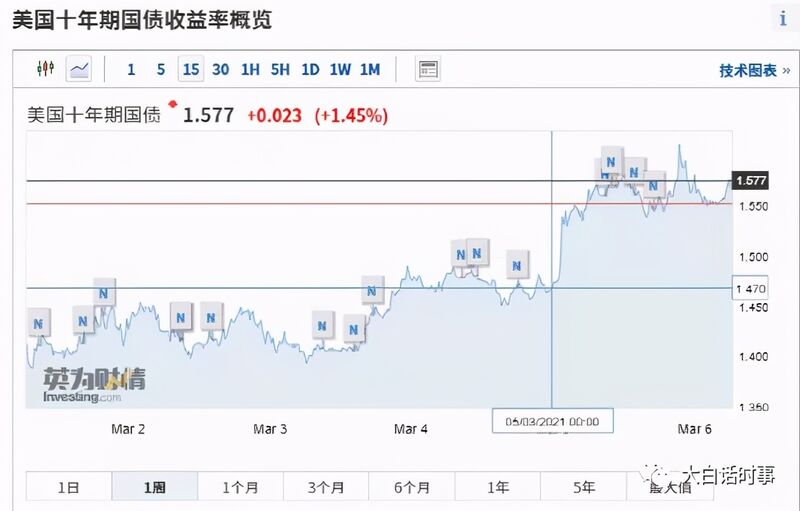

从上图可以看到,美国十年期国债收益率是从去年8月4日触底到0.512%后就开始一路持续上涨至今,变成1.577%。

其中一直到今年1月27日,美国十年期国债收益率还只有1%。

也就是在整个2月份,美国十年期国债收益率大幅度上涨超过50%。

相对应的是,美国国债价格出现大幅度暴跌。

所以,真正导致美国十年期国债收益率大幅度上涨的根源,其实是美国的发债速度太快了,并且是远超过美联储的印钞扩表速度。

至于当前市场上普遍解读的两个原因:

1、美国经济复苏前景被看好,所以才导致美国十年期国债收益率上涨。

这个说法基本是美联储自己说的,然后操控主流媒体去不厌其烦地跟大家洗脑美国经济复苏前景被看好,才会导致美国十年期国债收益率上涨。

我可以明确跟大家说,这种说法完全就是自欺欺人。

美国现在失业人口仍然还超过1000万人,还面临我们快速发展带来的巨大经济挑战。

并且在我们不愿意束手就擒被美国收割的情况下,美国想要快速复苏,而避免衰退?这简直就是在做梦。

2、因为通胀预期大幅度提高,市场预期美联储可能迫于通胀压力而加息。

这种原因是除了美联储自卖自夸的经济复苏论之外,市场普遍的主流解读。

我过去几篇文章,也基于这个原因跟大家做过详细分析。

这个原因客观来说应该是对的。

不过,我个人认为,这个原因还只是表因,并不是真正的内在根源。

也就是说,通胀预期提高,本就是一个结果,属于中间层级的诱因,而不是真正的内在根源

为何这么说呢?

假如美联储现在突然加快印钞扩表速度,比如从每个月购买1200亿美元债务的速度,一下子增加到每个月购买2000亿,甚至3000亿的速度。

那么美国十年期国债收益率,就会迅速骤降,并且债券价格也会出现暴涨。

所以很明显,关于美国十年期国债收益率持续上涨的真正根源,是美国发债速度远高于美联储的扩表速度。

这也是为什么3天前美联储鲍威尔发表讲话时,说不会增加每个月1200亿购债规模后,美国十年期国债收益率会出现大幅度上涨。

根据我上面的分析,大家就可以很清晰地明白了。

因为现在拜登的1.9万亿经济刺激计划都要出来了,美联储你还不增加扩表速度?

这1.9万亿美元,你美联储起码得消化40%才行吧,结果你还想不温不火地按照现在每个月1200亿美元的购债速度去龟爬?

于是,市场投资者用脚投票,美国十年期国债收益率,在鲍威尔讲话之后一口气从1.47%暴涨到1.6%

这就是事情真正的根源。

虽然美联储一直说会维持量化宽松,问题在于,美国联邦政府的发债速度太快了,远超过你美联储的印钞速度。

这种情况下,等于是要市场投资者去自行消化如此天量的债务发行,那么就等于是要压垮整个美国债券市场,进而才会导致美国国债价格暴跌。

这应该才是整个事情的全部脉络。

所以,根据这样梳理下来,我们可以得出一个结论。

除非美联储进一步扩大印钞规模,比如把资产负债表从当前7.5万亿美元,一口气扩张到9万亿美元。

不然,这1.9万亿美元的经济刺激计划,将成为压垮美国债券市场的最后一根秤砣,不是稻草,而是秤砣。

那么这会造成什么结果呢?

(3)后续影响

由于美国去年4月的3万亿美元经济刺激计划,最终导致全球金融市场起死回生,美股甚至出现半年翻倍的极端异常走势。

有这样一个前例在,很多人,包括很多媒体,都在高呼拜登的1.9万亿美元会让市场催生出新一轮泡沫。

但真的会这样吗?

我个人是比较存疑的。

现在的1.9万亿美元,跟去年4月份的3万亿美元,还是有很多不同。

1、去年4月份推出3万亿美元的时候,全球金融市场刚集体崩盘,暴跌超过30%,正处于谷底。

而这一次,美联储是否会维持去年那样的扩表速度,还是一个疑问。

这是因为,去年4月份,美联储之所以一口气扩表3万亿,是因为当时金融市场集体崩盘,美联储为了救市,不得已而为之。

但现在,全球金融市场都处于泡沫的高估区间,暴跌还没有出现,美联储会在这样泡沫化的顶端去进一步大幅度扩表,我个人是比较存疑的。

因为如果美联储那样做的话,绝对是美国一种经济自杀行为,我会做梦都笑醒。

为何这么说呢?

一个问题。

为什么,美联储不直接把美国发行的所有债券都买下来呢?

答案上面也讲过,因为完全的债务货币化,就意味着美元信用货币彻底消耗殆尽,那么美元崩盘将不是梦。

所以,当前美国十年期国债收益率的持续上行,已经脱离了美联储的控制。

这才是最危险的。

因为美联储都已经无法掌控其收益率曲线了,这本来是美联储最基本的职责。

而美联储之所以无法掌控美国十年期国债收益率,是因为美联储现在很难进一步扩大印钞扩表规模。

因为美联储需要“救美元”。

如果美联储继续无节制扩表印钞,来购买美国国债,那么美元绝对会一泻千里。

美元指数最近之所以反弹了一波,主要也是因为美联储一直没有要进一步加快印钞扩表速度,显示出迫于无奈的节制。

去年下半年,美国国债增加2万亿,美联储资产负债只增加5000亿,并且实际购买国债估计就3000亿,因为美联储并不完全只买国债,还得买房地产债券和企业债券。

假如去年下半年美国国债增加2万亿,美联储资产负债表增加1万亿,现在美联储的资产负债表应该是8万亿美元,那么我们就会看到美国十年期国债收益率将是另外一副景象,至少会低于1%,而不是现在1.57%。

所以,并不是美联储不想加快印钞扩表速度,而是加不动了。

再加快印钞,美元绝对会死。

实际上,当前美国十年期国债收益率脱离美联储控制持续上行,实际上已经说明美联储的印钞速度已经卡到一个瓶颈。

没有人知道,美联储要疯狂印钞多少,美元才会彻底崩盘。

但美联储自己内部肯定有很多人进行复杂详细的计算,得出一个临界值区间。

在美国十年期国债收益率持续上行的情况下,美联储进行视而不见,就足以说明,当前美联储已经有点不敢继续加快印钞。

所以,这就还是回到了我去年一直跟大家说的是“救美股,还是救美元”的二选一问题。

那么我们就可以对拜登这1.9万亿美元经济刺激计划的后续影响,推导出3种结果。

美国接下来两个月时间内发行2万亿美元新国债,来支撑拜登这1.9万亿美元经济刺激计划。

这意味着美国国债总额将超过30万亿美元大关。

这会有3个结果:

1、美联储进一步大幅度扩表至少1万亿美元,也就是买掉这2万亿美元新国债一半,资产负债表扩大到8.5万亿美元。

美联储这样做的话,美元指数将出现大幅度下跌,而十年期国债收益率也将短暂止住上涨势头,出现大幅度下跌。

美股则可能出现最后一波泡沫狂欢,但很快会重现2000年互联网泡沫危机的一幕。

2、美联储继续维持现在的扩表速度,没有额外的新增扩表计划,那么拜登这1.9万亿美元将由市场投资者完全消化,将压垮美国国债市场,出现国债收益率暴涨,价格暴跌的景象,但与之相对应的是,美元指数会出现一波上涨。

这种情况下,美股将出现暴跌。

3、美联储在维持现在扩表速度的情况下,小幅度增加额外扩表,比如说额外扩表5000亿,将资产负债表扩张到8万亿,也就是只买了新发行的2万亿美元国债的25%,低于去年4月份的40%比例。

这同样会给美国国债市场带来巨大压力,但还不至于把国债市场压垮,会出现十年期国债收益率持续上涨,但可能最多就是涨到2%就到头了。

此外,美元指数则有可能出现一波持续的下跌,但不会像第一种情况下那样出现暴跌走势。

美股也应该会出现一波回调,但还不至于崩盘,会在回调之后先震荡一段时间,然后等美联储后续态度变化决定走势。

这三种结果,我觉得第三种的可能性是最大的,第二种可能性次之,第一种可能性最小。

第一种可能性之所以最低,因为美联储不大可能完全放弃美元,因为美元是根本。

而且第一种可能性里,美联储继续大幅度印钞扩表,虽然会让美股进一步泡沫化,但这无疑是一种吹爆气球的自杀行为。

最终美股还是会在极端泡沫化之后,依然还是会崩盘。

也就是,现在要救美股,等于只能进一步吹爆美股,左右都是死,没理由为了救美股就放弃美元。

所以,要是美联储最后真继续大幅度扩表,我做梦都会笑醒,这是妥妥的经济自杀行为。

那么从理性角度来说,第二种可能性对当前美国金融市场的杀伤力太大,可能会出现股灾,这应该也是美联储不愿意看到的。

因此,第三种可能性最高。

我们假设按照第三种可能性推演的话,因为美联储会额外扩表,所以美股是很有可能趁机再涨一波。

但由于美联储扩表力度仍然低于美国发债力度,所以美国十年期国债收益率最终还是会持续上涨到2%附近,这实际上是在变相实质性加息。

所以,美股可能在最后一波上涨之后,有可能会因为美国十年期国债收益率的持续上行,仍然会出现被戳破泡沫的一幕。

而这是美联储所没办法阻止的,毕竟美股现在位置确实太高了,美联储是有可能会放任其回调一大波。

去年4月份美联储是因为全球金融市场崩盘,才出手救市,结果用力过猛。

所以在美股出现大幅度暴跌之前,美联储应该不会再出手去救市了。

除此之外,按照我之前跟大家说的,拜登越是着急尽快通过这1.9万亿经济刺激计划,就越说明美国心虚。

因为包括美国财政部长耶伦之前已经明确说过,应该趁当前0利率的宽松环境多发一些国债。

这句话背后意思其实已经说明,美国并不打算长期维持在0利率状态,所以这1.9万亿经济刺激计划,实际上就是拜登在自己任内攒下来的冬粮,准备过冬用的。

这都说明,美国在未来两年内加息的可能性是越来越高了。

这是我去年底就跟大家分析过的,当时市场对美国两年加息的态度仍然还是肯定不会加息,认为两年加息概率为0。

但现在,美国联邦基金利率期货市场上,押注美联储2022年底加息的概率已经高达70%。

而美联储到2023年3月份加息的概率已经上升到了100%。

也就是市场已经认为,美联储必然在未来两年内加息。

这是市场投资者用脚投票出来的结果,比起美联储的自卖自夸要有说服力得多。

说白了,美联储也只是这个市场的一员而已。

金融市场炒的是预期,在当前美联储加息预期升温的情况下,所有投资者都需要考虑的事情是,一旦美联储加息,当前美股的泡沫是一定会被戳破的。

在这样的预期之下,自然就会有人抢跑。

不管是春节后,我们国内A股的基金抱团股崩盘,这些抱团基金普遍出现超过20%的巨大跌幅。

还是美股的泡沫股都出现巨大跌幅,比如泡沫龙头特斯拉,已经从最高的900美元,回调到现在597美元,累积回调幅度高达34%。

这都是市场在基于未来两年很可能加息的情况下,美股泡沫必然被戳破,一些资金在提前抢跑用脚投票的结果。

反过来说,接下来如果全球金融股市在1.9万亿经济刺激计划的掩护下,再出现一波上涨,那么大家需要注意,很可能出现友谊的小船说翻就翻的现象。

也就是,大家明知道接下来加息的概率在不断增加,那么总有资金不断提前抢跑,这个击鼓传花的游戏,很快就会到了音乐骤停的阶段,大家就会越不想把这个花拿在手里。

从技术面来说,A股在春节后也是出现较大幅度的回调,所以本身也存在出现一波反弹的可能性。

因此在1.9万亿经济刺激计划落地之后,是有可能出现一波反弹上涨,但这会是一波逃命波。

在美联储加息预期比较明确的情况下,全球金融市场的估值出现普遍较大的回落,已经是一个大概率的事情,是已经明牌了。

这种情况下,我们不宜贸然去追高股市,耐心等待回调到谷底,甚至出现历史大底,再慢慢分批建仓和加仓,长线持续定投,才是王道。

(4)最后总结一下:

美联储不可能真正意义上的无限印钞,它的印钞规模和速度是有上限和瓶颈的,超过这个瓶颈,美联储越是印钞,美元就会死得越快。

这使得,在当前美国发债速度远超过美联储印钞速度的情况下,美国十年期国债收益率将持续上行,这实际上已经起到了变相加息的效果,并且将大大增强美国通胀预期,使得美联储最终将在两年迫于通胀压力而调转风口加息。

这1.9万亿美元的经济刺激计划,最快应该会在4月份落地,那么在完成发债后,有可能从今年夏天开始,大家应该就会开始听到美联储逐渐由鸽变鹰,开始翻脸。

但按照之前惯例,美联储至少会先只是在口头翻脸,给市场吹上大半年的加息预期后,才会开始加息。

也就是最快也应该到今年底,最迟可能是明年,美联储就会开始实质性加息。

大家做任何投资决策的时候,最好都建立在这样一个预期下,去考虑。

当然,以上这都只是我的个人观点,具体如何操作,大家还得独立思考,自主决策。

本文为个人思考分享,仅供大家参考。

本文来源于“大白话时事”。