加拿大《金融邮报》(Financial Post)报道说,加拿大皇家银行(RBC Economics)经济学家的一项最新分析显示,预计加拿大人将在2021年增加支出并增加借款,但与大流行之前相比,他们背负更多债务的可能性并不大。

(PHOTO BY GETTY IMAGES)

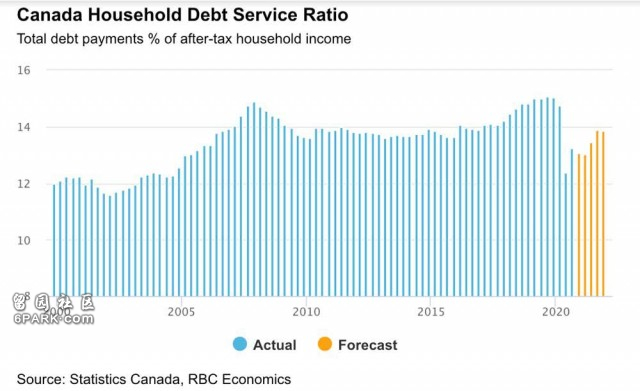

RBC两位经济学家詹森(Nathan Janzen)和范(Claire Fan)在一份最新报告中说,2020年加拿大人增加了1,180亿加元的按揭债务,几乎是前一年的两倍。尽管现在的债务比大流行前要高,但家庭可支配收入中用于偿还债务的份额却下降了。

这两位经济学家指出,主要原因是,在去年夏季和秋季,加拿大利率低企,政府给加拿大人发放紧急救助,以及约300万借款人的付款延期。

尽管目前付款延期的计划大部分已告结束,但加拿大央行已表示将保持低利率,政府的支持也可能会一直持续到劳动力市场开始复苏。两名经济学家表示:“我们预计,在这种情况下,债务支付仍将在可控范围之内。”

分析说,如果疫情之后经济复苏加速,利率上升快于预期,则对家庭的影响可能会比过去更大,主要原因是债务水平过高。但在大流行期间,加拿大人债务的组合发生了变化,其中更多的债务是对加息不太敏感的房屋按揭贷款。

RBC的报告发现,到去年年底,五年期固定利率按揭贷款几乎占按揭贷款的一半,比2019年初上升了7个百分点。

两位经济学家写道,“这意味着,在很多情况下,要花很长时间才能将较高的利率转化为实际的家庭借贷成本。”

(Financial Post)

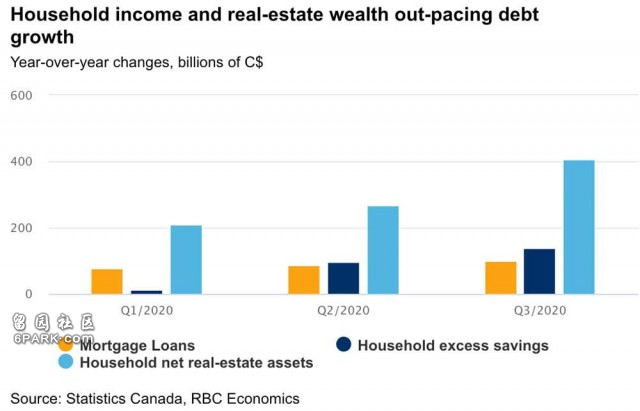

此外,房价飞涨意味着资产价值的增长速度快于债务水平。报告称,到2020年第三季度,住宅类房地产资产比去年增加了4,000亿元,是同期按揭贷款债务增长的四倍以上。

加拿大人还利用封锁期间积蓄的钱来偿还信用卡等更昂贵的债务。除按揭贷款外,与大流行前的水平相比,2020年的家庭债务实际上减少了。到去年年底,信用卡债务减少了差不多128亿元,降幅高达14%。

(Financial Post)

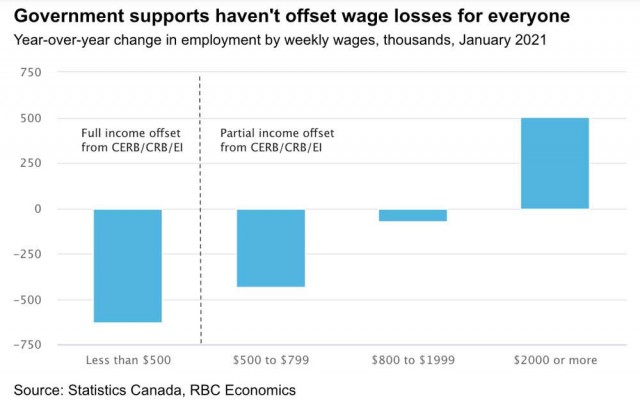

不过,BRC的经济学家在报告中说,“仍然令人担忧的恰恰是一些中产家庭。”

报告指出,在大流行期间,高收入者受到失业的影响较小,并且储蓄更多。而在另一端,受失业影响最严重的低收入工人则获得了政府救济计划的大力支持,他们的收入损失得到了足够补偿。

但是,夹在当中的中等收入家庭,他们受失业的影响也不小,但从政府那里得到的紧急救助却有限,仅仅部分补偿了收入损失,反而成为大流行中家庭财务受影响最大的群体。

(Financial Post)

(参考链接:https://financialpost.com/executive/executive-summary/posthaste-canadians-may-actually-be-less-vulnerable-to-growing-debt-than-before-the-pandemic-except-for-these-people)