春节过完,A股的酒和酱油都跌惨了!

2月18日,牛年首个交易日,A股三大指数却上演了一把高开低走的泄水行情。上证指数早盘一度涨超2%以上快速突破3700点后,又再度回落,收盘指数微涨0.55%。同时深成指由红翻绿,跌超1.22%;创业板指数跌幅最大,指数跌超2.74%。

而在这波惨烈的开局背后,以贵州茅台为代表的的基金重仓股无疑成为此次跳水主力军。其中,贵州茅台跌超5%以上,市值蒸发超1600亿。在茅台带动下,酒类股集体高位跳水,酱茅、猪茅等龙头股也集体崩了,茅指数板块一天蒸发超6500亿。

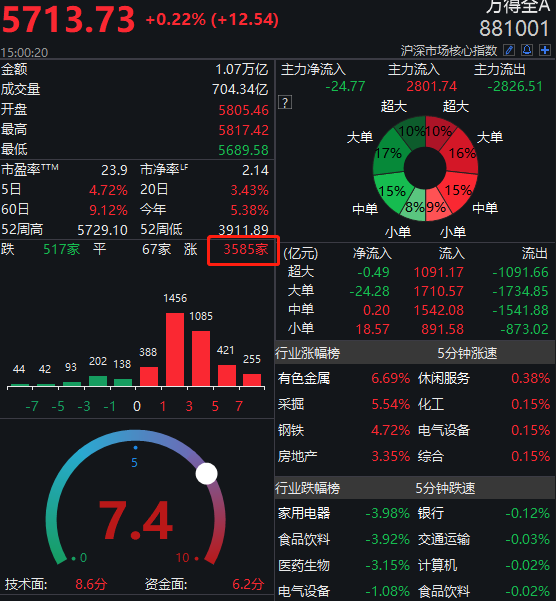

不过当天,就在超级白马股遭遇集体下挫的态势下,A股小市值股票却迎来全面飘红的态势。2月18日当天,两市超3500只股收涨,市场题材活跃,小市值股票受追捧,A股成交再度突破万亿。北向资金净流入超50亿,南下进入港股市场的资金也再度超过百亿规模。

A股三大指数高开低走

两市成交突破万亿

节后首个交易日,A股市场三大指数却表现并不如预期。

2月18日早盘开盘,指数一度冲涨2%以上,并突破3700点,但随后沪指出现了明显下调。当天收盘,沪指涨0.55%,报收3675点。

深成指当天出现了红盘翻绿迹象,指数跌1.22%,报收15767点。

创业板指跌超2.74%,报收3320点。

不过,从整体市场盘面上看,A股赚钱效应较好。A股有色、化工、油服、煤炭等顺周期板块全线大涨,影视、注册制次新、银行、区块链等板块盘中拉升。

两市超3585只个股集体飘红。涨幅超9%个股逾134只。

当天,北上资金净流入超50亿元。

基金重仓股惨遭重挫

宇宙龙头贵州茅台蒸发超1600亿

当天,基金重仓股遭遇了集体重挫,其中前二十大重仓股中,仅4只红盘,16只绿盘。

其中,基金第一大重挫的茅台暴跌5%,当天超10亿主力资金净流出,当日成交额超167亿。市值缩水超1600多亿。

受龙头茅台拖累,酒类股表现惨淡。

与此同时,其他基金重仓股表现也同样惨不忍睹。美的集团暴跌逾8%,宁德时代跌逾3%,泸州老窖跌近7%。

而在港股市场,机构抱团股核心标的也出现了明显跳水的迹象。其中美团-W一度跌超5%。

当天下午15点30分左右,恒生科技指数跌3%左右,其中比亚迪电子跌超8%,阿里巴巴跌超2%以上。

抱团白马股迎来“黑暗开市”

茅指数板块一天没了6500亿

受基金重挫的影响,一大批抱团白马股集体跳水,各个行业“猪茅”、“酱茅”等茅指数也出现凶猛下跌。

2月18日当天,茅指数一天暴跌2.9%,板块蒸发超6500多亿。

海天味业跌超8%;药明康德跌超7%;金龙鱼跌近5%。伊利股份、安井食品、洽洽食品、恒顺醋业等纷纷下滑。

而受疫情缓和影响,一大批疫苗股也出现了集体回调迹象。其中康泰生物、智飞生物跌超10%以上。

超级大牛股英科医疗跌超13%左右。

有色板块集体暴涨

商品市场“超级周期”来临?

不过,和抱团股集体大跌表现不同,有色、煤炭等顺周期板块却出现了明显逆市上涨的行情。

今日,国内沪铜主力合约大幅高开高走,截至当天收盘涨超5%,创近10年新高;沪锌、沪锡主力合约亦大涨超4%,沪铝、沪镍、沪铅也跟随大幅上涨。与此同时,苯乙烯、乙二醇、短纤涨停,原油、铁矿石大涨逾7%。

受有色金属价格普涨的影响,今日早盘,有色板块大幅高开逾6%,创3年半来新高,半日成交超前一交易日全天成交。紫金矿业、洛阳钼业、云南铜业、江西铜业等逾10股开盘涨停。

同时,转债市场,紫金转债开盘上涨20%,被临停半小时,当天收涨15%以上;盛屯转债也一度上涨逾10%。

市场人士分析,有色金属集体大涨受益多方面因素,一方面,国内有色金属消费迎来罕见旺季,铜价连续多日维持高位运行;另一方面,海外流动性持续松动,美国财政部门释放刺激经济信号,仍在强调将要“搞大动作”。

摩根大通也表示,新一轮大宗商品超级周期才刚刚开始。与上一轮需求推动不同,资金流动将在资产定价中发挥越来越重要的作用。

中信证券认为,伴随着金属价格上涨创近年来新高,打开进一步向上的价格预期,龙头矿业公司的估值逻辑可能由盈利估值向资源维度切换。

中金公司认为,美国已开启补库周期,“顺周期”修复逻辑大方向依然确立,性价比依然较高。短期视角而言,我们观察到有色金属板块呈现多点开花,行业维持超配。

提前4天锁定“面值退市”

公司董事长曾增持自救

值得注意的是,新年首日,A股“不死鸟”神话继续破灭!又一只绩差股即将迎来强退命运!

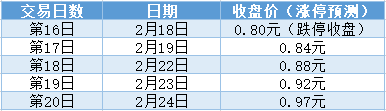

2月18日当天开盘,*ST成城股价牢牢封在一字跌停板上,成交额近167万。截止当天收盘,*ST成城报收0.80元,超18万手卖单封在跌停板上。

而这也是*ST成城连续16个交易日低于1元面值。这也意味着,未来4个交易日,即便股价连续涨停板,*ST成城都将无法回到1元面值以上。

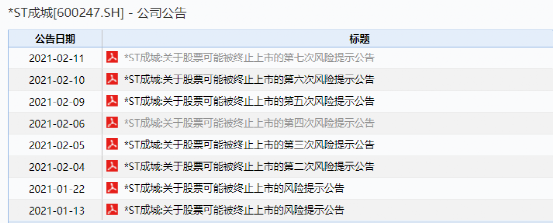

实际上,从1月13日开始至2月11日,*ST成城连续八次发布风险提示公告,提醒投资者公司股票即将面临被终止上市的风险。

根据交易所最新退市新规,如果上市公司股票连续20个交易日的每日股票收盘价均低于人民币1元,公司股票将被终止上市,属于交易类强制退市。而触发面值退市后,将没有退市整理期。

这也意味着,遭遇连续16个交易日面值低于1元后,*ST成城将提前锁定退市。

据悉,在此次强退风险之前,公司董事长还曾有过自救动作。2月10日,*ST成城曾发布公告称,公司董事长方项先生计划自2021年2月10日起3个月内,通过上海证券交易所交易系统择机增持公司股份,增持股份总数不低于50万股。本次增持计划未设定价格区间,其将基于对公司股票价值的合理判断,逐步实施增持计划。

上述公告还称,上述增持计划不存在因所需资金未能到位,导致增持计划无法实施的风险;同时,增持计划的实施不以公司是否具备上市地位为条件。

曾是A股知名不死鸟

股票反复“上星”

对于不少老股民而言,*ST成城实际上是A股市场一只知名的“不死鸟”。

早在2014年2月,有官方媒体就报道了*ST成城孙公司被拖入“高利贷”问题而导致债务缠身的情况,而上市公司自身也坦承了对孙公司私自借款事项进行了违规担保,未进行披露。当年3月份,成城股份被立案调查。随后,公司实际控制人成清波辞职。

2014年4月10日,因*ST成城未按期完成整改,上市公司首次被实施ST。2014年5月21日*ST成城发布公告,公司于2014年5月21日收到中国证监会《调查通知书》。因公司涉嫌违反证券法律法规,未按期披露年报,根据相关法律规定,中国证监会决定对公司进行立案调查。2014年6月,*ST成城被实施退市风险警示。

此后几年时间,*ST成城内部经营始终问题重重。据媒体报道,*ST成城在公司整改期间,被曝光不少问题,从违规将上市公司平台当做融资通道向外输出资金,到违规开具商业汇票,以及卷入“中技系”的资本腾挪等情况。

随后,*ST成城也出现了保壳的故事:公司传出重组消息、第一大股东即将易主,股价受刺激连续涨停。2016年,*ST成城披露2015年业绩扭亏为盈的局面,“摘帽”行情一度兴起。2016年5月9日,*ST成城因净利润指标好转而实现“摘星”,一度摆脱退市阴影。

不过好景不长,2016年开始,*ST成城业绩再度出现了明显下滑,公司海印拖欠审计费而导致年报难产,并再度收到证监会罚单。随后2018年,*ST成城重新“上星”。

而从股价表现看,*ST成城一度因重组概念或炒壳概念而备受资金吹捧,股价也从2015年1月5..57元左右一路上涨至2015年6月12日的39.10元,短短半年,股价暴涨7倍多,随后几年股价变一路下跌,从高位至今,股价暴跌超97%以上,市值仅剩不足3亿。

根据去年三季度数据显示,*ST成城持有股东仅剩1.4万户。

央行罕见大规模“收水”

净回笼资金2600亿

和今日A股走势对应的是,资金市场也传出不一样的信号。

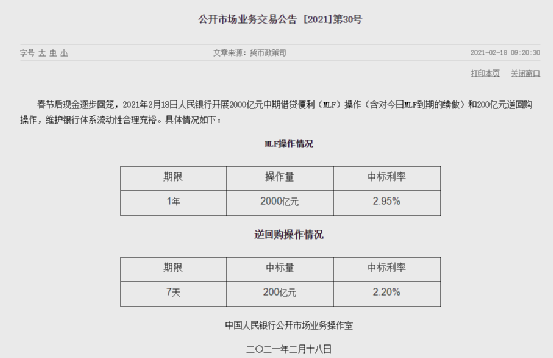

2月18日,央行发布公告称,春节后现金逐步回笼,开展2000亿元中期借贷便利(MLF)操作(含对今日MLF到期的续做)和200亿元逆回购操作,中标利率分别为2.95%、2.20%,维护银行体系流动性合理充裕。

当日有2000亿元MLF和2800亿元逆回购到期,实现净回笼2600亿元。

春节假期后第一个交易日回笼资金超2600亿元,这个动作也实属罕见。

Wind数据显示,春节假期及本周(2月11日至2月20日)央行公开市场将有3800亿元逆回购到期,其中2月18日、2月19日分别到期2800亿元(包括春节假期到期的1800亿)、1000亿元;此外2月17日还有2000亿元MLF到期,因恰逢春节假期顺延至2月18日。今年春节假期为2月11日至17日。

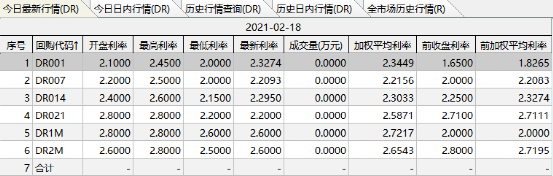

由于此次逆回购回笼力度强于往年,也造成了资金面形成了一定的压力。2月18日午间14点左右,银行间质押式回购利率多数上行,交易所1个月期以内的回购利率全线走高。

根据春节假期前,央行发布的《2020年第四季度中国货币政策执行报告》显示,“引导市场利率围绕公开市场操作利率和中期借贷便利利率波动”;而此前一个季度,该货币政策执行报告中,对应的表述为“引导市场利率围绕公开市场操作利率和中期借贷便利利率平稳运行”。

人民银行货币政策司司长孙国峰曾在《中国金融》杂志刊文称,做好2021年货币政策工作,重点是要深入理解稳健货币政策要灵活精准、合理适度的取向。其中提到量价合适,保持货币供应量和社会融资规模增速同名义经济增速基本匹配,保持利率在合适水平,保持宏观杠杆率基本稳定,处理好恢复经济和防范风险关系。

中信固收称,春节前资金面的超预期波动主导利率上行,春节后存在一定流动性缺口,资金面预计维持紧平衡。货币政策仍然是以稳为主,目前尚不需要担忧货币政策的转向,关注短期摆布节奏。短期货币政策操作或将再次引导同业存单利率回归MLF操作利率。

机构:中国版漂亮50未结束

中盘蓝筹迎来机会?

牛年开市第一个交易日,抱团股出现集体大跌,也让不少股民感到失望。市场大跌,基金重仓股出现调整,那么问题来了,下一步该布局什么?

首先从抱团股行情来看,不少机构认为,这一波抱团的动作并未结束。

国泰君安最新研报指出,结合横向与纵向比较,中国版漂亮50目前的估值已经在历史极高位,估值包含的盈利预期已高。但当前中国版漂亮50估值的不断攀升仍有其基本面基础,中国版漂亮50估值泡沫未到最严峻之时。“”无风险利率承压与盈利优势重心转移之下,一季度后后龙头抱团股相对收益将遇阶段性扰动并现分化。”

其次,在大盘股估值抬升触及天花板的过程中,中盘股配置则成为不少资金关注的重点。

中信证券建议关注前期极端分化行情下被错杀的中等市值细分行业龙头。可坚持配置“五大安全”领域中高性价比品种,包括国防安全(军工)、科技安全(消费电子、半导体设备、信息安全),粮食安全(种植链)。同时可关注重点受益于通胀预期上升的有色、化工、农业板块。另外,建议继续强化对港股的战略增配,方向包括互联网龙头、电信运营商、教育等板块。

海通策略荀玉根团队表示,市场将进入基本面和情绪面驱动的牛市第三阶段。在风险方面,荀玉根认为,历史上牛市期间出现的幅度在10%以上的调整源于基本面或政策面变化。最近三轮牛市均出现过4次,而本轮牛市中已出现两次。截至目前,1月下旬的小调整已经结束,暂时未见大调整的相关信号。

国泰君安证券陈显顺策略团队表示,对节后A股行情保持乐观态度,预计沪指将在3450至3700点区间震荡。对于市场结构,国泰君安作出三点判断:第一,看好赔率、胜率双高的全球原材料周期;第二,绩优蓝筹仍是下阶段的交易方向,可积极布局非抱团绩优蓝筹,尤其是高景气的全球定价周期品与中游制造业;第三,南下投资港股仍是时机。