然而,正当韭菜宅男们以为自己赢了,开始庆祝胜利的时候,一场针对散户的全面围剿却悄然拉开了序幕....

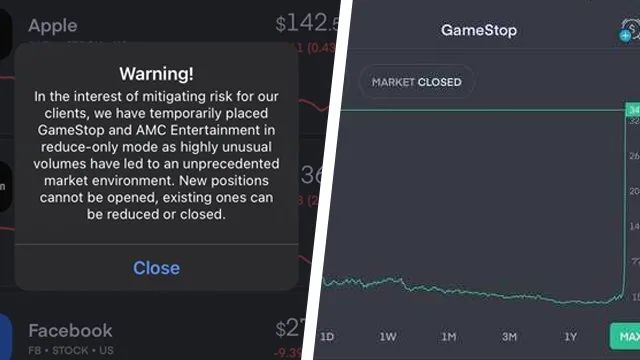

随着之前被空头机构做空的GameStop和AMC等股票的股价在散户的努力下不断飙升,空头机构已经亏到快要见底的时候,

华尔街居然使出了大招——直接“拔网线”,删代码,关闭服务器来阻止散户买股票!

这一幕全球吃瓜群众简直都看呆了:什么?散户正在赢钱,庄家居然连脸都不要,直接掀桌说不给玩了?

据Reddit和推特上用户反映,他们从昨天开始就无法在美国在线券商RobinHood(罗宾汉)上找到GME(GameStop股票)和AMC的股票,

他们怀疑券商公司直接把GME和AMC的股票代码给删除了,从而阻止散户进行交易。

而在当地时间1月28日,美国券商RobinHood宣布暂停GameStop等股票的交易,他们给出的原因说是为了保护投资方,担心散户投资者亏钱。

而其他券商公司也紧跟着RobinHood采取了同样的措施,限制股票的交易——禁止开仓,但平仓却不受影响。

一时间,Gamestop股票剧烈下跌,从一开始股价飙升到最高469美元/股,结果限制交易后,股票一路被抛售,股价大跳水跌至最低112美元/股。

如此疯狂的大跳水走势其实并不难预料。

因为原本明明是自由交易,然而突然半路删除代码,禁止开仓,散户们根本就没办法下场,股价不跳水都难了....

散户被剥夺了开仓的权利,不能买入股票,只能平仓,也就是说他们只能卖出已有的仓位,

但与此同时,华尔街机构却依然可以自由地交易,没有任何限制。这单方面不公平的限制再次激发了散户的怒火...

不少网友和媒体都为散户感到非常不忿,开始讽刺华尔街这次居然自己扯开了遮羞布,这吃相也太丑陋了吧。

海通国际证券集团在早报中还用拳击比赛比喻华尔街这次意料不到的做法,简直让人大跌眼镜:

“这就好比两个拳击选手上台比赛,当一方快输的时候,裁判突然冲上来把即将取胜的一方的双手绑住,理由是:拳击是危险运动,为了你好,我把你双手绑住。”

GME股价的走势数据,让金融机构的嘴脸暴露无遗。

因为交易限制,GME股价一度跌至112美元/股,然而这个时候GME却一路上涨回到了300美元/股左右的位置。

这时散户不能买入,而金融机构却可以,于是这波回升说明了金融机构在最低价位开始买入股票来补充,以至于不用亏那么多。

而谁为这些交易买单?谁又被割韭菜呢?当然又是散户了....

甚至更夸张的是RobinHood居然直接强制性地把散户的仓给平了,强制其在价位低的时候卖出了自己持有的股票。

公然抢钱可还行??

一名叫Joe的网友在推特上直接晒出了证据,上面显示了一名持股人所持有的4500股GME股票居然以118.93美元/股被强制平仓了。

而Robinhood给出的理由是他的持股有“不合理的风险”,所以直接就给人家平仓了。

不知道这4500股是以什么价位买入的,但是如果按照接近最高价每股400美元买入的话,被Robinhood以118美元强制卖出,

那么这位散户损失了至少126万美元.....

其他媒体和一些分析人员也纷纷站出来为散户发声表示,华尔街只允许他们玩弄散户,允许自己割韭菜,然而当散户以同样方式反抗时却大骂对方散播仇恨谣言,干扰市场秩序,甚至还直接拔掉对方网线,简直暴露了他们丑恶的嘴脸。

网友还讽刺起RobinHood(罗宾汉)公司的名字,罗宾汉这个名字本身是劫富济贫的代名词,然而现在这个公司的所作所为简直是助纣为虐。

而且很快,“华尔街赌场”贴吧上的网友似乎就找出了RobinHood之所以帮着金融机构围剿散户的证据,

他们认为:“因为金融机构Citadel正是Robinhood的大金主。所以他们当然会一致对外了。”

金融机构Citadel不仅是Robinhood最大客户之一,还是后者的股东。

《金融时报》就解释了他们的合作方式:Robinhood作为美国最受欢迎的在线券商之一,它拥有很多股民数据,Robinhood可以通过散户投资者在实际操作之前的订单流数据出售给金融机构。

简单来说就是,Robinhood就是把信息卖给金融机构来获利。为此,Citadel为订单流信息支付了数千万美元。

而Citadel同时又是最近做空GameStop的对冲基金Melvin Capital的股东,因此这三者的关系可以说是紧密相扣。

但Robinhood坚决表示自己并非受到任何一家机构的指示,做出限制交易的措施完全是基于安全的考虑。

然而看到Robinhood回应后,散户的怒火反而燃得更厉害了。

在RobinHood限制散户交易之后,他们纷纷跑到了它的app评分下通通打一星差评。

而且美国散户们还针对Robinhood这次限制交易的举措发起集体诉讼,指控它剥夺了投资者在自由市场里交易的权利,还涉嫌操控自由市场。

还有人走上街头举着牌子示威抗议Robinhood的所作所为,他们举着写有“Robinhood撒谎”、“解放GME”、“人民大于利益”....

“Robinhood听好了,我们要拿回属于我们的钱!!人民的发声...”

“华尔街赌场”的管理员还发了一封公开信怒怼Melvin Capital,表达了他们如今是为被金融危机摧毁的父辈而战斗,要让金融危机始作俑者之一的Melvin Capital尝到教训....

这封信目前已经收到了超过13.6万的点赞,超过7千条评论。

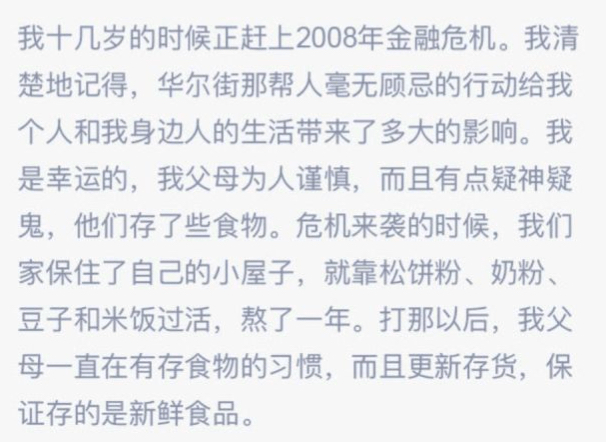

“在08年金融危机发生时,我只有10多岁。我清晰地记得华尔街金融机构的所作所为给社会带来了冲击性极大的经济萧条,因为我们家就是深受其害的受害家庭之一......”

“致Melvin Capital:你代表我当时讨厌的一切。你是一家通过利用公司,操纵市场和媒体来为自己谋取利益的公司。

你的存在正强烈地提醒着我们,‘应该为2008金融危机造成的后果负责的人并没有受到惩罚’。”

在信中,这位管理员还提到,他就像上百万的散户一样,要竭尽所能地让他们付出代价。

他讲到自己用信用卡支付了自己的房租,将原本要交房租的钱全投进了GameStop股票里。

看到Robinhood和其他券商公司居然做出限制交易的无赖举动后,不少名人也开始站出来为散户发声。

比如Reddit的联合创始人Alexis Ohanian就表示会支持“华尔街赌场”的宅男散户。

川普儿子和首富马斯克也在推特上抵制Robinhood限制散户交易的做法。

川普儿子表示,“似乎不到一天,大型科技公司,大型政府和企业媒体就已经采取了行动,开始合谋保护自己华尔街的对冲基金兄弟。大家看到没,这就是操纵系统的样子!”

美国众议院议员奥卡西奥·科尔特斯也在推特上写道:“这是不可接受的。现在,我们需要更多地了解@RobinhoodApp阻止散户投资者购买股票,而对冲基金却可以自由交易的背后真相。

作为金融服务委员会的成员,如有必要,我将支持听证会。”

而特斯拉CEO马斯克也在下面回复了“那必须的”,表达了他对此事的全力支持和关注。

这场发在韭菜和华尔街之间,牵涉着上亿利益的大战,竟然会发展成如此疯狂的地步,简直大开眼界....

无耻!华尔街被韭菜反击之后,开始怒拔网线删代码,玩不起就掀桌

你以为川普下台,美国故事就结束了?

2021一开年,华尔街又刷新了活久见系列。

这件事的起源,是一家叫做GameStop(游戏驿站)的实体游戏连锁店,由于多年被网店、在线游戏打压,已经失去了核心竞争力。

图源:Getty Images

图源:Getty Images游戏驿站的股票价格从2016年的28刀,一路跌至19年底的3刀多一点。

疫情泛滥的2020年,游戏驿站更是卖不出去货,成了众多做空机构的众矢之的,被巨头逼得马上就要破产,面临退市的悲惨局面。

这时,出现了一个重大导火索。

香橼创始人Andrew Left在社交媒体上讥讽游戏驿站,说其股票一文不值。

这彻底激怒了从小玩实体游戏长大、现已成家立业、手握家庭财政大权的散户股民。

图源:彭博社

图源:彭博社这些平时被做空机构吊打、被金融大佬收割的散户从各个论坛(如Reddit)、网站上集结,万众一心地开始了一场震惊世界的报复行动。

从上周五开盘开始,无法计数的散户开始疯狂买入这支股票。

开盘4小时后,股价就已经被拉升了70%之多!这时,股价已经达到70刀。

而几天后的美国当地时间周二,世界首富埃隆·马斯克发布了一条推特。

他言简意赅地呼吁“Gamestonk!”,还附了一个链接,点击可以跳转到WallStreetBets(华尔街赌徒)板块。

这个板块有200多万用户,而且据分析,是一群不怎么懂得分析股票市场,只要跟着感觉走就有老天赏饭吃的人。

马斯克此举看起来,可以说是个起哄精。

于是,除了最初的游戏爱好者,越来越多的普通股民和网民被激发,挤兑似的加速买入。

图源:Getty Images

图源:Getty Images周二,游戏驿站股票爆涨92.71%,报147.98刀。

1月27日周三,该股再次大涨133.13%,最新股价达344.99刀。

短短十个工作日之前,其收盘价还不到20刀!相当于涨了16倍多。

看不懂数字没关系,看看图更明白。

手持游戏驿站股票的无数普通股民突然成了暴发户,一片祥和欢庆过大年的景象:

手中区区5万刀的游戏驿站看涨期权,已经摇身一变成了1117万刀,盈利超过21000%!

从去年3月的最低点到昨天为止,该股票身价已直飞冲天,疯长108倍。

这边有举国欢庆的散户,那边就有心在滴血的做空巨头。

曾发视频鄙视游戏驿站的Andrew Left完全坐不住了。

他正式发文,称股民是一群“愤怒的流氓”,这是一场有组织有规划的“网络抢劫”。

想想也是,一向靠做空割韭菜为生的亿万富翁突然被散户割了韭菜,任谁不得吵吵几句。

许多朋友可能不太了解所谓的“空头亏损”,或者做空到底是什么意思。

首先,股票本来就是赌钱的行为,做空机构大佬那边也是一样。

做空机构先是认为一支股票价格被严重高估了。

他们预测这支股票以后肯定会大跌,但现在的价格还不够低。

图源:网络

图源:网络这时,他们会先从券商那里 "借用 "一家公司的股票,然后将这些股票以现在的价格卖给散户(也就是韭菜)。

然后,做空机构会通过各种办法拉低股价,其中就包括上文香橼创始人踩挤游戏驿站股票的行为,以及因为疫情关停300家门店等悲惨历史。

如果做空机构成功拉低了股价(通常是如此),韭菜就会急忙抛售手中的持股。

在抛售中,股价必然会继续大幅下跌。

做空机构又把这些已经跌了的便宜股票买回还给券商,从中大赚一笔。

可游戏驿站的这种情况发生后,股价都快涨到了月球上!

图源:ISTOCKPHOTO

做空机构立刻就急死了。

本来要收割韭菜的,怎么可以反过来被韭菜给收割了?

那这些年的“大佬”岂不白做了!

根据外媒提供的数据,在散户开始抱团狙击仅仅3个交易日之后,

游戏驿站的“空头亏损”就超过了50亿刀(300多亿人民币)!

本周一,做空游戏驿站的梅尔文资本已经在这场收割游戏中亏损了30%的资金,开始向其他对冲基金寻求续命。

但有消息人士称,其他基金也无法力挽狂澜,梅尔文资本已经准备申请破产了。

资本大佬以前可从来没受过这种“侮辱”。

打不过,于是韭菜扎堆购买游戏驿站股票的在线券商平台Robinhood(罗宾汉)干脆拔了网线。

这一拔网线不要紧,游戏驿站的股票被禁止买入,只能卖出了!

买的多,才会涨。卖的多,就会跌。而不许买,只能卖,那价格当然无法涨,只能跌了!

本周四美股开盘后,游戏驿站的股价开始暴跌,随后由于数不清的韭菜在Reddit上面表示自己绝不会被资本围剿:“死都不卖”,股价又飞升上天。

之后又多次暴跌,期间上上下下,多次触发熔断,场面十分激烈。

游戏驿站的股价走势

游戏驿站的股价走势尽管做空机构被韭菜收割了好几天,但机构毕竟是机构,和韭菜不一样。

他们算准了一旦禁止交易,手里缺钱的韭菜就会别无选择,赶快卖掉手里的股票。

其他韭菜眼见暴跌,会担心自己血本无归,也加入抛售的队伍。

资本大佬为什么势在必得?

首先,不管在中国还是美国,韭菜买股票基金必须通过专门的平台。

Robinhood(罗宾汉)这个大型股票交易平台的最大投资机构,是城堡投资集团。

城堡投资集团的背后大佬,是“新华尔街之王”——肯·格里芬。

肯·格里芬

肯·格里芬韭菜不知道,自己在罗宾汉买股票基金的数据,都会传到城堡基金大佬的耳朵里。

大佬会盗取、分析韭菜的投资数据。

在摸清敌人底细后,大佬再收割韭菜。

可韭菜没有行业内部数据,只能在股票看涨的时候高价买入。

最后,低价被割。

这次美国散户与券商以及华尔街利益机构的大戏越来越高潮,连电影都不敢这么演。

其实长期以来,资本和个体都有着微妙的关系。

2008年金融危机转眼已经过去13年,这一由美国牵起的事件最终席卷全球,以至于直到今天还对我们产生直接或间接的影响。

要说到底是什么原因造成了这场危机,主要是下面这几点。

美国梦一个很重要的部分是居有其屋。

然而却不是每一个美国人都有良好的信用可以申请房贷。

于是根据不同时期的需求,美国出现了两家私人持股企业——房地美、房利美。

它们均受到美国政府不同程度的保护特权。

这下子有了政府撑腰,令美国的担保规模迅速膨胀,次级抵押债券也增长十分快。

次贷危机这时已经初见端倪。

后来,投机分子嗅到了商机,变得越来越贪婪。

其中他们就倚仗金融衍生品的滥用。

“两房”通过资产证券化的手段吸引金融机构大量购买债券,溢价越来越厉害,以至于大家很少关注产品的基础价值,投机行为顺势变得更多。

矛盾在积累总是会爆发。

后来两大顶级投行——雷曼兄弟、美林,一个破产保护,一个被收购。

美联储在2000年前后下调联邦利率也是金融危机的导火索。

由于银行的利息低,大量的美国民众将储蓄拿去投资,银行发放了过多的贷款。

这里要划重点,因为这直接促进了美国房地产泡沫的膨胀,华尔街到处弥漫着金钱的气息。

他们以为美国政府会救市,房地产泡沫却随着货币政策紧缩开始破灭。

金融机构纷纷深陷违约泥沼。

再说回这次美国“大戏”。

赶在大本营WSB论坛被拔网线之前,一名用户的公开信在美国刷屏了。

散户们纷纷表示实在是太戳心了。

从这封信,我们可以看到资本和2008年金融危机对普通美国民众的影响是多么地大。

首先,公开信斥责以MelvinCapital为代表的华尔街机构。

“他们在2008年的金融危机给数百万民众带来灾难,却没有受到任何惩罚。还得到了救助。”

如今又做空个股,操纵市场,根本没有吸取丝毫的危机教训。

信中还提到,现在遭受散户攻击的华尔街机构就是当年金融危机的元凶,许许多多的美国人因此受苦受难,

散户正在把握难得的机会惩罚这些机构。

公开信的作者以自身的经历为例,几乎是还原了08年金融危机时,美国政府是如何对待普通人的。

他说自己家是幸运的,谨慎的父母在危机来临前存储了些食物。

他们靠着松饼粉、奶粉、豆子和米饭熬过了一年,小屋子也幸免于难。

那年过后,父母就有了存食物的习惯,并且不断更新,保证存的都是新鲜食品。

公开信原文翻译截图

但是亲戚朋友就没有那么幸运了。

他的阿姨搬过来住的时候,给了一点房租,在外面找一切能干的的活。

朋友们被迫用番茄酱料包做番茄汤。

距离危机最严重的时候过去一年后,家里才稳定了收入来源,父亲开始帮助身边的人渡过难关。

甚至请了朋友的父亲做零工,帮忙干家务活。

有人给家里做新的壁橱,有人给院子打理花草。

现在,金融危机过去许多年,许多美国人难忘那时发生的事儿。

对冲基金MelvinCapital现在的所作所为,则又唤起了他们的噩梦。

公开信这样形容:

你是一家靠剥削别家公司和操纵市场以及媒体赚钱的公司。

明目张胆罔顾法律,非法卖空,现已受到指控。

这位美国用户在几天前买了股票,用信用卡支付这个月的房租,把原本拿来付房租的钱买了更多的GME股票。

他说不建议更多的人这样做。

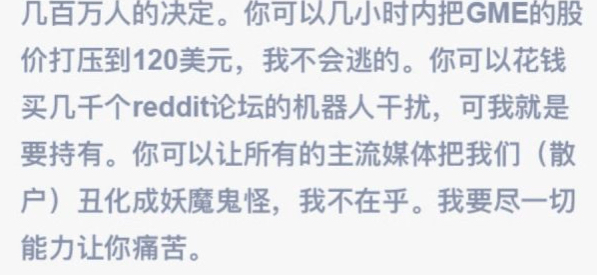

虽然资本可以花钱干扰舆论,但是几百万人已经决定要持有股票。

“我要用尽一切能力让你痛苦。”

对CNBC,他有这些话要说:

对美国的年轻人,他称即便你们没有受到08年金融危机的影响,但你们儿女孙辈都有可能是受害者。

“我们都是同一个阵营的。”

他说完全不要求大家去冒险,只是希望不要支援那些华尔街机构。

这位用户在公开信的最后写道,他不是唯一采取买入股票行动的人,在WSB论坛已经读到很多08年伤心的故事,崩盘后没有人好受。

关于这次参与的散户,摆在他们面前的是足以改变人生的庞大资金。

而将富人手中的财富重新分配给穷人,这是一个罕见的例子。

现在,通过21世纪互联网读到这封信的人们分散在世界各地,

他们开始逐渐相信,这完全是一场复仇的金融起义,而不是什么无脑狂热。

美国电影《大空头》就是资本的力量的真实写照。

影片根据真人真事改编。

2008年金融危机时,华尔街的几位眼光独到的投资鬼才抢先在2007年美国信贷风暴前就看穿了泡沫假象。

他们通过做空次贷CDS而获得惊人的财富。

成为少数在金融灾难中大量获利的投资枭雄。

《大空头》电影截图

看完片子,你就会感叹,搞金融的人实在是太聪明了。

他们通常会绞尽脑汁变换着花样搞金融创新,金融衍生品。

想想就会发现,普通的老百姓,谁会想到银行把所有的房贷打包成债券卖给投资人?

还是AAA级别的,评级就类似于国债、政府债等有政府信用担保的债卷。

后来次级贷款也被打包了,转身一变成了稍微差些的债券。

银行从这些生意中大发不义之财。

相关的金融关联机构、评级机构、投行又在干什么?

答:睁一只眼,闭一只眼。没人去搞清楚这背后的潜在风险。

评级部门更是可以为了钱,白的都给说成黑的。

各金融机构的风控体系这会儿形同虚设。

最后受伤害最深的还是普通的投资人和消费者。

他们的资产要么大幅缩水,打水漂;要么房子被收,成了无家可归者,还失业。

我们这次看美国的危机吃了好大一个瓜,但也别光顾着热闹,

因为全球的金融产品创新、衍生品不少都是学美国的,

金融的风险离我们其实不太远。