12月17日晚间,在连续17个交易日收盘价低于1元后,*ST金钰再传噩耗——因涉嫌信息披露违法违规,证监会决定对其进行立案调查;与此同时,*ST金钰股票若连续20个交易日收盘价低于股票面值(人民币1元),将触及终止上市情形。

在不少观点纷纷猜测这一重磅利空将让*ST金钰股价雪上加霜时,其股价却在12月18日开盘涨停,报0.95元,截至当日收盘,*ST金钰股价报收0.95元/股,涨幅为5.56%,总市值12.82亿元。

不过,对于*ST金钰的近6万股民来说,面值退市的“达摩克利斯之剑”仍然高悬,而接下来的2个交易日,其股价能否重回1元以上,将至关重要。

(图源:视觉中国)

赌石的秘密:穷小子两度封顶云南首富

“一刀生、一刀死”的游戏法则似乎贯穿了东方金钰(即*ST金钰)及其创始人赵兴龙家族的发展史。

公开资料显示,赵兴龙于20世纪50年代,出生在邳州市合沟镇小河村(今属新沂市)的一个贫困农民家庭。与那个时代的许多人一样,赵兴龙在很长一段时间内都只是一个普普通通的贫穷小子,父亲早早过世,自己则为维持生计辍学务农,日常干着割草、拣鸡粪、下地种田的活儿。

穷小子逆袭的转机出现在1974年,这年,18岁的赵兴龙决定给自己换个“副本”——参军入伍,开始常常往返于云缅边境。

机遇往往出现得猝不及防,20世纪80年代,30岁上下的赵兴龙偶然在云南边境的一个翡翠市场接触到了“赌石”的生意。

在这门生意上,风险往往与暴利共存,一块翡翠原石里面究竟是“暗藏珠玉”还是“普通沙石”,只有在被切开的瞬间才能明白,“一刀生,一刀死”是每个赌石人逃不过的命运,是一夜暴富或是倾家荡产,全凭赌石人的猜测和判断。

“我只要看到石头可以3天3夜不吃饭。”穷小子赵兴龙显然对这门生意入了迷,开始自学翡翠知识,并频繁考察翡翠矿山,积累赌石经验。期间,他曾因赌石一无所有,也同样因赌石名利双收。坊间传言,赵兴龙曾在几天内爆赚7000多万元,并一度凭着高达80%的赌石成功率成为名震四方的“赌石大王”。

2003年5月,赵兴龙又成立云南兴龙实业有限公司,并很快开始筹谋上市,将其旗下云南兴龙珠宝的翡翠资产注入上市公司湖北多佳股份,介入资本市场。2006年8月,多佳股份正式更名“东方金钰”,中国翡翠第一股由此诞生。

赵兴龙无疑赌对了中国人对翡翠不断增长的热爱。

据中国珠宝玉石首饰行业协会的有关资料显示,从2000年到2009年,翡翠价格平均每年涨幅约为18%;2010年后的几年间,翡翠价格涨幅更是超过30%,翡翠收藏热席卷全国。

翡翠价格的一路上涨下,东方金钰和赵兴龙成了赌局里的最大赢家。

东方金钰的股价不仅在2010年第三季度暴涨160%,荣登当年“十大妖股”,并被股民赞誉为“疯狂的石头”,还在2015年走出大牛行情,股价最高冲上61.44元/股,市值逼近280亿元,一度被股民调侃为“东方不败”。

另据报道,最春风得意时,东方金钰的加盟费甚至高达1000万元,武汉世贸专柜里一串开价9999万元的翡翠更是成为了东方金钰“尊贵与价值”的象征。赵兴龙则先后在2007年和2013年,分别以27亿元、35亿元身家两度登顶云南首富。

卷入徐翔案,翡翠第一股陷债务危机

然而久赌必输,即使是“赌石大王”赵兴龙也摆脱不掉“一刀生、一刀死”的游戏法则,更何况是在他并不那么熟悉的资本市场。

2015年11月,随着私募一哥徐翔被抓,赵兴龙与徐翔之间的内幕交易案件被牵出。据《中国经营报》报道,从2014年3月到2015年2月,徐翔和赵兴龙曾多次见面合谋,通过定向增发、高送转、公司业绩利好消息等抬高股价获利。

因着这次失足,赵兴龙不得不挥别自己的公司,于2016年4月以“个人原因”为由辞任董事长一职,退居二线,将大权交给了自己年仅35岁的儿子赵宁。

尽管在第二年的胡润百富榜上,赵宁家族再以70亿元财富登上云南首富宝座,但东方金钰和赵氏父子终究是触到了霉运。

赵宁上任后也曾一度意气风发,甚至在2016年11月接受媒体采访时喊出,“希望在3到5年内,努力将东方金钰100亿市值的货币单位从人民币换作美元”,但东方金钰的实际走向却与赵宁的期望大相径庭。

数据显示,2016年至2019年,东方金钰归母净利润持续走低,分别为3亿元、22.51亿元、2.31亿元、-17.2亿元、-18.3亿元,营收也从2016年的65.9亿元暴减至了2019年的5406万元。2020年前三季度的营收和归母净利润则分别仅有217万元、-6.57亿元。

股价更是一降再降,长期在低位徘徊。若用12月18日的收盘价与2016年4月的9元多一股相比,股价下跌了约90%,市值更是较2015年时候的巅峰期,跌去了超260亿元。

事实上,一直到2018年7月,外界才得以在东方金钰回复上交所的监管工作函中,窥见“翡翠第一股”的财务窘境。

彼时,有客户反映,自己在陆金所平台上购买的理财产品利息没有如期兑付,而涉及的两款产品的融资方正是东方金钰。

随后,东方金钰在回复上交所的监管函中披露,截至2018年7月25日,东方金钰及子公司到期未清偿债务共9.16亿元,未到期债务为73.43亿元,合计债务高达82.59亿元。与此同时,在大举借款的情况下,东方金钰还不忘为旗下子公司输血,合计为其子公司及孙公司等关联企业担保约36.75亿元。

债务黑洞一旦被揭开,流动性危机、股权冻结、旗下资产被拍卖、诉讼缠身等问题也就如滚雪球一般接踵而来。

债务压顶之下,东方金钰、赵兴龙以及赵宁更是多次被列入“失信”名单,并被限制消费。据天眼查APP显示,截至2020年12月9日,东方金钰已经被列入失信被执行人名单达34次,拥有限制消费令信息43条。

值得一提的是,2019年初,赵宁还曾试图安排一出脱身妙计——先由大股东兴龙实业免除东方金钰的6.9亿元债务,再通过将兴龙实业全部股份转让给中国蓝田的方式,实现东方金钰的间接卖身。彼时,为了卖身成功,赵宁不仅甘愿放弃了自己的董事之职位,更是将辞职原因之一归为了“由于重大经营决策失误导致公司2018年净利润较大亏损”。

不过,市场和监管的双重质疑下,该项转让最终宣告终止。更为戏剧性的是,当媒体找到中国蓝田法定代表人瞿兆玉时,其却表示,收购事项“我不知道,没签字、没授权、没批准”。

“易主”闹剧草草收场后,赵氏家族的脱身计划也随之化为泡影。

2019年7月29日,东方金钰公告称,公司及子公司深圳市东方金钰珠宝实业有限公司因未能向债权人清偿4326.6万元到期债权,被债权人申请破产重整。短短几天后,赵宁再次提出辞职,以“身体原因”为由,申请辞去东方金钰董事长、董事等所有职务,这一年,他刚刚38岁,正值壮年。

拥85亿玉石却还不起债,翡翠第一股命悬一线

值得注意的是,作为曾经“家中有矿”的代表企业,尽管东方金钰债台高筑,其手中依然还存有着巨额的翡翠原石、翡翠成品、黄金珠宝等存货。

据东方金钰财报显示,截至2020年上半年,其存货账面价值高达84.65亿元,占总资产的79.1%。其中,仅珠宝玉石(主要为翡翠原石、翡翠成品)的账面价值就高达82.53亿元,黄金金条及饰品则有1.54亿元。

一个尴尬的事实是,虽然守着大批珠宝玉石,东方金钰却难以将其变现还债。

而就在三年前,高喊着“原产地缅甸政府对翡翠出口交易的管控趋严,加大原石采购是保证公司持续经营的保证”的东方金钰,还在疯狂囤积着翡翠原石。

据2017年年报显示,在赵兴龙时代,东方金钰就已经开始大肆囤积原石,赵宁上任之后更是不顾一切在翡翠原石市场扫货,以至于2004年至2017年间,东方金钰合计耗资45.58亿元囤积了809块翡翠原石;其中,仅2017年就花费了24.98亿元采购319块翡翠原石,创下了自上市以来采购数量之最。

但因原石的变现率与周转率比较低,当越来越多“疯狂的石头”迅速堆满仓库时,东方金钰本就脆弱的现金流也被迫呈现出了泰山压顶之势。数据显示,2004年至2017年,东方金钰经营活动产生的现金流量净额在绝大多数年份均为净流出,累计净流出金额高达63.26亿元。

而据报道,现金流无力之下,东方金钰还曾试图通过大量负债增加存货,并在中高端翡翠原石价格上涨通道内,通过质押中高端翡翠原石等融资方式为公司解决持续发展所需的现金流。

实际上,在不少业内人士看来,通过大量负债囤积翡翠原石,正是东方金钰陷入后续重重危机的重要原因之一。

翡翠原石高额的回报,或许是东方金钰铤而走险的直接原因。财报显示,2006年至2017年,东方金钰合计销售翡翠原石58块,销售金额5.86亿元,成本仅为1.95亿元,毛利率最高达到70%。

然而,当危机袭来时,这些看似可以带来高额回报的石头们,却没能及时成为东方金钰的救命稻草。

据AI财经社此前报道,赵宁曾在回应外界对东方金钰为何不变卖翡翠偿还债务的质疑时曾表示, 自从2018年东方金钰曝出债务问题后,市场上对公司存货翡翠的出价很低,“比如本来价值5000万的货,给压价到1000万”,并称公司一直在与买家接触,只要有合理价格就会尽快出售存货还债。

实际上,为应对债务危机,东方金钰也曾在2018年“忍痛”卖出45块翡翠原石,实现销售收入5.56亿元,毛利率为61.11%。但相比其巨额债务,仍然是杯水车薪。

更为重要的是,翡翠市场行情将极大影响东方金钰翡翠原石的存货价值。其曾不止一次在财报中表示,“如市场需求不景气,或翡翠市场需求不旺会带来市场需求萎缩的风险,造成翡翠原石存货价格下跌的风险”。值得注意的是,据财报显示,截至2020年上半年,东方金钰的存货跌价准备已经高达2.95亿元。

而在考虑如何将原石变现之前,如何在新一波面值退市危机的最后两个关键日,让股价涨上1元的生死关卡,显然更为重要。以东方金钰目前0.95元/股的股价来看,哪怕下个交易日只下跌0.1元,最后一个交易日即使涨停也难以再重回1元。

即使东方金钰能够再次成功度过面值退市大劫,根据规定,若其2020年度经审计的归母净利润仍为负值,其股票也将自2020年年度报告披露之日起被暂停上市。而据三季报显示,2020年前三季度,东方金钰的归母净利润仍然亏损6.57亿元,总负债则有110.69亿元,资产负债率高达102.83%,其中,仅流动负债就有96.21亿元。

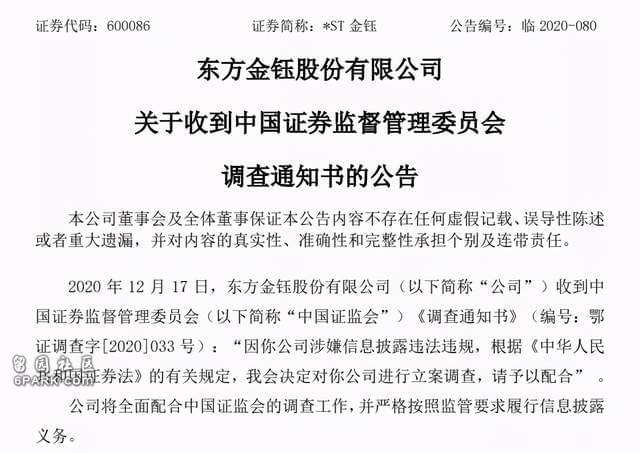

此外,值得一提的是,2020年9月和12月,东方金钰还曾两次因财务造假被通报和处罚。据悉,2016年12月至2018年5月间,东方金钰为完成营业收入、利润总额等业绩指标,曾虚构翡翠原石销售交易。