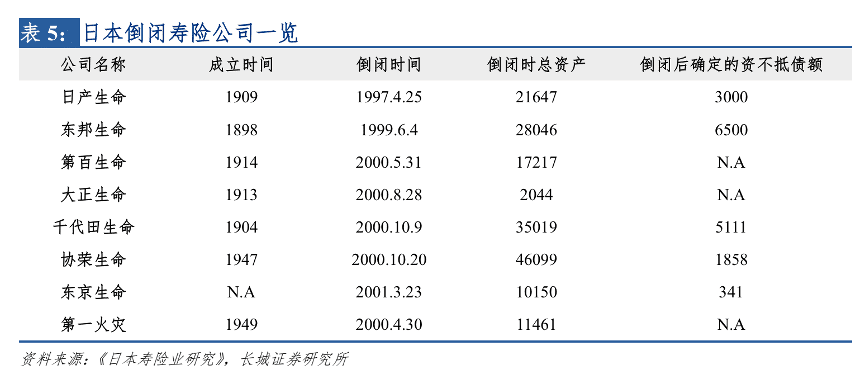

1997年,日产共同人寿(Nissan mutual life insurance)破产,这是日本战后第一家破产的险企。日本保险业持续多年的稳定局面终被打破,“保险公司不会破产”的神话就此破灭。

当时,摩根大通日本公司的经济学家Jesper Koll指出,在未来五年内,预计三分之一的日本保险公司将在五年内消失。

Jesper一语成谶,此后几年间,日本保险公司迎来倒闭潮。

1999年,总资产5万亿日元,排名第十位的东邦生命保险公司陷入财务危机,被GE capital接管,双方成立合资保险公司。尽管如此,也没能挽回其最终破产的命运。东邦的审计师拒绝在财报上签字,当时查出其有2000万日元的财务缺口,后来,这个数字超过3000万日元。

2000年10月9日,日本排名12位、总资产323亿美元的千代田相互人寿(Chiyoda mutual life insurance)申请破产保护,财务缺口近270亿美元。

就在千代田人寿破产两周后,又一家全国性保险公司——协荣保险(Kyoei mutual life insurance)倒闭。协荣保险创建于1935年,拥有13000名雇员,总资产424亿美元。以4.5万亿日元的负债规模,成为战后倒闭的规模最大的险企。

1997年至2001年间,有8家保险公司破产,3家不再发行新产品,考虑到日本当时只有40家保险公司,这个比例并不低。

一、战后保险业狂飙

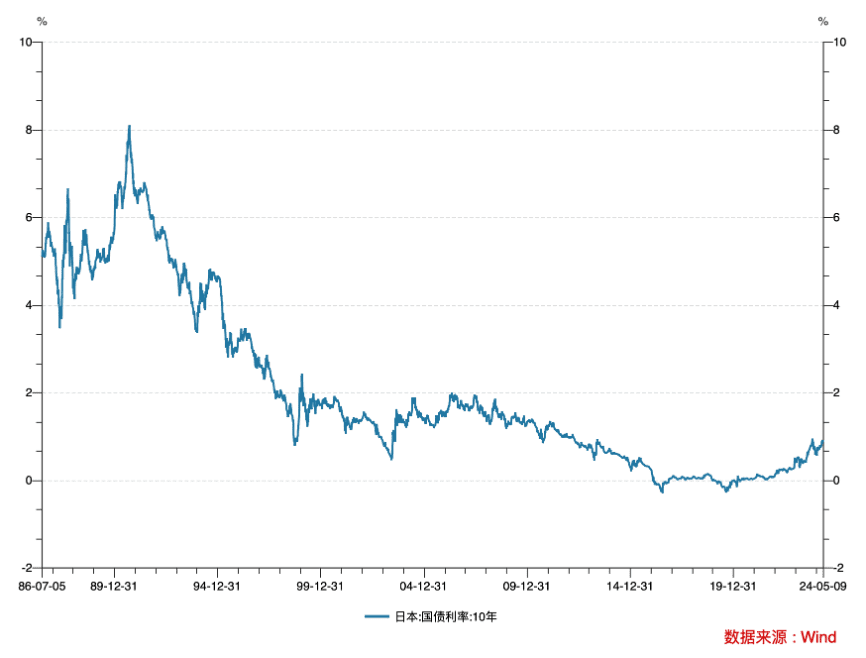

千代田、协荣、日产所面临的问题是大多数日本寿险困境的缩影,这些公司在80年代出售的保单预定利率约为4%,但破产时投资回报率低于1%。投资回报和负债利率的失衡,是拖垮它们的元凶。

保险企业,尤其是寿险企业的利润来源主要是三差:利差,费差和死差。后两个指标短期内不会有太大变化,而且便于计算,而利差容易受外部环境,尤其是利率政策影响,波动更大。

利差指的是保险产品定价利率和保险公司实际投资回报的差值,如果投资回报大于定价利率,就是利差益,反之是利差损(negative carry)。

一边是高昂的预定利率,一边是逐渐走低的投资回报,上世纪末日本保险企业的破产潮,罪魁祸首就是不断扩大的利差损。

日本寿险行业起始于1881年明治生命保险公司的成立。二战后,得益于国内经济的迅速复苏,高储蓄率和人口高增长,日本寿险业大规模扩张。

五六十年代,死亡保障型寿险在日本快速发展。八十年代后,随着死亡保障型寿险普及率接近饱和,加上寿险企业为了抢占市场份额,推出高预定利率的保险产品,包括带有储蓄性质的养老保险和个人年金,成为80年代日本保险业最流行的产品。

高歌猛进之下,日本成为仅次于美国的保险超级大国。到了1994年,日本寿险业达到顶峰,保费收入总数、寿险业务量、保险密度和保险深度均为世界第一,保险费收入总数达到6060亿美元,首次超过美国,人均保费达4849美元,把长期保持世界第一的瑞士抛在后面。

二、失衡的天平

大手町位于东京车站西北侧,摩天大楼林立,是东京有名的商业区,很多财富500强企业的总部坐落于此。如果在上世纪80年代到访这里,保险企业的招牌琳琅满目。

高利率保险产品畅销,使得险企的财富迅速扩张。1987年日产人寿的总资产为6964亿日元, 而1989年,其总资产达到16270亿日元,三年扩大了2.3倍,其中高利率的个人年金商品占总资产的比重高达49%。

正所谓月满则亏,登高跌重。繁荣的背后,保险行业的危机已经开始显露。

一是行业竞争导致预定利率升高。当时,个人年金类产品的预定利率在5%左右。但险企为了在竞争中取得有利地位,一味追求规模扩张,不断加码,有的个人年金保单的预定利率高达8%。

二是泡沫经济导致高风险资产增多。为了追求高收益,险企加大对房地产、股权、贷款的投资。1990年寿险投资资产的19%是股票,6%为不动产,38%为贷款,加起来超过一半以上。高风险资产占比增多减弱了寿险公司抵御市场风险的能力,为1990年开始的危机埋下隐患。

三是资产负债出现严重的久期错配。理论上,如果保险公司发了一张20年期的保单,投资组合应该直接买20年期的国债,这样无论过程中市场涨跌,都不会影响到期的兑付。但实际上,当时日本寿险行业资产负债错配极其严重,当然,有很多因素制约了资产负债的严格匹配。例如长期债券的供给不足、短期业绩考核严格等。

90年代,日本央行开始实施低利率政策。最开始,保险企业觉得低利率只是暂时的。当其他金融机构调低利率时,它们没有改变保单的定价。结果就是,保险业吸收了大量高负债成本的资金。

不幸的是,利率修复预期落空。1989年,日本经济泡沫破灭,进入通缩阶段。日本央行不断调低利率,包括日本政府债券和企业债券在内的金融投资工具的收益率持续下降。保险资产的收益率也随着日本法定利率水平逐渐降低而下降,利差损不断扩大。

伴随着日本贴现率由1990年的6%下降到1995年的0.5%,90年代日本保险行业平均收益率仅约为 3%,投资收益率的下滑给保险公司带来了极大的支付压力。但在负债端,80年代中期保险公司发行了大量预定利率在6%~6.25%的五年期甚至十年期的储蓄型保险产品。

虽然利差损已经存在,但只要还有新保单流入,保险公司就可以“借新还旧”,但经济衰退,收入下降,同样影响居民对保险的购买力,导致新流入的资金减少,借新还旧的链条难以继续。

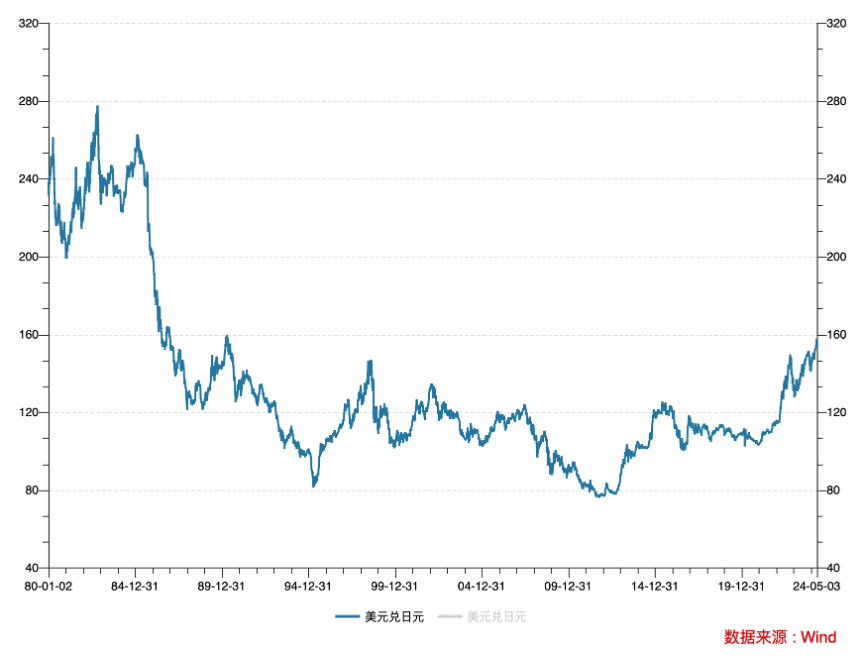

为了弥补利差损,不少保险企业进行海外投资活动,购买大量外国债券。但广场协议后,日元的大幅升值,使得汇率损失增加,债券价值缩水。

泡沫经济破灭后,股票、房地产资产首当其冲,经历了持续且惨烈的下跌。

日经225指数在1991年以后短短的一年半时间里大幅下跌33.1%,之后陷入漫漫熊途,反复震荡。

日产人寿投资有价证券损失1493亿日元,房地产投资损失460亿日元,股价下跌也造成了巨额损失。当1997年日本股市跌破19000点并呈持续下降之势,日产的股票投资最终宣告失败,并于3月底决算时有1328亿日元的持股损失。

另外,日产还投资外汇衍生商品和证券公司发行的与股票指数联动的债券,由于上述两项投资方式出现时间不长,日本保险监管方面对这些新型资金运用方式没有具体规定限额,日产生命在这方面投入了大量资金,也造成了巨额损失。

1991~1997年日本住宅土地价格指数下跌50%,导致大量房地产和相关行业公司破产,日产人寿的贷款坏账率上升,抵押资产(房产)亦大幅贬值。

三、兜底

日产人寿的倒下引发全行业的震动,正值东京金融体制改革期间,接二连三的破产事件,让政府关注到了寿险企业的经营问题。

在化解保险危机中,宇野郁夫是力挽狂澜的人物,他于1997年出任日本排名第一的险企——日本生命人寿(Nippon life insurance)董事长,并于2000年担任日本人寿保险协会会长。在处理问题公司上,他将保单持有人保护和维护行业信誉放在首位。

日产人寿倒闭后,日本人寿保险协会成立青叶人寿来接管日产的保单。但很快,保险持有人保护基金被快速耗尽,除非有白衣骑士的援助,否则难以为继。

而后,宇野郁夫主持建立日本人寿保险保单持有人保护公司(Life Insurance Policyholders Protection Corporation of Japan,简称“保护公司”)成立,这家公司为陷入危机的公司提供财务援助,资金来自健康企业的支持。如果险企破产,保护公司有权暂时接管保单。

破产险企的处置没有动用任何公共资金,在保护公司的支持下,破产企业的持有人的保单都得到了持续保护,避免了风险外溢,公众对于保险企业的信心也逐渐恢复。

监管方面,2003年8月,再度修订的《保险业法》允许下调有效保险合同的预定利率。但出于谨慎态度,只同意经营困难的公司在取得同意后方能下调。

幸运的是,只有那8家宣布破产的公司在重组时下调了预定利率,其他公司没有一家选择申请下调。

对于新发保单,在金融监管机构的认可下,日本寿险公司开始一路下调预定利率,从1985年的6%降低到1996年的2.75%。

此外,险企为了改善偿付能力,各寿险公司纷纷减配股票、贷款等资产,增配国债等安全投资品种,同时增配海外资产,稳定投资收益率。1995年,固定收益投资占比低于50%,到了2015年,日本国债的投资占比从11%提升到42%。

日本保险破产,海外保险公司得利,其中,保德信集团获益最多。日产人寿被保德信收购,东邦、千代田和协荣目前都属于保德信子公司——美国Gibraltar集团。第百人寿被加拿大Manufactures收购……这些陷入经营危机的企业成为外资进入日本市场的杠杆。

危机是块试金石,经营稳健的公司穿越风暴,更加强大。宇野郁夫担任生命人寿董事长时,着力增强企业自有资本,这样即使出现意外风险,也能按照原保单支付赔偿。

从1997年到2009年,生命人寿的自有资本从1500亿日元增加至10500亿日元,在接下来的全球金融危机风暴中,现金充沛的日本生命人寿毫发无伤,并长期位列日本保险业第一。

本文来自微信公众号:光述Lightell(ID:light-tell),作者:曹甜,编辑:xiaopi